- Qlick Kredit ablösen: Wichtige Anleitung zur Umschuldung - 19. April 2024

- JustPlay App seriös? Erfahrungen mit Auszahlung & Co. - 19. April 2024

- Sparkonto ohne Girokonto: Top 10 Banken vorgestellt - 19. April 2024

Ich investiere wieder! Und ja, es werden wieder ETFs. Mein Entschluss zu Indexfonds, erste Erfahrungen bis jetzt, wie ich vorgegangen bin, welche Summe ich anlege und welchen kleinen Fehler ich gemacht habe!

Mein erstes Investment als Student liegt jetzt fast ein Jahr zurück. Mittlerweile habe ich etwas Erfahrung sammeln können, habe die Volatilität von ETFs kennengelernt und Dividenden kassiert. Die Schwankungen waren zum Glück nicht erschreckend hoch, es ist aber auch nicht wirklich viel passiert! Die kleine Korrektur durfte ich zwar miterleben, verunsichernd war diese allerdings nicht. Da wird es im Report zum Studenten Depot für den März schon etwas spannender.

Inhalt

Mein Entschluss zu ETFs

Aufgrund dessen, dass ich mein Studium in etwa sechs Monaten beenden werde und direkt ins Berufsleben einsteige, hatte ich genug Sicherheit, um mich an das nächste Investment zu wagen.

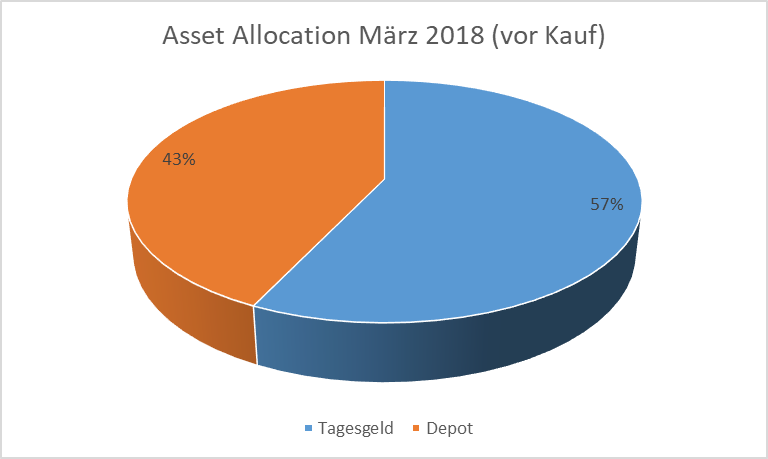

Meine studentischen Finanzen sahen etwa folgendermaßen aus (für Genaueres siehe mein Depot):

Tagesgeld: 5.800 €

Depot: 4.300 €

Mit dieser Aufstellung erwarte ich einen Wertzuwachs von etwa 270 € pro Jahr.

Ich habe mich (auch) der Einfachheit halber wieder dazu entschlossen, meine bisherigen Investments in ETFs fortzuführen. Es gibt für mich momentan keine attraktivere (passive) Anlagemöglichkeit, von der ich überzeugt bin.

Der Grund dafür, alles genau wie gehabt weiterzuführen, war einfach, dass ich mir bei der INGDiBa die Gebühren (für Order über 500 €) sparen konnte. Die ETFs meiner Wahl (siehe meine Transaktionen) sind ohnehin nicht per Sparplan besparbar – zumindest nicht bei meinem Online-Broker.

Das Grundgerüst steht mit etwa 75 % MSCI World und 25 % MSCI Emerging Markets (siehe Welche ETFs für Studenten?) auch schon, sodass es nur noch die Überlegung gab, wie viel ich investieren möchte.

Klicke (kein) Newsletter

2. Oder ich teile neue Beiträge für Dich auf Facebook.

Klicke Depotstudent Dominik auf Facebook

Es gibt einen ganz klaren Trade-Off:

Renditeerwartungen vs. finanzielle Sicherheit

Wie viel investiere ich in ETFs?

Dazu musste ich mir überlegen, was für Ausgaben in nächster Zeit anfallen werden. Die größte ungeplante Ausgabe würde wahrscheinlich mit meinem Auto zusammenhängen. Da es sehr unangenehm werden kann, wenn da (wieder) etwas passieren sollte, brauchte ich auf jeden Fall einen finanziellen Puffer. Für die Psyche ist so ein Puffer natürlich auch immer extrem wichtig.

Mein großer Vorteil: Ich weiß, dass ich in etwa einem halben Jahr einen ordentlichen Gehaltssprung machen werde, da ich dann nicht mehr als Student beschäftigt bin. Da kann ich dann wieder recht schnell Liquidität aufbauen, sollte ich bis dahin andere Wünsche und Pläne haben (siehe Finanzielle Planung als Student – vergiss es!).

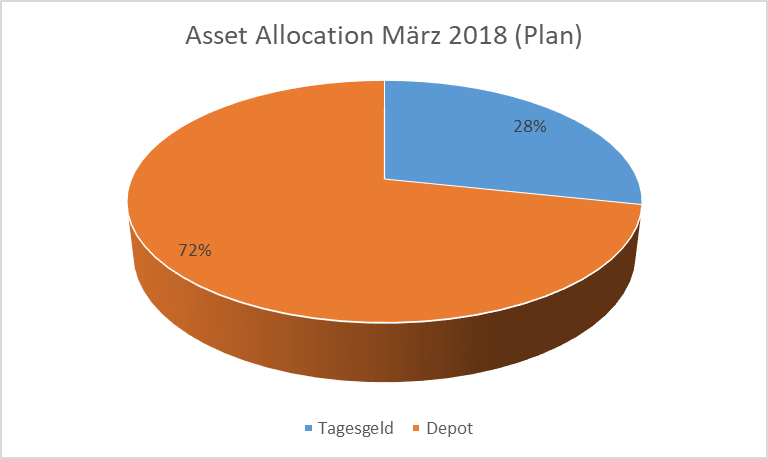

Mein neuer finanzieller Puffer

Er soll etwa 3.000 € betragen. Damit sollten die Ausgaben im nächsten halben Jahr zu 99 % zu stemmen sein. Würde ich noch mehr Sicherheit wollen und auch das letzte Prozent noch füllen (was eigentlich gar nicht möglich ist), müsste ich im Gegenzug mehr entgangene Gewinne in die Kalkulation miteinbeziehen. Ich glaube mit 3.000 € Puffer fahre ich ganz gut – als Student sowieso. Dann kann ich um die 2.800 € in meine ETFs investieren.

Mit diesem Investment würde sich meine Asset Allocation deutlich verschieben. Hinsichtlich Rendite natürlich super, hinsichtlich finanzieller Sicherheit weniger gut. Da mache ich mir allerdings keine großen Sorgen.

Man muss auch sehen: Das Geld, das in ETFs investiert ist, ist ja nicht weg. Es ist sogar ganz einfach liquidierbar. Nur: EIGENTLICH möchte ich aus diesem Topf absolut kein Geld entnehmen!

Was passiert, wenn ich merke: „Holla, ich muss 3.000 € für einen neuen Gebrauchten hinlegen.“

Ganz einfach: Dann verkaufe ich eben einen Teil meiner ETFs für 1.000 €, um wieder einen kleinen Puffer von 1.000 € zu haben. Anschließend warte ich zwei bis drei Monate und kann mein bis dahin Erspartes wieder investieren. Mit dieser Vorgehensweise entgehen mir zwei bis drei Monate Wertentwicklung für 1000 € – das kann positiv und negativ sein, ist zwar in der Regel natürlich negativ für mich, aber kein Weltuntergang. Eventuelle Gebühren und die jeweiligen Spreads müssten dann noch beachtet werden (siehe 10 Tipps für Studenten bei der Kapitalanlage).

Ansonsten passiert aber höchstwahrscheinlich nicht viel. Mag zwar ärgerlich sein, wird mich aber nicht ruinieren. Und in sechs Monaten, wenn ich kein Student mehr bin, sieht das Ganze sowieso wieder anders aus.

Denn wenn ich nicht investiere, entgehen mir schöne Gewinne und somit lassen die Opportunitätskosten grüßen.

Meine neuen Renditeerwartungen

Meine Erwartungen an den Wertzuwachs steigen durch diese Verschiebung von 270 € auf 380 € im Jahr an. Das hört sich erst mal nicht wirklich viel an. Wenn ich aber überlege, dass ich nur durch etwas Rumschieben von Tagesgeld auf Depot jährlich etwa 380 € einfach so an Wertzuwachs habe, finde ich das erstaunlich. Vor allem, da mein Vermögen ja noch nicht wirklich üppig ist und Studenten sich sowieso über jeden Euro freuen können.

Diese 380 € sind monatlich 32 €. Gar nicht so schlecht, wenn ich bedenke, dass ich praktisch nichts dafür tue, außer mich im Vorfeld über Geldanlage und im Speziellen ETFs zu informieren.

Das ist zwar alles andere als beeindruckend, zeigt aber auf, was bereits als Student und auch darüber hinaus möglich ist. Denn das Investment in ETFs ist beliebig skalierbar.

Meine neue Asset Allocation wird also folgendermaßen aussehen:

Meine Erfahrungen mit ETFs

Was habe ich bis jetzt lernen können:

- ETFs sind wandelbar (Ausschütter muss nicht Ausschütter bleiben)

- Steuerreformen können die Strategie auf den Kopf stellen

- Eine Strategie ist nichts für die Ewigkeit und sollte flexibel sein

- Der Kern der Strategie sollte aber beibehalten werden

Ich konnte beobachten, dass ETFs alles andere als starre Konstrukte sind, die so wie sie sind für die Ewigkeit bestehen. Ausschütter wurden teilweise zu Thesaurierern und umgekehrt. Wer sich also bis dato auf regelmäßigen Cash-Flow durch Dividenden verlassen hat, musste umdenken. Wer die Ausschüttungen unmittelbar investiert haben wollte, ebenso.

Während ich 2017 noch auf steuereinfache ETFs gesetzt habe, wurde diese Überlegung 2018 durch die neue Steuerreform obsolet. Das hat meine Strategie zwar nicht direkt auf den Kopf gestellt, war allerdings ein Aspekt, den ich bei der damaligen Auswahl der ETFs berücksichtigt habe.

Durch sich ändernde Umweltbedingungen muss auch die eigene Strategie anpassbar sein. Der Kern kann zwar in vielen Fällen beibehalten werden, man sollte sich aber nicht vormachen, dass diese Strategie für alle Zeiten sinnvoll ist und bis in alle Ewigkeit so fortgeführt werden kann und sollte.

Mein kleiner Fehler beim Umgang mit ETFs

Ich habe täglich ins Depot geschaut.

Ich konnte einfach nicht anders. Das ist nicht direkt schlimm gewesen oder hätte mich großartig Nerven gekostet, aber eigentlich war das wirklich unnötig. Ich fand es einfach interessant zu sehen, wie der Kurs sich andauernd ändert und wie ich mal im Plus und mal im Minus stehe. Das werde ich zukünftig (hoffentlich) abstellen und nur für meine monatlichen Depot-Reports reinschauen. Ein kleines bisschen nervig war der „Zwang“ (besser: Drang) dann auf Dauer doch etwas…

Hättest Du genauso gehandelt wie ich? Ist das zu wenig Puffer oder sogar zu viel?

Ich freue mich auf Deine Antwort! 🙂

Wie mein Depot dann Ende März konkret ausgesehen hat, kannst Du im Report zum Studenten Depot am 08.04.2018 einsehen.

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Hallo Depotstudent,

es ist gut wenn du dich schon früh mit Investitionen auseinandersetzt, aber du bist dabei Fehler zu machen. Das Geld welches man in Aktien oder auch ETFs steckt sollte man nicht benötigen und auch NIE verkaufen, da deine Gebühren ins unermessliche steigen und da du hinterher verkaufen musst, wenn dein Depot 50% im Minus stehst (also viele Anteile musst du veräußern, damit du deine 1000€ bekommst). Ich hoffe das wirst du als aktiver Passivinvestor noch begreifen.

Außerdem macht es den Braten nicht fett ob du nun 2800€ oder nur 1000€ von deinem TG in dein Depot pumpst…Es ist viel entscheidender ob du langfristig die Möglichkeit hast nicht 100€ sondern 1000€ monatlich zu sparen und investieren!

Dann denk mal über einen risikoarmen Teil im Depot nach, wie zum Beispiel ein weiteres TG an welches du niemals gehst.

Ich kann dir nur das Buch Money von Tony Robbins empfehlen, damit du nicht auch noch Fehler machst die schon viele andere gemacht haben.

Viele Grüße

Mr. X

Hallo Mr. X, vielen Dank für Deinen Kommentar!

Ich verstehe nur nicht ganz, wieso Du der Meinung ist, dass ich dabei bin Fehler zu machen. Ich weiß zu 99 %, dass ich im nächsten halben Jahr (bis zum Gehaltssprung) die 3.000 € nicht benötigen werden. Sagen wir mal zu 0,5 % brauche ich 2.000 – 3.000 € und zu 0,5 % brauche ich tatsächlich mehr als 3.000 €. Wenn ich mich dagegen entscheide, jetzt zu investieren, habe ich viel mehr zu erwartende Verluste (Opportunitätskosten), als wenn ich investiere und ein winziges Restrisiko bleibt, dass ich etwas verkaufen muss. Und dass in diesem halben Jahr die Kurse um 50 % nach unten gehen, müsste ja auch noch dazu kommen. Abgesehen davon wird sich mein Puffer durch meine Sparquote wieder füllen, sodass ich monatlich wieder Geld zur Verfügung habe, dass ich noch weniger brauchen werde.. Wie hoch hättest du denn meinen Puffer im risikoarmen Teil angesetzt?

Dake für die Buchempfehlung, ich werde mir Deinen Rat zu Herzen nehmen!

Grüße vom Depotstudent 🙂