- „Alle Assetklassen tracken“ Holistic Capital-Gründer Nico im Interview - 24. Juli 2024

- Bester ETF für VL-Sparen: Diesen würde ich wählen! - 22. Juli 2024

- Finanzen.net Zero Junior Depot: Möglichkeiten & Alternativen - 22. Juli 2024

Es ist mittlerweile einige Jahre her, dass ich mein erstes „richtiges“ Investment getätigt habe. Mein erster ETF-Kauf war genau am 15.05.2017! Und zwar mitten während meines Studiums.

Nach dieser ersten Einmalanlage habe ich – Stand heute – über Monate und Jahre hinweg regelmäßig ETFs gekauft.

- Und was ist in der Zwischenzeit alles passiert?

- Wie fühle ich mich mit meinem Investment?

- Welche Rendite habe ich gemacht?

- Bei welchem Broker bin ich und was kann ich empfehlen?

Aber es gibt noch viel mehr zu beantworten:

- Wie hat sich der Corona-Absturz auf mich und meine Investments ausgewirkt?

- ETFs auch im Krieg? Auswirkungen des Russland-Ukraine-Krieges.

- Wie viele Panikattacken hatte ich, weil die Kurse ins Bodenlose gefallen sind?

- Wie viele schlaflose Nächte musste ich erleiden?

- Wie oft habe ich ans Verkaufen meiner hübschen ETFs gedacht?

Ich plaudere aus dem Nähkästchen und schildere damit meine bisherigen Erfahrungen mit ETFs.

Du möchtest Dir nicht zu viele Gedanken machen?

Dann könnte die Geldanlage in den „iShares Core MSCI World“ genau das richtige sein – dieser ETF ist sehr günstig und global gestreut. Dazu musst Du nur 1.) ein Depot eröffnen, Dich 2.) in das Depot einloggen und 3.) in den ETF mit der Kennung „IE00B4L5Y983“ per Einmalanlage oder Sparplan investieren.

>>> Mache den ersten Schritt, indem Du bei diesem bekannten Online-Broker >> ein Depot eröffnest: Diesen Broker nutze ich selbst seit langer Zeit und bin sehr zufrieden.

Inhalt

Allgemeine Eindrücke

Meine wichtigsten ETF-Erfahrungen in Kurzform:

- Der Depotwert schwankt – mal geht es etwas runter, mal geht es etwas hoch.

- Ich schaute am Anfang eigentlich viel zu oft ins Depot.

- Dividenden aus ETFs machen Spaß und motivieren einen, zu investieren.

- Grundsätzlich ist das Investieren in ETFs „saugemütlich“.

- Es fühlt sich gut an, so zu investieren, wie ich es momentan tue.

- Seit ich mich mit ETFs beschäftige, kommen täglich Prognosen sogenannter „Crash-Propheten“ von irgendwelchen Horror-Crash-Szenarien. Und dass sich der Aktienmarkt nie wieder davon erholen wird.

- Von letzterem ist bisher (trotz Corona und Russland-Ukraine-Krieg) und auch in den letzten 100 Jahren davor nichts passiert.

Volatilität, die Freude bereitet

… oder auch nicht. So ein kleines Auf und Ab ist das ja schon am Aktienmarkt – und so kann es auch mit den Emotionen laufen. Meine ETF-Erfahrungen waren dabei:

Mal bin ich ganz dick im Plus. Mal stürzen die ETFs ein bisschen ab.

Himmelhoch jauchzend, zu Tode betrübt.

So schlimm ist es keineswegs! Man muss sich aber trotzdem erst mal ein bisschen an die Schwankungen gewöhnen. Denn beim Tagesgeld bzw. auf dem Girokonto steht immer derselbe Wert. So ist das bei Aktien oder ETFs aber nicht.

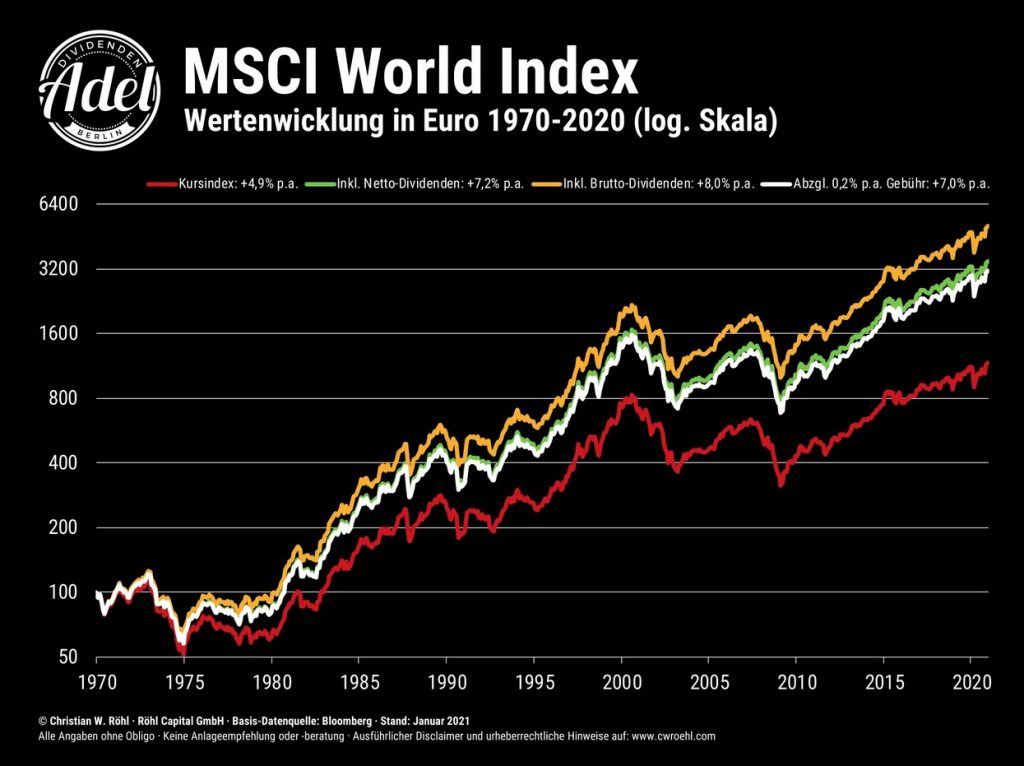

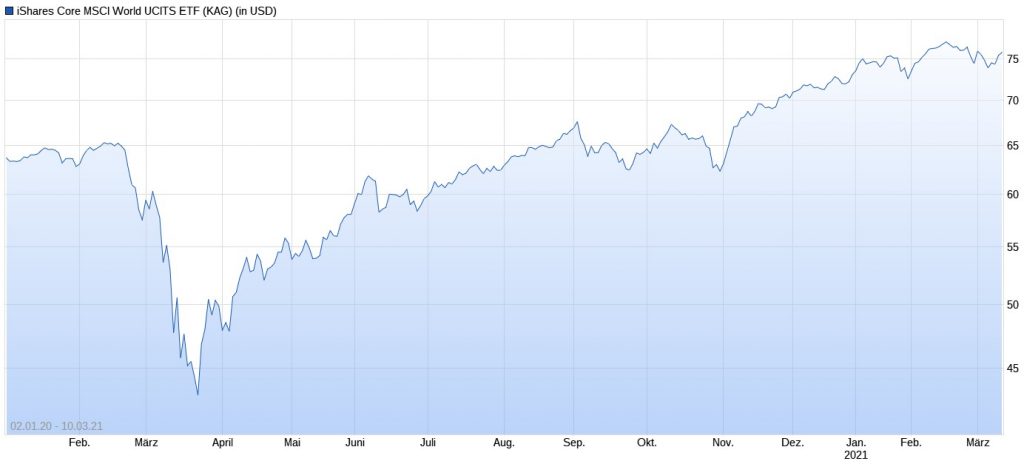

Die Schwankungen am Aktienmarkt und die langfristige Tendenz nach oben kann man ganz hervorragend an folgender Grafik sehen. Dort ist die Entwicklung des globalen Aktienindex „MSCI World“ zu sehen – ein großes Danke an den Ersteller für diese Grafik.

Eine gute Möglichkeit, wie man den Schwankungen begegnen kann: Man tastet sich langsam mit kleinen Sparraten ran. Und man schaut so selten wie möglich ins Depot.

„Ach, ich habe heute erst 11 x ins Depot geschaut“

Am Anfang ganz normal: Es kann „fesselnd“ sein, den schwankenden Depotwert zu beobachten.

Wie viele andere Anleger hatte ich ebenfalls den Drang, anfangs genau zu verfolgen, wie sich die Kurse meiner ETFs entwickeln. Solange der Kurs jedes Mal etwas höher stand als beim letzten Mal Gucken, war ich natürlich super zufrieden. Auch wenn das (selbstverständlich) nicht immer so war.

Das kann man sich dann so vorstellen:

„Wie jetzt? Insgesamt schon 4,6 % im Plus? Nice! Heute morgen waren es noch 4,2 %.“

Das ist grundsätzlich eine ziemlich sinnlose Angelegenheit und das war mir auch von Anfang an bewusst. Ich schaue trotzdem auch heute häufiger mal ins Depot und meiner Erfahrung nach geht das auch einigen anderen so.

Naja, zum Erfahrung sammeln, wie sich die ETF-Volatilität anfühlt, hat dieses regelmäßige Nachschauen sicher ein bisschen geholfen.

Trotzdem kann es mir als langfristiger ETF-Anleger ziemlich egal sein, wie das Depot kurzfristig abschneidet. Trotzdem freue ich mich natürlich, dass die letzten Jahre (trotz Corona) gut gelaufen sind.

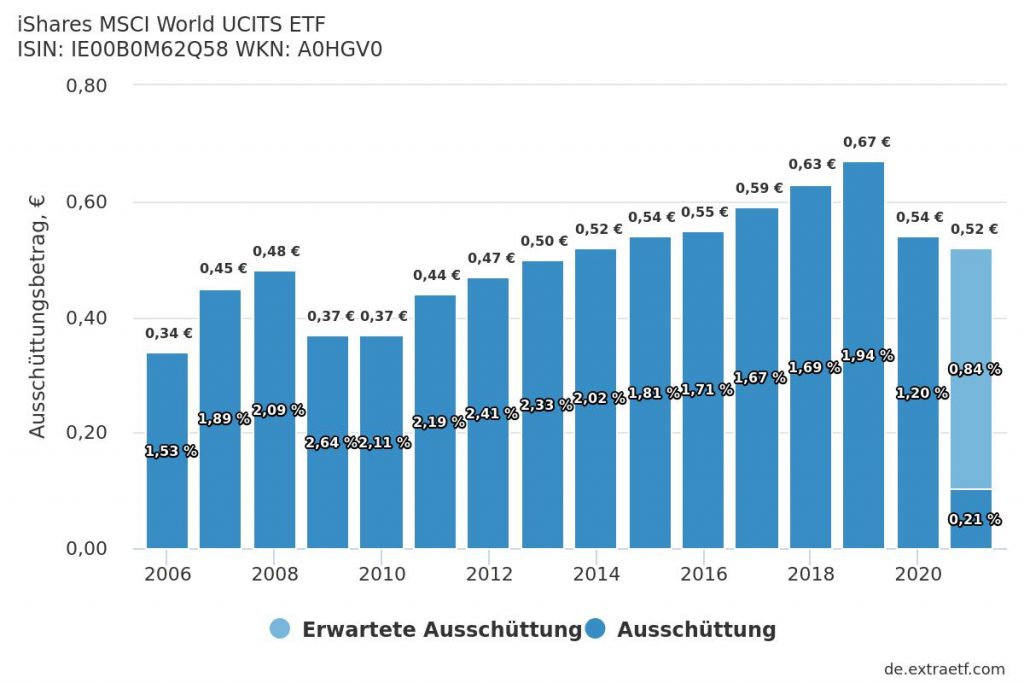

Die „süßen“ Dividenden

… motivieren ungemein. Wer hätte es gedacht. Aber es macht Spaß, wenn alle drei, sechs oder zwölf Monate – je nach ETF – plötzlich ein paar Ausschüttungen auf dem Konto landen. Man rechnet auch gar nicht unbedingt damit, aber auf einmal ist da einfach wieder Geld auf dem Konto. Und im Jahr kommen so bei mir auch ein paar Hundert Euro zusammen. Sehr nett!

- Ja, mir ist bewusst, dass Dividenden nur Teil der Gesamtperformance sind und diese nicht zusätzlich erhöhen.

- Und ja, mir ist bewusst, dass bei manchen (nicht allen!) Depotbanken erneut Orderkosten entstehen, wenn ich dieses Geld direkt wieder investiere.

Aber motivierender sind trotzdem die ausschüttenden ETFs im Vergleich zu thesaurierenden ETFs, die die Gewinne einbehalten und automatisch reinvestieren.

Und am Anfang hat man durch ausschüttende ETFs sogar einen Steuervorteil – dazu aber unten mehr.

Spaß macht dabei zu sehen, wie die Dividendenhöhe globaler ETFs (z.B. auf den MSCI World) nach oben geht – und nur nach Krisen (wie nach der Finanzkrise 2008) Rücksetzer erleidet. Die Höhe der Ausschüttungen wurde aber innerhalb weniger Jahre wieder aufgeholt.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Erfahrungen ETF-Sparplan

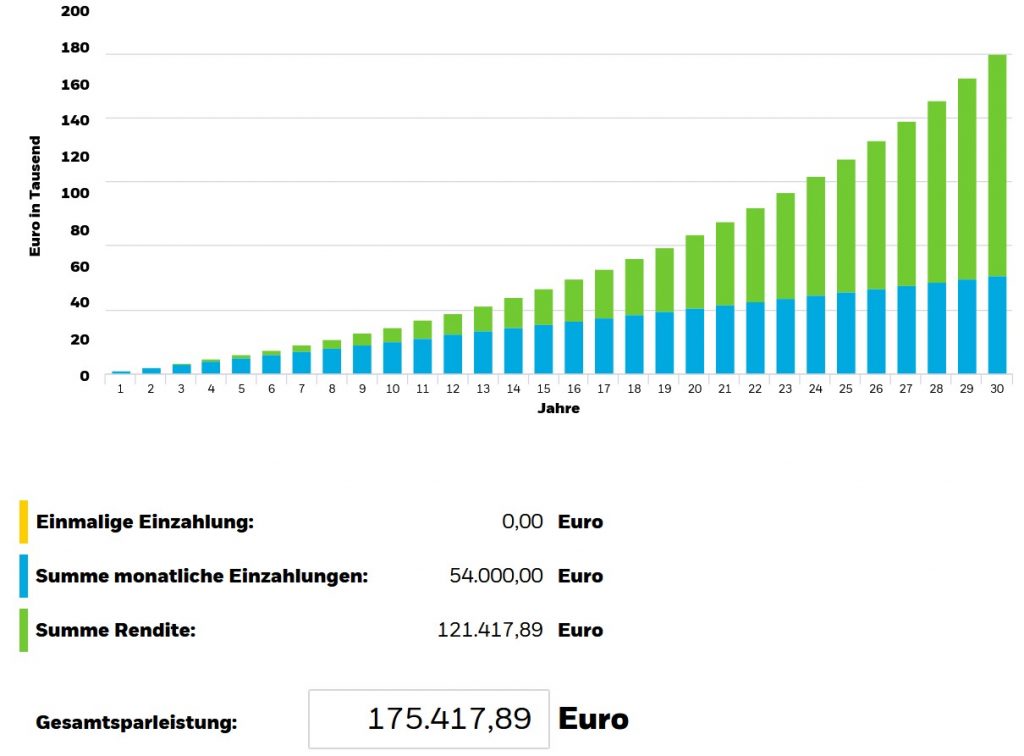

Das ist der Abschnitt, in dem es unter anderem darum gehen soll, dass die Geldanlage in ETFs echt gemütlich ist – meiner Erfahrung nach. Auch emotionale Fehler (z.B. verkaufen, wenn die Kurse mal etwas abgesackt sind) lassen sich über einen automatisierten ETF-Sparplan hervorragend vermeiden.

Meinen Erfahrungen nach ist ein stur durchgezogener ETF-Sparplan eine der besten Möglichkeiten, um sich von den Turbulenzen am Aktienmarkt nicht negativ beeinflussen zu lassen.

Wer 150 € monatlich in einen ETF-Sparplan investiert, kommt bei 7 % Rendite nach 30 Jahren zu folgendem erstaunlichen Ergebnis:

- Monatliche Einzahlungen von 54.000 €

- Wertentwicklung von über 120.000 €

Ich möchte nicht einfach nur darstellen, wieso so ein Sparplan immer eine ganz hübsche Sache ist, sondern auch meine persönlichen ETF-Erfahrungen einbringen. Daher fangen wir lieber anders an:

Wie übersteht man einen Crash?

Die Antwort lautet doch wohl hoffentlich nicht „mit einem ETF-Sparplan“?!

Crash-Szenarien sind unschön. Keine Frage. Aber paradoxerweise haben die Leute wann Angst vor einem Crash? Während sie sich in der Ansparphase befinden, als während der ETF-Sparplan unangetastet vor sich hinlaufen sollte.

Dass ein Crash in der Ansparphase eher einem „Geschenk“ gleicht, bleibt dem einen oder anderen geheimnisvollerweise verborgen. „Crash“ hört sich aber auch nicht wirklich einladend an – das gebe ich ja zu.

Dass niedrige Kurse perfekt für Dein Einstieg sind, dürfte aber nachvollziehbar sein.

Ein Crash bedeutet: Die Kurse sind stark gefallen – und das bedeutet: Der Preis für einen Anteil ist gefallen. Und das wiederum bedeutet: Du kannst einen Anteil günstiger einkaufen als zuvor.

Während Du also einen ETF-Sparplan laufen hast, kann Dir nichts besseres passieren, als dass es einen Börsencrash gibt.

Beispiel: Börsen-Crash aufgrund von Corona im März 2020 – dort hat der Weltaktienindex MSCI World vom höchsten Punkt zum tiefsten Punkt fast 40 % verloren.

Wer hier einfach seinen ETF-Sparplan weiterlaufen lassen hat, konnte sozusagen zu „Discount-Preisen“ ETF-Anteile kaufen – und konnte damit hervorragende Erfahrungen mit einem ETF-Sparplan machen.

Warum ist ein Sparplan so nützlich?

Erfahrungsgemäß handeln Menschen häufig aufgrund ihrer Emotionen und verhalten sich damit nicht immer vollkommen rational – im Alltag, aber auch am Aktienmarkt.

Und ein ETF-Sparplan?

Keine Emotionen. Kein hektisches Überlegen. Einfaches, automatisiertes Investieren. Mit welchem Ergebnis?

Es wird kontinuierlich investiert und der Einstandskurs (Kurs zu dem Du kaufst) wird geglättet. Oder anders ausgedrückt: Ein ETF-Sparplan über viele Jahre vernichtet das Risiko, zum falschen Zeitpunkt eingestiegen zu sein.

Und das Aussteigen aus ETFs? Die Lösung lautet: Kontinuierliches Entsparen über eine gewisse Zeitdauer.

Und jetzt kommt noch der ETF-Gemütlichkeitsfaktor hinzu

Automatisierte Kontenmodelle sind allgemein ziemlich nützlich. Da übernimmt der Automatismus das, wozu Du Dich sonst überwinden müsstest. Sparen und Investieren.

Der ETF-Sparplan überlegt nicht lange, ob jetzt der richtige Einstiegszeitpunkt ist. Und er vergisst die Order auch nicht.

Außerdem musst Du keine Aktien analysieren und kannst bereits mit einem einzigen ETF in den Aktienmarkt investieren – und zwar global diversifiziert! Meinen Erfahrungen nach geht es kaum unkomplizierter.

In welche ETFs Du investieren solltest, das schauen wir uns etwas später in diesem Artikel an.

Kurz: Ein ETF-Sparplan ist gemütlich!

Wie viel Rendite habe ich gemacht?

Schauen wir uns einmal die Wertentwicklung eines ganz normalen ETF-Weltportfolios in den letzten Jahren an.

Ein solches globales ETF-Portfolio erhält man beispielsweise, wenn man über einen ETF in den sogenannten MSCI World Index investiert.

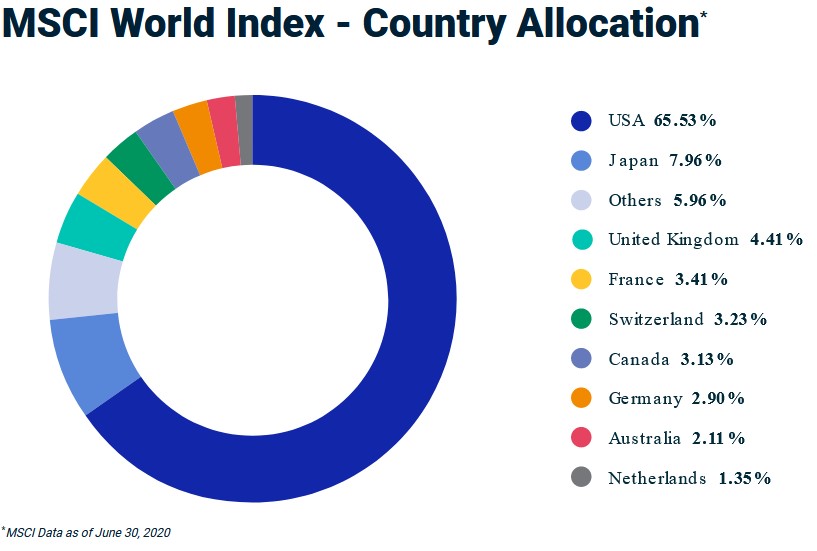

Der MSCI World beinhaltet rund 1.600 Unternehmen weltweit und spiegelt rund 85 Prozent der Marktkapitalisierung von Unternehmen aus Industrieländern wieder. Er kann also als ziemlich repräsentativ für die ganze Welt angesehen werden.

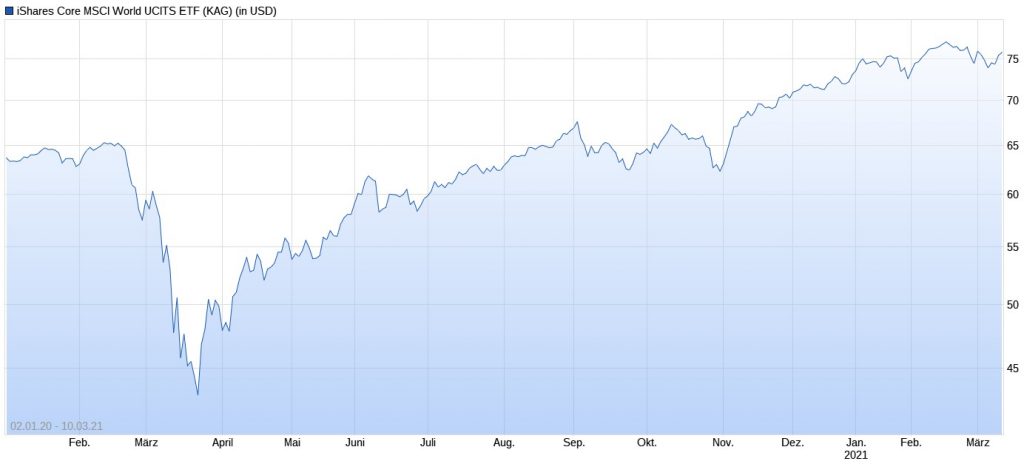

Wir wählen folgenden ETF:

- iShares Core MSCI World UCITS ETF

- ISIN: IE00B4L5Y983

- Kostenquote (TER): Etwa 0,20 % pro Jahr

Der ETF-Chart zeigt Dir den schönen Aufwärtstrend der letzten Jahre (und Jahrzehnte). Der Anfangszeitpunkt des Charts ist dabei nach der Finanzkrise im Jahr 2008.

Der „kleine Knick“ in 2020 zeigt recht eindrücklich, wie schnell der Corona-Absturz im März 2020 an den Aktienmärkten wieder aufgeholt worden ist. Bereits nach weniger als einem Jahr wurden die Verluste wieder ausgeglichen und sogar überkompensiert.

So sehen die ETF-Renditen der letzten Jahre in einer Tabelle aus:

| Jahr | Performance |

| 2016 | +7,73 % |

| 2017 | +22,45 % |

| 2018 | -8,65 % |

| 2019 | +27,76 % |

| 2020 | +15,95 % |

| 2021 | +21,90 % |

Stand 2023: Die Performance liegt trotz Corona und Russland-Ukraine Krieg bei diesem ETF bei 9,62 % pro Jahr – und das auf eine Sicht von 10 Jahren.

Ich bin seit 15.05.2017 in Aktien-ETFs investiert und habe dementsprechend die Renditen seit diesem Zeitpunkt „mitgenommen“. Der Zeitpunkt war nicht optimal, da das folgende Jahr 2018 nicht besonders gut lief und die Kurse dort wieder gefallen sind.

Ich habe aber einfach weiterhin meinen ETF-Sparplan laufen lassen bzw. regelmäßig nachgekauft und damit gute Erfahrungen gemacht.

Trotz des zwischenzeitlichen Crashs in 2020 durch Corona hat der MSCI World im Jahr 2020 erstaunliche 15,95 % Rendite gemacht.

Das sieht natürlich überragend aus! Trotzdem sollte nicht vergessen werden, dass diese Wertentwicklung keinesfalls einfach so auf die Zukunft fortgeschrieben werden darf.

Wie viel Rendite ist bei globalen ETFs realistisch?

- Historisch gesehen, hat der globale Aktienmarkt durchschnittlich etwa 7-8 % Rendite pro Jahr gebracht. Vor Kosten, Steuern und Inflation.

- Nach Kosten liegt diese Rendite bei etwa 6,5 – 7,5 % (Geschätzte laufende Kosten und Kaufkosten berücksichtigt von insgesamt 0,5 %).

- Steuern sind in der Ansparphase bei vielen Anlegern nur zu einem sehr kleinen Grad relevant, daher wird die Rendite in der Ansparphase durch Steuern praktisch nicht gemindert.

Ein Vergleich der Rendite pro Jahr mit einem Girokonto bzw. mit nicht-investiertem Geld:

- Girokonto/Cash: 0,0 % – 2,0 %

- ETF-Portfolio nach Kosten: 6,5 – 7,5 %

Berücksichtigen wir noch die Inflation, sieht der Rendite-Vergleich (pro Jahr) folgendermaßen aus:

- Girokonto/Cash: – 2,0 % – 0,0 %

- ETF-Portfolio nach Kosten und Inflation: 4,5 – 5,5 %

Meine Erfahrungen mit der Steuer bei ETFs

Am Anfang fragst Du Dich vielleicht:

- Muss ich die Steuer bei meinen ETFs selbst ausrechnen?

- Muss ich die Steuer dann selbst ans Finanzamt abführen?

- Muss ich eine Steuererklärung machen, wenn ich in ETFs investiere?

Zuerst einmal: Keine Sorge. Alles halb so schlimm. Du musst weder Deine Steuer selbst ausrechnen, noch musst Du selbst Steuer an das Finanzamt zahlen.

Denn: Wenn Steuer anfallen sollte, führt Dein Broker oder Deine Depotbank diese Steuer automatisch an das Finanzamt ab.

Und auch eine Steuererklärung musst Du nicht machen, da Deine Depotbank die Steuer automatisch an das Finanzamt abführt.

Info: Ausnahme hierbei sind ausländische Broker, da diese die Steuern nicht automatisch abführen. Bei den Standard-Brokern, die ich in meinen Empfehlungen und im Depotrechner aufliste, ist das aber alles kein Thema.

Deine Depotbank führt erst dann Steuer für Dich ab, wenn Du Deinen Freistellungsauftrag bei der Depotbank aufgebraucht hast. Bei Beträgen unterhalb des Freistellungsauftrags musst Du keine Steuer zahlen und Deine Depotbank führt daher auch nichts ab.

Der Freistellungsauftrag kann eine maximale Höhe von 1.000 € pro Person haben. Die 1000 € sind nämlich der Freibetrag für Kapitalerträge pro Person (seit 2023).

Wann ist der Freibetrag für Kapitalerträge ungefähr aufgebraucht, wenn Du keine ETF-Anteile verkaufst und Dein ETF-Depot einfach hältst?

- Bei einem ausschüttenden ETF-Depot mit 2 % Ausschüttungen: Ca. 75.000 € im Depot.

- Bei einem thesaurierenden ETF-Depot also ohne Ausschüttungen: Praktisch nie.

Hintergrund der Berechnung:

a) Ausschüttend: Wenn ein ETF-Depot von zum Beispiel 75.000 € eine Ausschüttungsrendite von 2,0 % hat, werden 1.500 € ausgeschüttet. Davon unterliegen 30 % der sogenannten Teilfreistellung von Aktien-ETFs. Das bedeutet, dass die anderen 70 % versteuert werden müssen. 70 % von 1.500 € = 1.050 €. Damit ist der Freibetrag aufgebraucht und die restlichen 50 € (1.050 € – 1.000 € = 50 €) müssen mit etwa 25 % Kapitalertragsteuer versteuert werden. Deine Steuerlast: 12,50 € – diese wird automatisch von Deiner Depotbank an das Finanzamt abgeführt.

b) Thesaurierend: Es wird lediglich die sogenannte Vorabpauschale jährlich besteuert, sofern Dein ETF eine positive Wertentwicklung hatte. Diese Pauschale ist aber so gering, dass Dein Freibetrag dadurch praktisch nicht ausgeschöpft werden kann.

Aus was entnimmt die Depotbank die Steuer?

Um die Steuer abzuführen benutzt Dein Broker oder Deine Depotbank entweder a) Geld von Deinem Verrechnungskonto oder b) verkauft einen sehr kleinen Teil Deiner ETFs um damit die Steuer zu bezahlen.

Wann macht eine Steuererklärung für ETFs Sinn?

Eine Steuererklärung für ETFs macht nur Sinn, wenn Du Deinen Freistellungsauftrag z.B. auf 3 verschiedene Banken verteilt hast. Wenn Du bei Deiner Depotbank nur einen Freistellungsauftrag von 200 € hinterlegt hast, aber 400 € ETF-Ausschüttungen hattest, wird die Depotbank automatisch die Differenz versteuern (also 400 € – 200 € = 200 € und davon etwa 25 %) – das sind 50 € Steuern. Wenn Du bei den anderen Banken Deinen Freistellungsauftrag nicht aufgebraucht hast, kannst Du Dir die Steuer über die Steuererklärung wieder vom Finanzamt erstatten lassen.

Denn Dein Freibetrag gilt pro Person (1.000 €) und Freistellungsaufträge kannst Du so viele wie Du möchtest haben – solange sie insgesamt maximal 1.000 € hoch sind in Summe.

Meine Erfahrungen mit ETF-Brokern

Ein wichtiges Learning meinerseits war, dass es keinen Sinn macht, aktuellen Angeboten von Depotbanken und Brokern hinterherzurennen.

Es gibt immer mal wieder Phasen und Angebote, bei denen bestimmte Depotbanken günstiger sind. Aber das wechselt ständig und im Durchschnitt liegen viele Depotbanken preislich so nah beieinander, dass man da keine Zeit verschwenden sollte.

Nur weil eine Depotbank aktuell einen Startbonus gibt oder Du für einen begrenzten Zeitraum ein paar kleine Vergünstigungen bekommst, ist das noch lange nicht die richtige Wahl. Spätestens nach ein paar Monaten oder Jahren relativieren sich diese Vorteile wieder.

Ich wähle meine Broker folgendermaßen aus:

- Dauerhaft (!!) niedrige Kosten.

- Kein „Zocker“-Design, welches mich zum aktiven Handeln animieren würde.

- Guter Support, falls ich Fragen habe.

Meine Broker und Banken: Ich persönlich bin sowohl bei diesem Online-Broker als auch bei dieser beliebten Direktbank und kann beide nur weiterempfehlen. Die Gebührenstruktur ist dauerhaft hervorragend und Investitionen in ETFs sind fast unschlagbar günstig. Außerdem bin ich mit dem Support und allem drum herum sehr zufrieden.

Ganz allgemein spreche ich folgende Depot-Empfehlungen aus:

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Vorgehensweise: Was empfehle ich ETF-Einsteigern aufgrund meiner Erfahrungen?

Vorgehensweise Schritt 1: Wähle einen global gestreuten ETF

… wie beispielsweise einen ETF auf den MSCI World, MSCI ACWI oder FTSE All World.

Wer den Freibetrag noch nicht ausschöpft, sollte wegen der Steuervorteile als erstes einen ausschüttenden ETF wählen. Sobald der Freibetrag ausgeschöpft ist – Du also jährlich mehr als 1.429 € Ausschüttungen erhältst (bzw. 1.000 € nach Teilfreistellung) – kannst Du dann einen thesaurierenden ETF hinzunehmen.

Hinweis: Die Renditen der von mir im Folgenden vorgeschlagenen ETFs sind alle sehr ähnlich und unterscheiden sich nur marginal. Die untenstehenden Charts sehen nur so unterschiedlich aus, da unterschiedliche Zeiträume betrachtet werden.

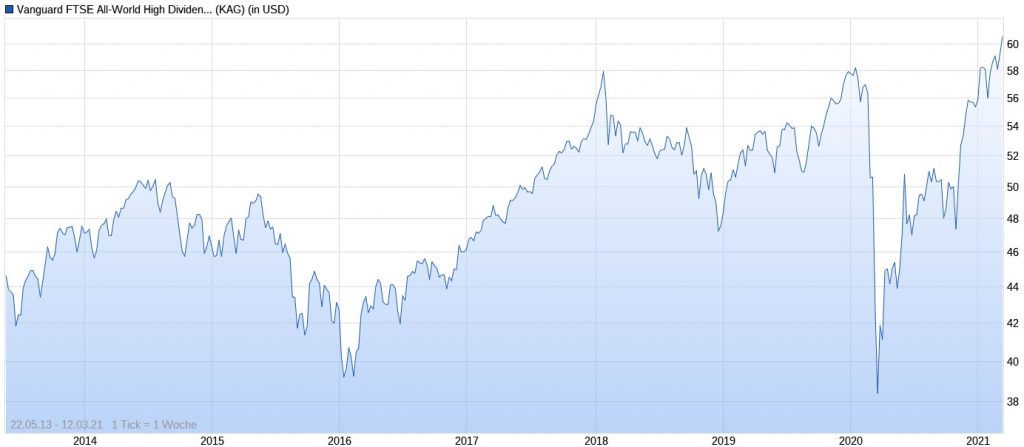

a) Du hast den Freibetrag noch nicht ausgeschöpft?

Meine Empfehlung für ausschüttende ETFs:

- Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing

- ISIN: IE00B8GKDB10

- TER: Etwa 0,29 % pro Jahr

- Ausschüttungsrendite: Etwa 3,0 % pro Jahr

Dieser ETF investiert global gestreut in Aktien von Unternehmen, die in den letzten Jahren und Jahrzehnten eine überdurchschnittliche Dividende ausschütteten.

Deine Vorteile dieses ETFs im Überblick:

- Du investierst weltweit gestreut über einen etablierten Anbieter (Vanguard).

- Der ETF ist sehr günstig für einen Dividenden-ETF.

- Durch den Fokus auf Dividenden-Aktien nutzt Du Deinen Freibetrag vergleichsweise schnell aus.

- Du merkst, dass Investieren Spaß machen kann, weil Du 4x pro Jahr Ausschüttungen aufs Konto überwiesen bekommst.

Mit diesem ETF baust Du Dir gewissermaßen eine dauerhafte „Cashflow-Maschine“, die jedes Mal größer wird, je mehr Du investierst.

Tipp: Wenn Du keinen Dividenden-ETF (Fokus auf dividendenstarke Aktien), sondern einen „normalen“ ausschüttenden ETF möchtest, empfehle ich:

– Lyxor MSCI World UCITS ETF – Dist

– ISIN: FR0010315770

– TER: Etwa 0,20 % im Jahr

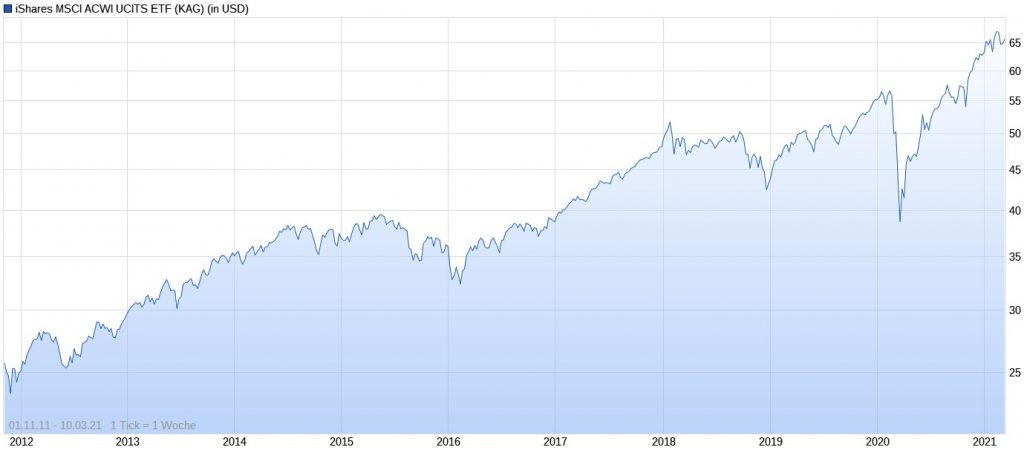

b) Du hast den Freibetrag bereits ausgeschöpft?

Wenn Dein ETF-Portfolio auf den obigen Dividenden-ETF eine Größe von etwa 48.000 € erreicht hat (Du also ca. 1.440 € Ausschüttungen erhältst) oder Du Deinen Freibetrag anderweitig ausgeschöpft hast, wechsle auf einen thesaurierenden ETF – sofern Du steuerlich optimal investieren möchtest.

Meine ETF-Empfehlungen für thesaurierende ETFs:

- iShares MSCI ACWI UCITS ETF (Acc)

- ISIN: IE00B6R52259

- TER: Etwa 0,20 % im Jahr

Deine Vorteile dieses ETFs im Überblick:

- Du investierst weltweit gestreut über einen etablierten Anbieter (iShares).

- Steuervorteil dadurch, dass der ETF nicht ausschüttet. Der Steuervorteil gilt, sobald Dein Freibetrag ausgeschöpft ist.

- Sehr geringe Kosten von 0,20 % im Jahr.

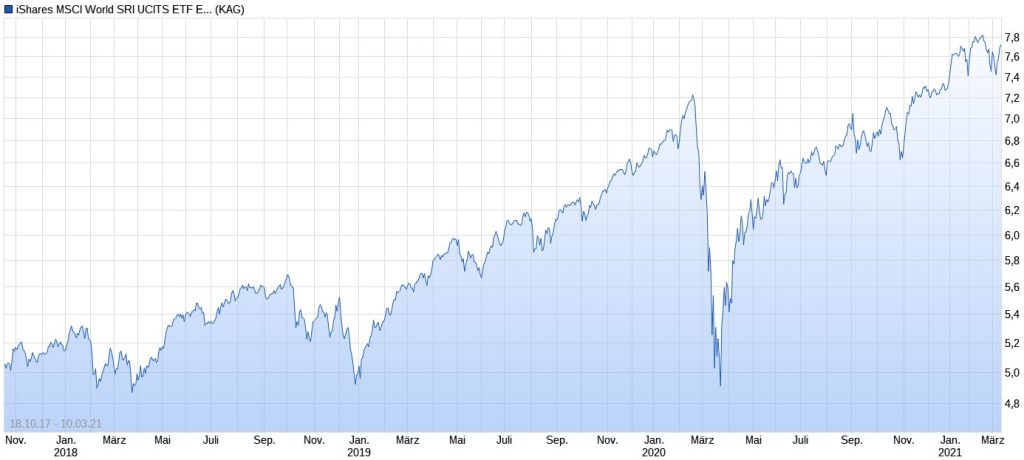

Tipp: Wenn Dir Nachhaltigkeit sehr wichtig ist, nimm gerne den folgenden thesaurierenden ETF:

– iShares MSCI World SRI UCITS ETF EUR (Acc)

– ISIN: IE00BYX2JD69

– TER: Etwa 0,20 % im Jahr

Vorgehensweise Schritt 2: Wähle einen soliden Broker bzw. Depotbank:

Ich selbst nutze und empfehle in erster Linie diesen beliebten Online-Broker. Vor allem dadurch, dass ETFs sehr günstig gekauft und bespart werden können und Du eine große ETF-Auswahl hast, machst Du mit diesem Broker alles richtig.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Wenn Du ein Depot eröffnet hast, erhältst Du einen Zugang und musst dort nur noch die Nummer oder den Namen des ETFs eingeben.

Mit wenigen Klicks hast Du den ETF dann gekauft und kannst Dich ab diesem Zeitpunkt als ETF-Investor bezeichnen.

Vorgehensweise Schritt 3: Einmalanlage

Meinen ETF-Erfahrungen nach lohnen sich folgende Vorgehensweisen:

Kleine Beträge kann man sofort komplett investieren, größere Beträge sollte man ggfs. aufteilen. Dadurch wird das Risiko verringert, dass Du zu einem besonders schlechten Zeitpunkt einsteigst.

- Wenn Du beispielsweise 10.000 € investieren möchtest, kannst Du diesen Betrag aufteilen und in 2 Chargen zu je 5.000 € investieren.

- Bei großen Beträgen (z.B. 100.000 €) kann man diese „Einmalanlage“ auch beispielsweise auf 4 Käufe innerhalb von 2 Jahren strecken.

- Ein großes Erbe sollte man (je nach Risikoneigung) ggfs. über mehrere Jahre kontinuierlich investieren.

Vorgehensweise Schritt 4: Sparplan

Wenn Du das Geld investiert hast, das Du auf absehbare Zeit nicht benötigst, aber zusätzlich regelmäßige Einnahmen hast (z.B. durch Deinen Beruf oder eine Nebentätigkeit neben dem Studium), macht ein ETF-Sparplan Sinn.

Einen ETF-Sparplan kann man jederzeit pausieren, erhöhen oder runterschrauben.

Starte einen monatlichen Sparplan über beispielsweise 25 € und schaue Dir das ganze einfach mal an. Erhöhe den Sparplan, wenn Du Dich sicher fühlst und fange mit der Zeit an, mit höheren Sparraten richtig von der Wertentwicklung am Aktienmarkt zu profitieren.

Vorgehensweise Schritt 5: Genieße Deine regelmäßigen Ausschüttungen …

… und lasse Dich nicht aus der Ruhe bringen, wenn das Depot auch mal ein paar Monate oder sogar wenige Jahre im Minus ist. Bleibe so lang wie möglich am Aktienmarkt investiert und entspare Dein Depot Schritt für Schritt, wenn Du in Rente gehst oder von Deinem Depot leben möchtest.

Vorgehensweise Schritt 6: Entsparen

Entspare Dein Depot optimalerweise über mehrere Jahre. Dadurch minimierst Du das Risiko, dass Du zu einem schlechten Zeitpunkt verkaufst und profitierst weiterhin von der Wertentwicklung.

Den empfohlenen Dividenden-ETF, mit dem ich persönlich sehr gute Erfahrungen gemacht habe, kannst Du auch einfach laufen lassen und somit dauerhaft von den Ausschüttungen profitieren. Du kannst ihn aber natürlich auch schrittweise verkaufen. Das ist ganz Dir überlassen.

Mir gefällt das „langweilige“ Investieren in ETFs

Meinen Erfahrungen entsprechend gibt es (vor allem aktuell) keine bessere Möglichkeit, ohne großen Zeitaufwand eine solide Rendite zu erwirtschaften.

- Du musst keine Aktien analysieren und keine Angst haben, die falschen Aktien ausgewählt zu haben.

- Du musst nur 1x einen Sparplan aufsetzen und kannst Dein Investment einfach laufen lassen.

- Du investierst sehr kostengünstig und hast daher kaum Einbußen bei der Rendite.

- Du kannst auch einen Teil „vorzeitig“ wieder aus dem ETF-Depot entnehmen, wenn etwas finanziell nicht wie geplant läuft. Das sollte allerdings nicht zu häufig vorkommen aufgrund von Kosten beim Kauf/Verkauf.

Wichtig ist nur, dass Du:

- Nicht nur über wenige Monate oder wenige Jahre investierst. Je länger, desto besser.

- Nicht versuchst, besonders gute Kaufzeitpunkte und Verkaufszeitpunkte zu finden oder das Traden mit ETFs anfängst – das kostet viele Gebühren und geht nach hinten los!

- Nicht aus Panik ETFs verkaufst, wenn die Kurse mal nach unten gehen. Temporäre Abstürze sind ganz normal.

- Dich nicht von „Crash-Propheten“ verrückt machen lässt und unabhängig von der Marktlage stur Deinen ETF-Sparplan laufen lässt.

- Verstehst, dass sich der gesamte Aktienmarkt langfristig immer nach oben bewegt hat (durch Gewinne der Unternehmen, Inflation, …) und durchschnittlich 7-8 % Rendite pro Jahr erwirtschaftet hat.

Je weniger Du ins Depot schaust und je entspannter Du an die Sache rangehst, desto besser! 🙂

ETFs verkauft während Corona

Ich habe noch nie einen ETF verkauft – auch nicht während Corona.

Aber in meinem Freundes- und Bekanntenkreis gab es vereinzelt ETF-Anleger, die Teile ihrer ETFs während dem Corona-Absturz verkauft haben. Einfach aufgrund eines emotionalen Impulses.

Das ist zwar kein Weltuntergang, aber natürlich sehr schade! Denn dadurch haben sie bei sehr niedrigen Kursen verkauft … und sich wenige Zeit später geärgert, dass die Kurse dann schon wieder sehr hoch standen.

Bleibe Deiner Strategie treu.

Bleibe Deiner langfristigen Strategie in solchen Phasen treu – denn im Falle von Corona hat man gesehen: Ein Börsen-Absturz kann innerhalb kürzester Zeit wieder ausgeglichen werden. Die Kurse waren in weniger als einem Jahr sogar wieder höher als vor Corona.

Ich finde das ist ein schönes Bild für die Funktionsweise der weltweiten Aktienmärkte – mal dauert es länger bis ein Crash wieder ausgeglichen ist, mal geht es ganz schnell wie am Beispiel Corona.

Lasse Dich nicht verunsichern.

Vor meinem ersten Investment in ETFs war der Gedanke eines Crashs etwas angsteinflößend. Hinzu kommt: Es gibt viele „Propheten“, die tagtäglich einen Crash voraussagen. Häufig sind das Menschen oder Verlage, die ihr Geld mit „Sensations-Journalismus“ oder mit einer möglichst hohen Anzahl an Klicks verdienen.

Direkt vor dem ersten ETF-Kauf war das einfach nur störend, weil es mich meine Entscheidung – die eigentlich feststand – nochmal überdenken ließ.

Nach dem Investment war es zwischenzeitlich sogar recht amüsant, wenn mal wieder jemand einen Crash prognostizierte. Was dann lustigerweise natürlich in den meisten Fällen niemals wie in der Prognose eintraf.

Hast Du ähnliche Erfahrungen mit ETFs machen dürfen wie ich? Hast Du schon mal daran gezweifelt, dass ETFs die richtige Wahl für Dich waren? Und wie haben sich die Schwankungen auf Deine Gemütslage ausgewirkt?

Dein Depotstudent Dominik

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Einige der von dir angesprochenen Punkte kenne ich aus meinen ersten Schritten. Etwas das regelmäßige checken wo die Kurse gerade stehen, aber mit der Zeit habe ich mir das geht gut angewöhnt. Mache eh Buy-And-Hold.

Die Ausschüttungen sind tatsächlich motivierend. Erst wars ein (direkt konsumierter) Kaffee im Quartal, inzwischen ist er deutlich mehr und wird fast vollständig wieder reinvestiert.

Beim Crash musst du allerdings vorsichtig sein. Klar, die Crashpropheten sind ein Unding, allerdings hast du noch keinen mitbekommen. -30%, -50%, oder mehr lassen dich vielleicht doch noch an deiner Strategie zweifeln. Und es wird passieren. Keine Frage. Nur wann?

Ich kenne viele, die seit 2013, 2014 an der Seitenlinie stehen (da gab’s die Crashpropheten ja auch schon) und nun schon sehr lange auf günstige Einstiegskurse warten. Das klappt leider nicht. Da ist deine Strategie mir regelmäßigen Sparplänen besser.

Sehr ordentlicher Artikel, ETFs sind für viele ein günstiges und von der Rendite interessantes Anlageinstrument. Es müssten sich viel mehr jungen Leute damit beschäftigen. Zumal es auch durchaus spannend sein kann, in ETFs zu investieren – da es eine unglaubliche Auswahl gibt und das Risiko demzufolge reduziert werden kann. Crash, Gold- und Verschwörungstheoretiker verfolgen eigene Interessen. Macht Euch eigene Gedanken und lernt, irgendwann hört man da dann gar nicht mehr hin! Nie in vollem Umfang investieren – oder dann nur kurzfristiger – dann sind Korrekturen sogar willkommen…

Sehr ordentlicher Artikel, ETFs sind für viele ein günstiges und von der Rendite interessantes Anlageinstrument. Es müssten sich viel mehr junge Leute damit beschäftigen. Zumal es auch durchaus spannend sein kann, in ETFs zu investieren – da es eine unglaubliche Auswahl gibt und das Risiko demzufolge reduziert werden kann. Crash, Gold- und Verschwörungstheoretiker verfolgen eigene Interessen. Macht Euch eigene Gedanken und lernt, irgendwann hört man da dann gar nicht mehr hin! Nie in vollem Umfang investieren – oder dann nur kurzfristiger – dann sind Korrekturen sogar willkommen…

PS: Es gibt großartige Seiten – vor allem in den USA. Dort hat man ein Fülle von hochwertigen und kostenlosen Informationen. Z. B. finviz, earningswhisper, freestockcharts etc.

Wertpapierkredit? Warum? Man nimmt ja auch keinen Kredit auf, wenn man zur Spielbank geht. Keine gute Empfehlung, wie ich finde. Gib nie Geld aus, was du nicht hast.

Hallo lieber Dominik,

und erstmal lieben Dank für deinen netten Kommentar auf meinem Blog! Freut mich, dass ich das Thema Immobilien einigermaßen verständlich rüberbringen kann.

Ich mag deinen pragmatischen Ansatz bezüglich ETFs sehr gerne! Gerade läuft ja so eine kleine Panikwelle durch die Investoren-Foren und auch die größten Buy and Hold Jünger wollen auf einmal aussteigen. Ist schon interessant, auch aus psychologischer Sicht 😉

Ich folge deinem Blog mal, finde deine Themen sehr spannend!

Liebe Grüße

Lisa

Kurzweilig zu lesen. Viele Emotionen. Wenig finanzwirtschaftliches Wissen. Keine Fachliteratur. Risiko immer beachten. ETF sind eine Alternative, ersetzen gutes Marktwissen aber nicht. Das Management von ETF kann Risiko reduzieren, aber auch Mut zum Risiko nehmen.

Hallo Dominik,

Schöner Beitrag 🙂 Ich finde es schön, dass du auch deine eigenen Erfahrungen 1:1 mit uns teilst und uns auf dem Laufenden hälst, was bei dir so los ist. Im Bereich „ETF“ ist deiner, mein Lieblingsblog.

P.S. Deine Neugestaltung der Seite gefällt mir auch gut.

LG

Hallo Dominik,

Ich hätte eine Frage: Es wird für Anfänger iShares Core MSCI World-ETF aber auch in diesem Artikel iShares MSCI World SRI UCITS ETF EUR empfohlen. Beide ETF’s sind auch sehr ähnlich. Was wäre aber deine Empfehlung, wenn Du zwischen den beiden ETF’s wählen müsstest? Oder vielleicht keinen von beiden? Dann bitte um anderen Vorschlag.

Danke im Voraus,

Viktor

Hallo Viktor,

der entscheidende Unterschied ist, dass beim „SRI“ ETF nur in Unternehmen investiert wird, die die Kriterien für ein „Socially Responsible Investment“ erfüllen. Kurz gesagt: Wenn Dir Themen wie Nachhaltigkeit und soziale Verantwortung sehr wichtig sind, würde ich an Deiner Stelle in Richtung SRI-ETF tendieren. Wenn das für Dich keine Rolle spielt, würde ich den normalen ETF wählen.

Egal, wie Du Dich entscheidest: Beide ETFs erfüllen aus meiner Sicht alle notwendigen Kriterien wie z.B. niedrige Kosten und globale Diversifikation.

Viele Grüße

Dominik

Hallo Dominik. Danke für den ausführlichen Artikel, den ich leider erst jetzt gefunden habe. Eine tolle Ergänzung zu meiner bisherigen Literatur, die alles auf den Punkt bringt. Bin seit September 2020 mit ETF-Sparplänen dabei und dein Beitrag motiviert mich, dass durchzuziehen.

Viele Grüße Michael

Hallo Dominik,

danke für Deine ausführlichen Erläuterungen zu ETFs. Ich teile Deine Ansichten und bin der festen Überzeugung, dass ETF-Sparpläne eine sehr solide und zuverlässige Art der Geldanlage darstellen. Ich persönlich bevorzuge nachhaltige Fonds, da ich nicht nur ruhig (was das Risiko anbelangt), sondern auch mit gutem Gewissen schlafen können möchte, da ich weiß, dass mit meinem Geld sinnvolle Aktivitäten und Produkte vernünftiger Unternehmen finanziert werden.

Viele Grüße, Max

Hallo Dominik,

danke für deinen Bericht. Erst gestern wurde mir von meiner Sparkasse ein Aktienfond mit einer monatlichen Rate angeboten. Ich habe aber nichts unterschrieben und die Unterlagen mit nach Hause genommen. Gestern Abend habe ich bereits angefangen mich zu informieren und war sehr erstaunt dass ich keine Quelle gefunden habe die (bei den hohen Gebühren) dazu geraten hätte. Du sagst es ja sehr ausdrücklich das man die Finger davon lassen soll. Ich habe noch keine Ahnung von dieser ganzen Materie der Aktienfonds werde mich damit aber mehr auseinander setzten da mir ein ETF Fond doch sehr sinnvoll erscheint.

Viele Grüße Jürgen.

Hallo Dominik,

heute wird alles digitalisiert; was hälst Du vom Robo-Advisor?

Was ist der Unterschied zwischen Dividenden-ETF u. „normal“ ausschüttenddem ETF?

Wie erfährt man beim ETF-Sparplan außer dem TER weiteres über die Höhe der zusätzlichen Handelskosten, um eine Vorstellung von der Netto-Rendite zu bekommen.

Viele Grüße, und besten Dank im Voraus! Hartmut

Hi Dominik,

sehr ausführlicher und toller Beitrag zu Deinen persönlichen Investments. Einige Deiner Erfahrungen teilen wir, wobei ich erst seit circa 2015 in ETFs und später dann in Einzelaktien investiere. Der Punkt, dass Du am Anfang zu oft ins Depot gesehen hast, kenne ich zu gut. Leider verführt dies oft zu Aktionismus, der meist nichts Positives für die eigene Rendite bedeutet. Daher empfehle ich auch generell eine sehr langweilige ETF-Strategie. Langeweile ist bei einer ETF-Strategie eine wirkliche Tugend. Und dennoch kennst Du es bestimmt auch, wenn man für die letzten paar Prozentpünktchen noch etwas optimieren möchte. Hier die Size-Faktorprämie reinholen, da noch die Frontier Markets abdecken. Letztlich bin ich wieder bei einem sehr einfachen ETF-Portfolio als Kern meines Portfolios gelandet mit nur 3 ETFs. Wobei der größere Teil inzwischen Einzelaktien sind. Was ist Deine Meinung zu Einzelaktien in Rahmen einer Core-Satellite-Strategie?