- „Alle Assetklassen tracken“ Holistic Capital-Gründer Nico im Interview - 24. Juli 2024

- Bester ETF für VL-Sparen: Diesen würde ich wählen! - 22. Juli 2024

- Finanzen.net Zero Junior Depot: Möglichkeiten & Alternativen - 22. Juli 2024

Anlageberater gibt es wie Sand am Meer. Taugen tun sie mal mehr und mal weniger – das kann ich aus eigener Erfahrung sagen.

Als ich vor Kurzem einen älteren Artikel meines Finanzblogs depotstudent.de über die Google-Suche finden wollte, poppte über die Google-Werbung folgende Anzeige auf:

Die sogenannte „Echte Anlageberatung“ der Nico Hüsch GmbH.

Dabei handelt es sich um eine reine Online-Beratung – es ist also nicht notwendig (und nicht vorgesehen), dass man einen kleinen (oder großen) Reiseaufwand in Kauf nimmt.

Nachdem ich schon des Öfteren Anlageberatungen getestet habe, dachte ich mir:

„Kann man sich ja mal anschauen, was der Kerl und sein Unternehmen so drauf haben, oder?“

Gesagt getan. Das Konzept der Online-Beratung kam mir entgegen und das Auftreten und der Ansatz auf der Website machten mich neugierig.

Und ein Versprechen auf der Nico Hüsch Website wollte ich auf jeden Fall eingelöst haben:

“Wollen Sie sehen, wie ich privat mein Geld investiere? Bei mir ist alles transparent!„

Wie ein Unternehmer sein Geld anlegt – das interessiert mich allemal! Und was er mir zu raten hat, wie ich mein Geld anlegen soll? Das möchte ich mindestens genauso gerne wissen.

Und wenn die Erfahrungen bei der Nico Hüsch GmbH genauso mies sind wie bei vielen anderen „Konkurrenten“, die ich bisher geprüft habe:

Auch in Ordnung. Dann kann ich hier auf dem Blog meiner Kritik freien Lauf lassen und meinen Frust mit Dir teilen.

Und wenn die Beratung empfehlenswert ist? Dann habe ich eine gute Empfehlung für meine Leserinnen und Leser.

Also: Viel Spaß mit meinem Erfahrungsbericht zur Nico Hüsch GmbH!

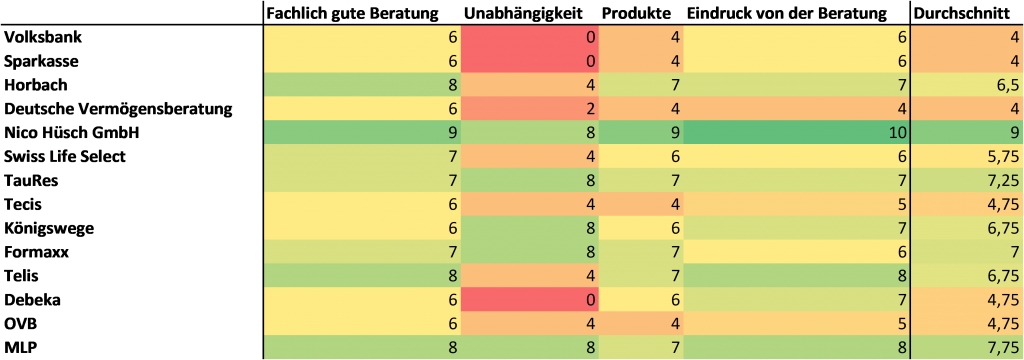

Lesetipp: Wie hat die Nico Hüsch GmbH im Vergleich zu anderen Finanzberatungen abgeschnitten? Schaue gerne in mein Ranking der Finanzberatungen.

Inhalt

Wer ist der Kerl?

Die Kurzfassung zum Gründer Nico Hüsch selbst: Ein Wirtschaftsingenieur, der keine Lust mehr auf Unternehmensberatung hatte und 2015 seine Berufung in der Finanzberatung von Privatanlegern gefunden hat.

Kann man dem Ganzen Glauben schenken? Das werden wir in meinen Nico Hüsch Erfahrungen sehen!

Hier ein Auszug der Website:

„Nach Abschluss seines Studiums zum Wirtschaftsingenieur an der Leuphana Universität in Lüneburg im Jahr 2012, setzte er die bereits parallel zum Studium gestartete Tätigkeit als Unternehmensberater fort. Schwerpunkt seiner Beratungstätigkeit war die finanzielle Optimierung diverser mittelständischer Produktionsunternehmen.

Im Jahr 2015 fasste er den Entschluss, seine zukünftige Lebenszeit lieber echten Menschen zu widmen. Dafür suchte er das wachstumsstärkste Unternehmen am Finanzmarkt, analysierte dessen Anlagegrundsätze und wählte diejenigen aus, die zu seiner persönlichen Überzeugung am besten passten. Seitdem optimiert er die Finanz- und Anlagekonzepte von Privatpersonen. Schnell wurde ihm dabei klar, dass er diese Arbeit für den Rest seines Lebens machen wollte.

Mit der Gründung der Nico Hüsch GmbH hat sich Nico Hüsch nach jahrelanger Vorbereitung seinen großen Traum erfüllt, denn heute kann er jeden Kunden frei und völlig unabhängig über die besten Möglichkeiten am Finanzmarkt informieren und beraten.“

„Über uns“ auf der Seite von Nico Hüsch

Okay, er ist also ein richtiger Unternehmer. Er trägt selbst die volle Verantwortung für seine Mitarbeiter und für die Beratungsqualität. Das ist für mich schon mal sehr interessant. Warum?

Die meisten „Unternehmer“ in der Finanzbranche sind schließlich bei einem Finanzvertrieb als Handelsvertreter angeschlossen und tragen quasi keinerlei unternehmerische Verantwortung.

Für mich eindeutig schonmal ein Plus – auch wenn es noch nichts über die tatsächliche Beratungsqualität aussagt.

Bei der Nico Hüsch GmbH arbeiten momentan ca. 10 Mitarbeiter: Es steht also auch ein Team hinter der Beratungsleistung von Nico Hüsch bzw. der GmbH.

Der Wirtschaftsingenieur, der die Finanzbranche revolutionieren will?

Das kann ja jeder behaupten! Trotzdem musste ich über diesen Punkt etwas länger nachdenken.

Er hat Wirtschaftsingenieurwesen studiert, jahrelang als Unternehmensberater mit Schwerpunkt Finanzoptimierung gearbeitet und ist dann voller Leidenschaft, wie er schreibt, in die Finanzberatung für Privatpersonen gewechselt. An sich gibt es ja kein Studium für „Finanzberater werden“. Und wenn wir alle mal zurückblicken, sind die Inhalte aus dem Studium in den seltensten Fällen der ausschlaggebende Punkt, der uns in unseren heutigen Berufen erfolgreich macht.

Insgesamt geht es wohl darum, dass der Finanzberater sich selbst informiert, Fachbücher ließt – eben eine Expertise im Beratungsgespräch aufweisen kann.

Und so ähnlich ist es mir ja schließlich auch ergangen – als Wirtschaftsingenieur, der nebenberuflich einen Blog zur Informationsbeschaffung im Bereich Finanzen und Geldanlage aufgebaut hat.

Also Lets Go! Schauen wir uns das genauer an.

Ist die Nico Hüsch GmbH unabhängig?

Um das herauszufinden, lohnt sich ein Blick ins Vermittlerregister. Dort findet man zur Nico Hüsch GmbH:

Tipp: Wenn Du prüfen möchtest, wie „unabhängig“ Dein bisheriger Finanzberater wirklich ist, dann kannst Du auf der Website: Vermittlerregister.info das ganz einfach prüfen. Entweder als gebundener Versicherungsvertreter (vermittelt nur Produkte von einer Partner-Gesellschaft), Versicherungsvertreter (vermittelt nur Produkte der Partner-Gesellschaften) oder Versicherungsmakler (hat quasi den gesamten Markt zur Auswahl). Natürlich hat eine größere Auswahl immer den Vorteil, dass bessere Produkte empfohlen werden können.

Das heißt im Klartext: Die Nico Hüsch GmbH ist nicht an bestimmte Gesellschaften gebunden und kann daher „unabhängig“ beraten – ein positiver Aspekt!

Das Unternehmen Nico Hüsch GmbH

Die Nico Hüsch GmbH ist in Fachabteilungen gegliedert:

- Anlageberatung

- Versicherungsabteilung

- Backoffice

So soll sichergestellt werden, dass a) die Beraterqualität sehr hoch ist b) durch das Backoffice die Berater entlastet werden, welche dadurch mehr Zeit für die Kunden haben und c) die effiziente Abwicklung von Vertragserstellung und Dokumentation und durch das Backoffice.

Sehr anschaulich finde ich dazu auch das folgende Video von Welt der Wunder zur Nico Hüsch GmbH:

Die Vision der Nico Hüsch GmbH

Eine Vision ist schon mal gut. Aber was soll denn bewirkt werden? Der folgende Ausschnitt liefert Antworten:

Unsere Vision für das Jahr 2025

„Im Jahr 2025 hat die Nico Hüsch GmbH den Begriff “echte Anlageberatung” im deutschen Finanzmarkt etabliert. Über 10% der Bundesbürger verlangen inzwischen eine Netto zu Netto Berechnung von ihrem Finanzberater.

Die Menschen wollen keine geschönten Zahlen mehr sehen, sondern eine echte Renditeberechnung nach allen Kosten, Steuern und der Inflation.

Der Finanzmarkt reagiert und erarbeitet endlich mehr und mehr kundenorientierte Altersvorsorge-Produkte, welche verständlich sind und ein deutliches Plus für den Kunden bringen.“

„Über uns“ auf der Seite von Nico Hüsch

Soso…

Der Netto zu Netto Vergleich erschließt sich mir natürlich. Denn am Ende interessiert mich nur, was auch tatsächlich auf meinem Konto landet.

Daher die berechtigte Frage: „Ähm, macht das nicht jeder Anlageberater so?“

Die traurige Antwort: Meinen Erfahrungen nach machen das die wenigsten Finanzberater und berücksichtigen diese wichtigen Fragstellungen nicht.

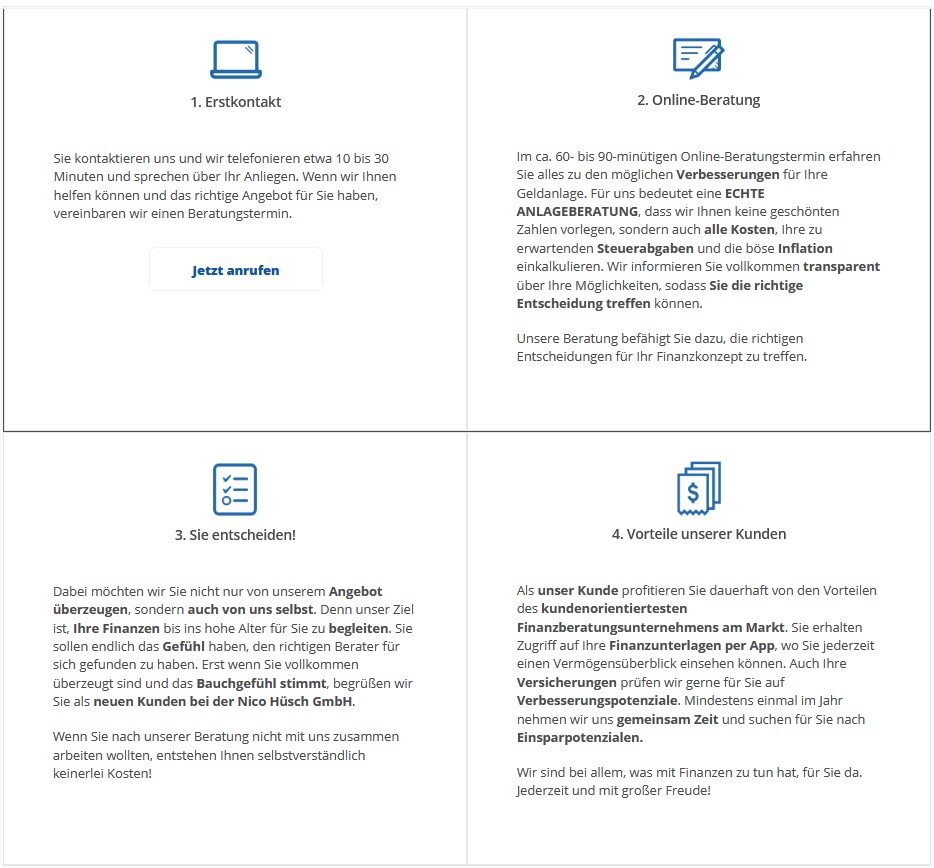

Wie läuft eine Beratung normalerweise ab?

Dazu gibt es eine anschauliche Grafik auf der Website:

Nachdem ich über die grobe Vorgehensweise im Bilde war, nahm ich Kontakt auf und wir telefonierten.

Das Vorab-Telefonat

Das Vorab-Telefonat war kurz und knapp. Er hat bereits einige spannende Ansatzpunkte geliefert, sodass ich sehr gespannt auf das kommende Beratungs-Gespräch war. Natürlich wurden auch ein paar Zahlen aufgenommen, damit ein Angebot erarbeitet werden kann. Ein paar Tage später hatten wir unser Online-Beratungsgespräch.

Mein Beratungstermin bei der Nico Hüsch GmbH

So, jetzt geht es ans Eingemachte.

Was war die Basis des Ganzen?

Angefangen hat der Beratungstermin bei der Nico Hüsch GmbH damit, dass wir nochmal kurz den aktuellen Status von mir erfasst haben: Also durchgesprochen haben, wie ich bei den Themen Geldanlage und Versicherungen ganz grundsätzlich aufgestellt bin und wie mein Wissensstand dazu ist.

Für Dich zur Info, zum Zeitpunkt der Beratung war ich folgendermaßen aufgestellt:

- Gehalt aus der Vollzeitanstellung als Wirtschaftsingenieur

- Nebeneinkommen aus diesem Blog hier

- ETF-Depot (70 % MSCI World, 30 % MSCI Emerging Markets)

- Privat-Haftpflichtversicherung

- KFZ-Haftpflichtversicherung

Zu meiner finanziellen und versicherungstechnischen Basis: Tja, was will mir denn ein Anlageberater da noch empfehlen? Ich bin ja schließlich hervorragend aufgestellt – zumindest meiner eigenen Ansicht nach!

Das einzige, worüber ich tatsächlich in letzter Zeit nachgedacht hatte, war Folgendes: Mein ETF-Depot zwar ganz normal weiterlaufen zu lassen, aber gleichzeitig ein (neues) ETF-Depot oder ähnliches in einen Versicherungsmantel zu packen, da sich dadurch Steuern sparen lassen.

In Angriff genommen hatte ich das zu diesem Zeitpunkt aber noch nicht. Ich wusste nur, dass es da gegebenenfalls Potenzial zur Steuereinsparung gibt.

Und dann konnte es losgehen! Und zwar per Video-Chat.

Die Ausgangssituation: Der vorhandene Canada Life Vertrag

Da ich (wie oben erwähnt) bereits Erfahrungen mit anderen Anlageberatern sammeln konnte und dementsprechend auch Verträge für Produkte wie fondsgebundene Rentenversicherungen oder auch Berufsunfähigkeitsversicherungen vorliegen hatte, wollte ich wissen:

- Was bietet mir Nico Hüsch als erstes an?

- Was sagt er zu den Vorschlägen anderer Anlageberater?

- Taugen die Empfehlungen der anderen Berater etwas oder sind vielleicht sogar sinnvoller als die Empfehlungen von Nico Hüsch?

Und aus diesem Grund schickte ich eine fondsgebundene Rentenversicherung der Canada Life ins Rennen, die ich zuvor von einem anderen Anlageberater empfohlen und zugesendet bekommen hatte. Damit lässt sich dann ein guter Vergleich zu dem anstellen, was Nico Hüsch mir anbieten würde.

Und ich war natürlich auf seine Meinung zu dem Produkt des anderen Beraters gespannt!

Die fondsgebundene Rentenversicherung der Canada Life sollte ich mit 150 € im Monat besparen und so von den Steuervorteilen profitieren – laut einem vorherigen Finanzberater.

Und die Meinung des Herrn Hüsch?

Kein schlechtes Produkt, aber eine schlechte Ausgestaltung des Vertrags.

Es kommt wohl nicht mehr so oft vor, dass er ein Produkt zur Analyse erhält, welches er nicht schon 10 mal vorher auf dem Tisch hatte. Seine Freude darüber habe ich ihm sichtlich angemerkt. Er findet das Produkt interessant und meinte er prüft es für Kunden, die eine 6-stellige Einmalanlage vornehmen möchten.

Nach der Prüfung für die Einmalanlage hieß es von Nico Hüsch:

„Für Einmalanlage ist die Kostenstruktur interessant, allerdings gibt es noch 2 Anbieter, die günstiger sind. Deswegen hat es das Produkt nicht in die engere Auswahl geschafft.“

Mir selbst hat er von diesem Produkt ausdrücklich abgeraten – aufgrund der Kostenstruktur, die nur bei Einmalanlage vorteilhaft ist. Hier finde ich, erkennt man schon recht gut, dass er differenziert bewertet und auf den jeweiligen Kunden möglichst gut eingeht. Passt für mich.

… und der andere Finanzberater hatte den großen Nachteil, dass er Versicherungsvertreter (und kein unabhängiger Makler) war und mir somit nur bestimmte Produkte anbieten konnte.

Zurück zum Canada Life Produkt:

Hier die Kurzfassung

Eine tendenziell schlechte Fondsauswahl:

- 34 % Euro Index II

- 33 % US Index II

- 33 % GB Index II

Was ist an der Fondsauswahl so schlecht?

- Canada Life benutzt „eigene“ ETFs, die man sogar nicht auf dem Markt kaufen könnte

- Das macht die Wertenwicklung etwas intransparent und die Vergleichbarkeit schwierig

- Die ETFs sind dadurch auch noch wesentlich teurer als die meisten anderen ETFs (wie z.B. die ETFs, die ich selbst bespare)

- Die Ländergewichtung macht keinen Sinn

- Funfact: Es handelt sich also um eine enorme Übergewichtung von Großbritannien bei der Rentenversicherung einer irischen Gesellschaft? Merkwürdig.

- Die ETFs beinhalten nur eine eher kleine Menge an Unternehmen (eher vergleichbar mit dem DAX als z.B. mit einem Weltindex)

- Alternative ETFs sind im Vertrag gar nicht auswählbar

Diese Ländergewichtung an sich ist schon merkwürdig und die Emerging Markets beispielsweise sind überhaupt nicht dabei. Naja. Aber mehr lässt sich an Indexfonds / ETFs hier leider wirklich nicht auswählen in dem Vertrag. Da hätte ich dann auf aktive Fonds zurückgreifen müssen – und die kosten leider noch mehr!

Übrigens halte ich persönlich es für genau richtig, dass im Beratungsgespräch bei Nico Hüsch schwerpunktmäßig die eigentliche Fondsanlage durchgesprochen wird. Das kam in meinen vorherigen „Test-Kundengesprächen“ eigentlich immer viel zu kurz!

Sonstige Kritikpunkte an der Canada Life Rentenversicherung:

- Recht unflexibles Produkt

- Eher hohe laufende Kosten

Zusätzlich muss man beim Vergleich der Canada Life mit anderen fondsgebundenen Rentenversicherungen auf der Hut sein, weil hier teils andere Berechnungsmethoden angegeben werden. Zum Beispiel ergibt sich in diesem Vertrag der Canada Life eine negative Effektivkostenquote – was ja in sich unlogisch wäre.

Negative Effektivkostenquote???

Wie geht das also? Indem man die maximal möglichen Treueboni der Versicherung einfach einberechnet… Und genau das ist in der Berechnung der Canada Life gemacht worden. Tja, muss man auch erst mal wissen als Verbraucher.

Wenn auch nur ein Beitrag in den nächsten Jahrzehnten aus irgendeinem Grund nicht gezahlt wird, dann wird der Vertrag auf einmal viel teurer, weil die Treueboni verloren gehen. Eine ungewöhnliche Berechnung. Für mich ist das nichts, will ich doch Tranzparenz und Flexibilität. Sonst kann ich ja gleich Riester, Rürup und Co. abschließen!

Der Teufel steckt im Detail

Nico Hüsch hat den vorherigen Berater schon alleine bei der Fondsanlage durch seine ausführliche Analyse in meinen Augen den Expertenstatus entzogen – auch wenn das natürlich hart klingt. Doch auch bei der Vertragsgestaltung an sich gibt es unnötige Fehler, die ich als Kunde nicht bemerkt hätte:

Die fondsgebundene Rentenversicherung hatte das Endalter 65. Seiner Aussage nach macht das allerdings überhaupt keinen Sinn, das so anzugeben.

Wieso? Wenn man das Endalter auf das Maximum (85) erhöht, ergeben sich dadurch keine Nachteile für mich, sondern nur Vorteile. Es handelt sich nämlich um die Vertragslaufzeit und nicht die Einzahldauer!

Und wenn ich die Vertragslaufzeit nicht bis aufs Maximum ausreize, lasse ich mir Flexibilität nehmen, die mich überhaupt nichts gekostet hätte. Und das macht natürlich keinen Sinn.

Insgesamt: Die Canada Life hat hier einen Vertrag, der an sich okay ist uns sogar eher im oberen Bereich der fondsgebundenen Rentenversicherungen mitspielt. Aber für mich vom anderen Anlageberater grottenschlecht umgesetzt worden ist.

Fachliche Diskussionen

Ohne hier zu sehr in die Tiefe gehen zu wollen: Im Gegensatz zu Gesprächen mit einigen anderen Finanzberatern hatte ich hier das Gefühl, dass einfach viel mehr Substanz vorhanden ist.

Ich habe durchaus immer mal wieder Kritikpunkte geäußert und mir Nico Hüschs Gegendarstellung dazu angehört oder auch die eine oder andere „gemeine“ Frage gestellt.

Und auch wenn wir nicht immer zu 100 % derselben Meinung waren, muss ich doch das Zugeständnis machen: Wir haben die Themen immer sauber betrachtet und im Detail analysiert. Und ein paar Kollisionen bei bestimmten Glaubenssätzen lassen sich auch nicht ausschließen (z.B. aktive vs. passive Fonds).

Macht aber auch nichts, wenn man das sauber ausdiskutiert. So muss das sein finde ich.

Kleines Beispiel

Ich bin (wahrscheinlich) einer der mittlerweile immer stärker vertretenen „ETF-Jünger“. Also ein Verfechter davon, Geld zu niedrigen Kosten mittels Indexfonds (ETFs) anzulegen und nicht auf aktiv gemanagte Fonds (mit höheren Kosten) zurückzugreifen.

Wir haben uns in eine interessante Diskussion vertieft, aus welchem Grund es Sinn (oder auch keinen Sinn) machen kann, nicht nur auf ETFs, sondern auch auf aktive Fonds zu setzen.

ETFs vs. aktive Fonds

Die Argumentation von Nico Hüsch für die Mischung aus aktiven und passiven Fonds fand ich wirklich spannend, weil ich beispielsweise keine Kenntnisse davon hatte, dass die Emerging Markets so „schlecht“ oder zumindest nur sehr verworren reguliert sind. Zumindest im Vergleich zu anderen Teilen der weltweiten Finanzmärkte. Auch staatliche Eingriffe, Manipulationen und ähnliches seien hier in anderem Ausmaß möglich als zum Beispiel in den Vereinigten Staaten.

Sein Vorschlag daher: Auf den Großteil der Welt ruhig zu niedrigen Kosten mittels ETF anlegen. Aber die Emerging Markets mittels ETF? Seiner Meinung nach nicht unbedingt so toll und es sei empfehlenswerter hier einen etwas teureren aktiv gemanagten Fonds zu wählen.

Ich muss zugeben: Daran hatte ich nicht gedacht. Die Argumentation ist durchaus schlüssig, auch wenn ich nicht mit Sicherheit sagen kann, dass aktive Fonds hier in Zukunft besser abschneiden werden oder das Risiko minimiert werden kann.

Und wenn es meine Präferenz ist: Dann kann ich die Fonds natürlich auch komplett eigenständig auswählen und zum Beispiel rein mittels ETFs in die fondsgebundene Rentenversicherung investieren. Ganz ohne aktive Fonds.

Er wollte mir hier offensichtlich nichts aufzwingen und hat mir nur seine Position dargestellt und vorgeschlagen. Schön, schön soweit.

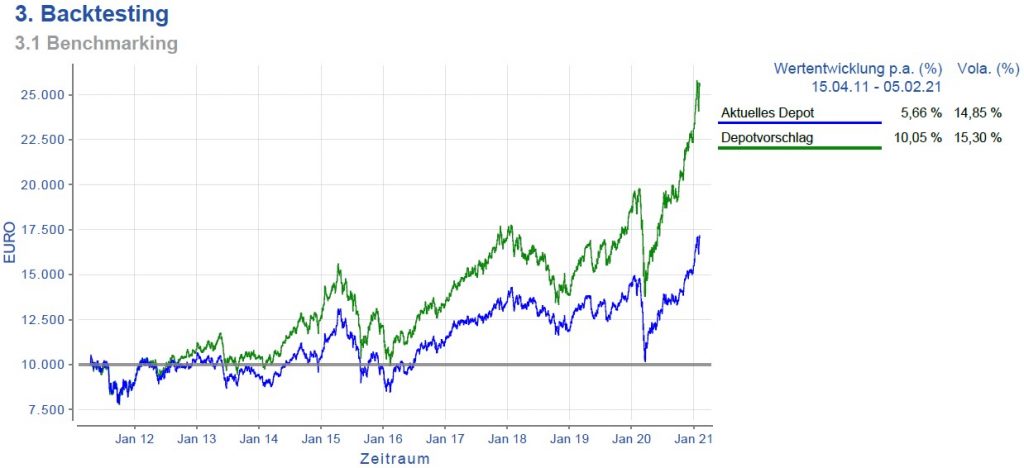

Hier noch der Vergleich der Wertentwicklung in den Emerging Markets a) mittels des passiven Ansatzes über einen ETF (blau) und b) mittels mit des aktiven Ansatzes (grün):

Was passiert an den Finanzmärkten?

Bermerkenswert fand ich übrigens die Aussage von Nico Hüsch, dass seiner Bewertung nach niemand mehr wirklich versteht, was an den Finanzmärkten passiert. Seine Anlagephilosophie setzt folgerichtig auf eine sehr solide Zahl. Nämlich dem Wachstum der Weltbevölkerung auf 10-11 Milliarden Menschen im Jahr 2050-2060. Ein sehr solider Ansatz, wie ich finde. Seine Portfolios werden je nach Kunde angepasst, allerdings ist jedes Portfolio weltweit gestreut und beinhaltet mindestens 1200 Einzelunternehmen auf der ganzen Welt. So eine Ehrlichkeit ist mir bisher in keinem anderen „Test-Gespräch“ begegnet.

Monatliches Sparen vs. gesamte Sparleistung

Ein meiner Meinung nach ganz interessantes Zitat aus dem Gespräch, das Du Dir gerne mal durch den Kopf gehen lassen solltest:

„Was vielen nicht bewusst ist bei der fondsgebundenen Rentenversicherung. Es geht nicht darum, ob man 150 € im Monat anlegen möchte. Es geht über die Laufzeit um eine Sparleistung von 72.000 €. Ich finde es absurd, dass viele Kunden sich mehr Zeit nehmen, um den richtigen Fernseher zu finden, als die richtige Geldanlage und den richtigen Finanzberater. Für den langfristigen Erfolg der Zusammenarbeit zwischen mir und Ihnen ist es unabdingbar, dass Sie sich die notwendige Zeit nehmen und die Finanzprodukte zu 100% verstanden haben.“

Nico Hüsch im Beratungsgespräch

Nagelt mich nicht auf jedes Wort fest, aber sinngemäß war es genau diese Aussage. Und ich habe natürlich fleißig mitgeschrieben.

Da überlegt man doch vielleicht noch ein zweites Mal, ob man seine Unterschrift jetzt unter den Vertrag setzt oder nicht…

Die Produkte der Nico Hüsch GmbH

Schauen wir uns nun die konkreten Produktempfehlungen für Vermögensaufbau und Altersvorsorge an.

Diese gliedern sich in a) den Portfolio-Vorschlag und b) in die Rentenversicherung.

Man kann über die Nico Hüsch GmbH ein Depot laufen lassen und damit in Investmentfonds und ETFs investieren (ohne Versicherungsmantel). Man kann aber auch eine Rentenversicherung abschließen – diese hat einen Versicherungsmantel und damit steuerliche Vorteile.

Als Kern der Rentenversicherung wird dabei häufig der unten dargestellte „Portfolio-Vorschlag“ verwendet, man kann aber auch einen anderen Investmentkern verwenden.

Schaue Dir auch gerne das Interview mit Nico Hüsch bei „Business Talk am Kudamm“ an. Bei Minute 5:25 gibt es einige Infos zu den favorisierten Produkten:

Portfolio-Vorschlag

Hier zeige ich Dir den aktuellen Portfolio-Vorschlag der Nico Hüsch GmbH.

Nach Aussage von Nico Hüsch ist dieses Portfolio für rund 2/3 der Kunden die aktuelle Empfehlung – je nach Kundenwünschen und Kundenneigungen wird das Portfolio aber angepasst.

Da ich ein Freund der Geldanlage in ETFs bin, wollte ich genau wissen, welche Vorteile die Nico Hüsch GmbH in ihrem Portfolio-Vorschlag sieht.

Die Vorteile des Portfolio-Vorschlags beziehen sich vor allem auf zwei Kern-Bereiche:

- Performance (Rendite/Wertentwicklung)

- Risiko (Volatilität/Schwankungen)

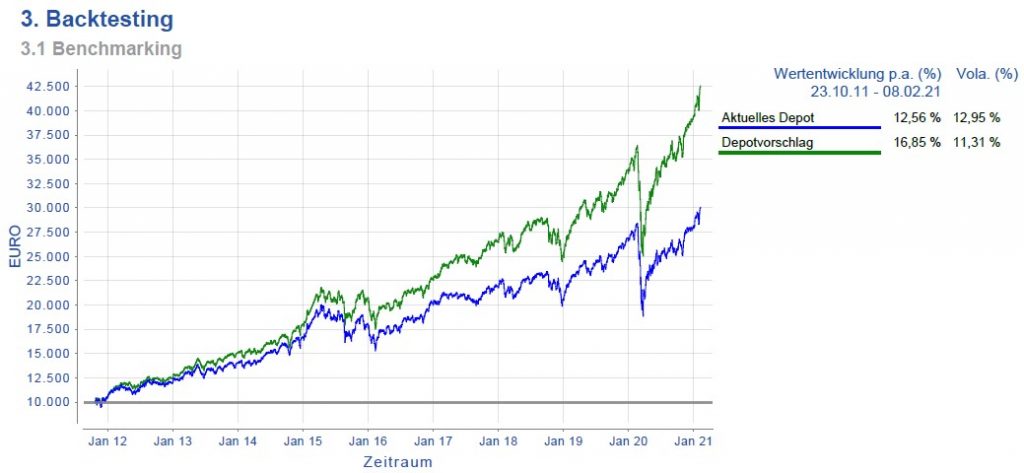

Im Folgenden sieht man die unterschiedliche Wertentwicklung zweier Portfolios. Das blaue „aktuelle Depot“ ist dabei das von mir vorgeschlagene, globale ETF-Portfolio auf den MSCI All Country World Index. Der grüne „Depotvorschlag“ zeigt das Portfolio der Nico Hüsch GmbH.

Wie man sehen kann, ist der Portfolio-Vorschlag sowohl was Performance als auch was Risiko anbelangt im Vorteil zum ETF-Depot – zumindest aus Sicht der vergangenen Entwicklung.

Die nächste Grafik zeigt die Aufspaltung des Portfolio-Vorschlags der Nico Hüsch GmbH in die einzelnen Fonds, aus denen das Portfolio besteht – es handelt sich dabei um eine Mischung aus aktiven Fonds und passiven Fonds (ETFs).

Zu guter letzt sind die historischen Renditen und das jeweilige Risiko noch in der folgenden Grafik dargestellt. Das Nico Hüsch Portfolio“Depotvorschlag“ wird dabei wieder mit dem ETF-Depot „aktuelles Depot“ verglichen.

Fondsgebundene Rentenversicherung

Bei der fondsgebundenen Rentenversicherung wollen wir uns anschauen, was den Versicherungsmantel auszeichnet und welche Kosten entstehen.

Zwei wichtige Charakteristika sind:

- Guter Investmentkern

- Geringe Effektivkostenquote

Den Investmentkern haben wir uns davor bereits im Detail angesehen. Werfen wir nun einen Blick auf die Kosten.

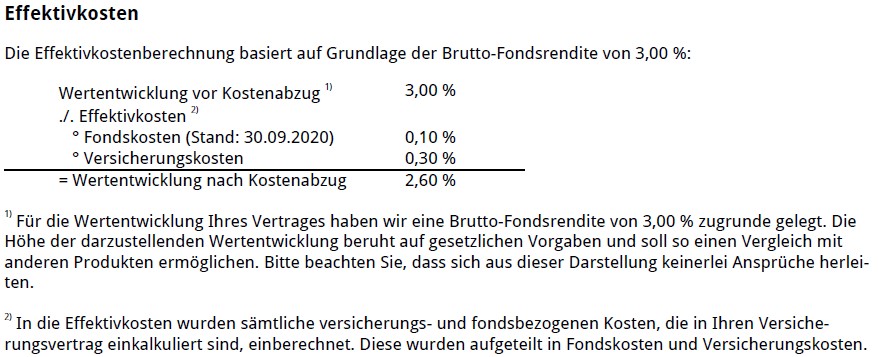

Im Folgenden die Effektivkosten der fondsgebundenen Rentenversicherung:

Wie Du sehen kannst, werden gerade einmal 0,3 % Versicherungskosten fällig – im Vergleich zu den meisten anderen Rentenversicherungen ist diese Quote verschwindend gering.

Da ich ein Freund von schlanken, kostengünstigen Produkten bin, empfinde ich dieses Produkt als sehr passend für mich.

Hinweis: In der Rentenversicherung wurde (wie von mir gewünscht) ein ETF-Portfolio als Kern gewählt. Wenn man lieber aktive Fonds oder eine Mischung aus aktiv und passiv (wie im Portfolio-Vorschlag der Nico Hüsch GmbH) wählt, erhöht sich die Position „Fondskosten“ und damit auch die Effektivkosten. Wie oben im „Portfolio-Vorschlag“ gezeigt, kann sich das aber trotzdem lohnen.

So legt Nico Hüsch sein Geld an

Dass in der Finanzbranche oftmals Wasser gepredigt und Wein getrunken wird, dürfte vielen bekannt sein. Daher ist es umso interessanter, zu erfahren, wie Anlageberater selbst ihr Geld anlegen.

Wie legt er als Unternehmer also sein Geld persönlich an?

Ich sage es Dir!

Die private Geldanlage beschränkte sich zum Zeitpunkt der Beratung auf ein Depot aus ETFs und aktiven Fonds im Bereich von 20.000 € und auf eine fondsgebundene Rentenversicherung, bei der monatlich 1.500 € eingezahlt werden. Aus Steuervorteilen natürlich.

Also wird mit der fondsgebundenen Rentenversicherung auch gelebt, was gepredigt wird.

Aber jetzt wird es spannend:

„Als Unternehmer bist Du im Privaten arm wie eine Kirchenmaus.“

Zitat Nico Hüsch

… weil das Geld unversteuert im Unternehmen bleibt. Clever.

Ansonsten liegt das Kapital in einer vermögensverwaltenden Holding, sodass lediglich 1 % Steuern fällig werden. Dass sich das seiner Aussage nach erst ab sechsstelligen Überschüssen im Jahr lohnt, hat er mir dabei auch nicht verschwiegen. Steuerberater (und das benötigt man hier auf jeden Fall) sind nicht ganz günstig, um ein solches Konstrukt zu managen.

Und was passiert mit dem Geld in der Holding?

Davon werden fleißig ETFs und Fonds gekauft. Fast unversteuert. Das merke ich mir jedenfalls für später.

Hier die Grafik, die genau aufzeigt, wie Nico Hüsch persönlich sein Geld anlegt. Bitte draufklicken zum Vergrößern.

Kosten bei Nico Hüsch

Das als kleine Info, bevor ich zum Fazit komme:

Die Anlageberatung ist zu 100 % kostenlos. Das wird vielen Menschen entgegenkommen. Vor allem die jüngere Generation ist bei Beratungsleistungen meiner Erfahrung nach sehr kostensensibel.

Und da zähle ich mich ja auch dazu. Schließlich habe ich noch nie ernsthaft darüber nachgedacht, eine Honorarberatung in Anspruch zu nehmen – kostet ja schließlich.

Wie finanzierten sich Anlageberater wie Nico Hüsch?

Aus den Provisionen der Anbieter der Finanzprodukte und/oder nach der vereinbarten Servicegebühr pro Jahr (häufig zwischen 0,5 % und 1,0 % Gebühr pro Jahr). Das können Provisionen aus der Vermittlung von Fonds, Provisionen aus fondsgebundenen Rentenversicherungen oder bei allgemeinen Finanzberatern (oder Versicherungsmaklern) Provisionen aus Berufsunfähigkeitsversicherungen oder anderen Versicherungsprodukten sein.

Und was verdient man da so etwa? Ich habe nachgefragt! Aus den Erfahrungen von Nico Hüsch gibt es etwa folgende Provisionen für Finanzberater: Wenn ein Kunde eine fondsgebundene Rentenversicherung über 150 € abschließt, gibt es in etwa 1.500 € – 2.500 € Abschlussprovision. Je nach Versicherungsgesellschaft und Sparbetrag bzw. Gesamtvolumen des Vertrages, gibt es dann eben höhere oder weniger hohe Provisionen.

Das steht aber auch immer in den Vertragsdokumente. Wer es also genau wissen will, kann (und sollte) das dort nachlesen. Bei Nico Hüsch werden alle Kosten aber von alleine aufgezeigt.

Tipp: Prüfe mal in Deinem Vertrag die „Effektivkosten“ bei 6 % Wertentwicklung der Fonds. Die Effektivkosten beim mir unterbreiteten Angebot liegen bei 1,5 % pro Jahr, wobei 0,65 % die Versicherungskosten sind und 0,85 % die Portfoliokosten. Die Portfoliokosten variieren je nach Fondsauswahl, aber die „Wertminderung der Gesamtrendite bei 6 % Fondsentwicklung durch Versicherungskosten“ von 0,65 % sind fix und der Vergleichswert für Deine Produkte. Insgesamt ist diese Kostenstruktur im Jahr 2020 sehr günstig. Marktüblich sind Effektivkosten von 4% und mehr. Wenn du nach Netto-zu-Netto-Betrachtung Gewinn machen willst, müssen Deine Fonds dann schon 4 % Kosten aufholen, und 2 % Inflation und vielleicht 1 % Steuern. Dein Gewinn fängt dann erst bei einer Wertentwicklung von 7% im Jahr an. Das lohnt sich oft nicht mehr! Also: Schau mal in Deinen Vertrag, wenn du schon einen hast.

Nico Hüsch GmbH Empfehlung: Ja oder nein?

Ich habe mit Sicherheit noch nicht alles gesehen in der Welt der Finanzberatung! Ich bilde mir jedoch ein, dass ich Tag für Tag besser erkenne, wer etwas taugt und wer nicht.

Deshalb kann ich Dir ohne zu zögern sagen:

Bevor Du Dir überteuerte Produkte von der Hausbank oder irgendwelchen Strukturvertrieben anbieten lässt, gehe zu einem vernünftigen Anlageberater wie zur Nico Hüsch GmbH.

Es gibt mit Sicherheit auch viele andere gute Anlageberater da draußen. Aber meine Erfahrungen mit der Nico Hüsch GmbH waren wirklich positiv. Im Gegensatz zu den meisten anderen Beratungsgespräch, die ich mitgemacht habe, ist Nico Hüsch eine klare Empfehlung.

Du hast auch keinen Kostennachteil dadurch – ganz im Gegenteil.

Fazit: Nico Hüsch seriös?

Meine Erfahrungen und Tests mit der „echten Anlageberatung“ der Nico Hüsch GmbH sind durchaus positiv. Um jemanden wirklich in aller Tiefe zu testen, müsste man wahrscheinlich mehrere hundert Stunden investieren und könnte sich immer noch nicht sicher sein.

Aber über das, was ich gesehen habe und so wie beraten wurde, kann ich nur sagen: Klare Empfehlung von mir.

Wenn Du Interesse hast, trage Dich gerne für das kostenlose Erstgespräch bei der Nico Hüsch GmbH ein:

Ich hoffe, Dir hat der Erfahrungsbericht gefallen und hilft Dir weiter!

Dein Depotstudent Dominik

Schreibe einen Kommentar