- Wann lehnt die Sigma Kreditbank ab? Gründe & Lösungen! - 26. April 2024

- Kontoführungsgebühren: Volksbank für Rentner - 26. April 2024

- Finger Weg von Smava? Erfahrungen von Kunden - 26. April 2024

Was bedeutet CF bei Deka-Fonds? CF steht für ClassicFonds und meint „Fonds mit Ausgabeaufschlag, dafür mit geringeren laufenden Kosten“

Was bedeutet TF bei Deka-Fonds? TF steht für TradingFonds und meint „Fonds ohne Ausgabeaufschlag, dafür mit höheren laufenden Kosten“

Beispiel zur Unterscheidung:

- DekaFonds CF: 5,26 % Ausgabeaufschlag, 1,47 % laufende Kosten

- DekaFonds TF: 0,00 % Ausgabeaufschlag, 2,19 % laufende Kosten

Die Deka äußert sich offiziell dazu mit:

„Die Anlage in ClassicFonds eignet sich grundsätzlich für den langfristigen Anlagehorizont, da der Ausgabeaufschlag beim Kauf einmalig entrichtet wird und die Kosten langfristig niedriger sind als bei TradingFonds. TradingFonds sind für eine kurz- bis mittelfristige Anlage zu empfehlen, da hier nur die Kosten für die tatsächliche Haltedauer anfallen.“

Inhalt

Unterschied von TF und CF Fonds der Deka

Unterschied TF und CF: Alle Deka-Fonds mit „TF“ im Namen sind sogenannte „Trading Fonds“ und haben keinen Ausgabeaufschlag. „CF“ sind sogenannte „Classic Fonds“ und haben Ausgabeaufschläge. Dafür sind die laufenden Kosten von CF-Fonds niedriger als bei TF-Fonds.

Bevor ich mit Dir durchrechne, ab wann sich CF Fonds trotz Ausgabeaufschlag im Vergleich zu TF Fonds lohnen, hier noch eine kurze Empfehlung.

Meine Empfehlung lautet:

CF-Fonds (also mit Ausgabeaufschlag) bei einem von mir empfohlenen Online-Broker kaufen. Dort werden keine Ausgabeaufschläge fällig und Du hast niedrigere laufende Kosten als bei TF-Fonds.

Vorsicht wegen Ausgabeaufschlag: Deka Fonds nicht direkt bei der Sparkasse oder bei Vermittlern mit Ausgabeaufschlag kaufen!

Dort sind (die meisten) Deka Fonds teurer als beim Online-Broker. Sparkassen verlangen bis zu 5 % Ausgabeaufschlag – und das ist enorm viel. Deka Fonds kann man auch bei ausgewählten Online-Brokern kaufen – ganz ohne Ausgabeaufschlag!

Depot-Empfehlung für Deka Fonds: Link zum Anbieter >>

>>> Dort lassen sich Deka Fonds kostengünstig und ohne Ausgabeaufschlag kaufen!

Tipp zwischendurch: Gratis Pflichtlektüre!

"10 goldene Anlagestrategien, die jeder Privatanleger kennen sollte" – dieses Buch empfehle ich jedem Anleger.

>>> Hier geht es zum kostenlosen Buch*

Ab wann lohnen sich Deka CF Fonds?

Diese Betrachtung ist für Dich nur hilfreich, wenn Du Deine Fonds bei einem Vermittler beziehst, bei dem Ausgabeaufschläge anfallen – also zum Beispiel über die Sparkasse oder DekaBank.

Sonst sind CF-Fonds immer im Vorteil, da sie geringere laufende Kosten haben und bei vielen Online-Brokern ohne Ausgabeaufschläge erworben werden können.

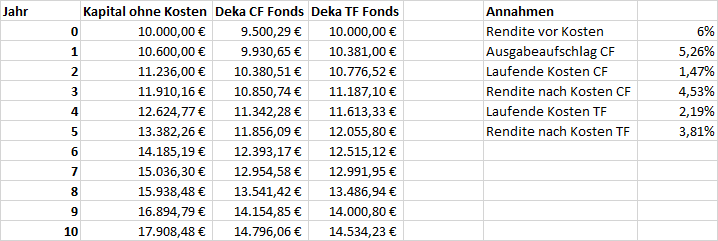

Für das Rechenbeispiel verwenden wir wieder den „DekaFonds“ in seinen zwei Varianten: Als CF Fonds und als TF Fonds.

Vergleich DekaFonds CF und DekaFonds TF:

| Verwaltungsvergütung p.a. | Kostenpauschale p.a. | Laufende Kosten p.a. | |

| DekaFonds CF | 1,25 % | 0,18 % | 1,47 % |

| DekaFonds TF | 1,97 % | 0,18 % | 2,19 % |

Hinweis: Die Verwaltungsvergütung und die Kostenpauschale sind Teil der laufenden Kosten.

Ergebnis: Die laufenden Kosten des TF Fonds sind 0,72 Prozentpunkte höher als die des CF Fonds.

Vergleich Ausgabeaufschlag CF und TF:

- Ausgabeaufschlag DekaFonds CF: 5,26 %

- Ausgabeaufschlag DekaFonds TF: 0,00 %

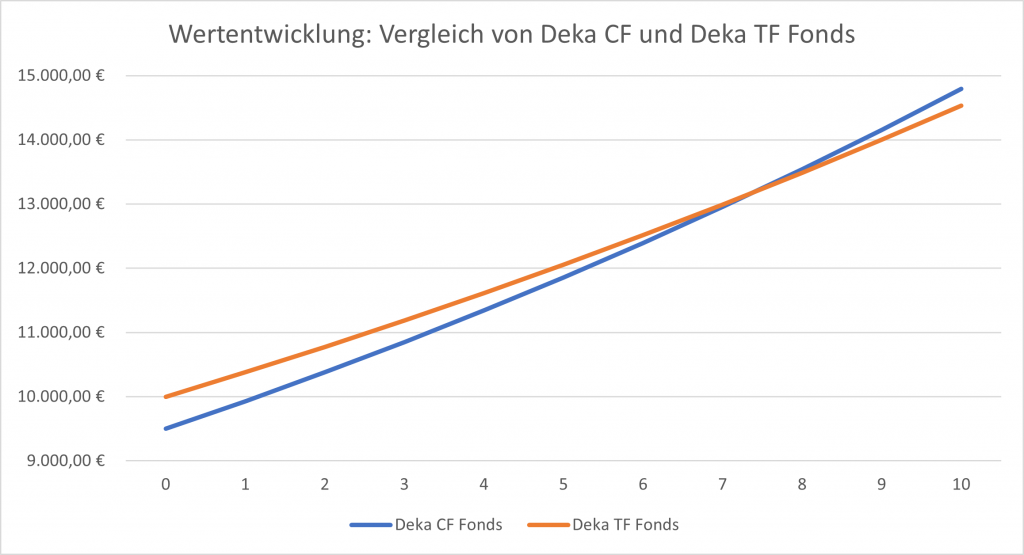

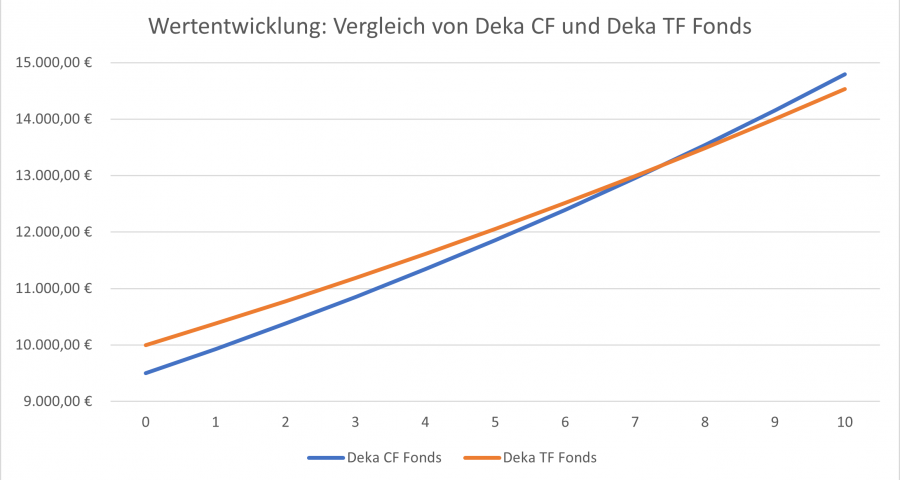

Chartvergleich von Deka CF und Deka TF:

Im Chart sehen wir deutlich: Ohne Berücksichtigung des Ausgabeaufschlags hinkt der TF Fonds dem CF Fonds dauerhaft hinterher. Je länger die Zeitdauer, desto größer wird die Differenz der beiden Fonds.

Einfach aus dem Grund, dass der TF Fonds höhere laufende Kosten hat.

Was passiert nun, wenn man den Ausgabeaufschlag miteinberechnet?

Wir nehmen eine jährliche Wertentwicklung von 6 % vor Kosten an:

Wann lohnt sich der Fonds trotz Ausgabeaufschlag?

Der CF Fonds lohnt sich nach etwa 7,5 Jahren – ab diesem Zeitpunkt überkompensieren die geringeren laufenden Kosten den Ausgabeaufschlag.

Zur Nachvollziehbarkeit hier die konkreten Zahlen und Annahmen zur Berechnung:

Ich habe dies für mehre Szenarien durchgerechnet. Es gilt:

Ganz allgemein gilt als Faustregel:

Bei 5 % Ausgabeaufschlag:

- 0,35 % Kostenunterschied (laufende Kosten) -> 15 Jahre

- 0,70 % Kostenunterschied (laufende Kosten) -> 7,5 Jahre

Lies: Bei einem Kostenunterschied von 0,35 % laufenden Kosten und einem Ausgabeaufschlag von 5 % übertrifft der Fonds mit Ausgabeaufschlag den Tradingfonds/net-Fonds nach etwa 15 Jahren.

Bei 2,5 % Ausgabeaufschlag:

- 0,35 % Kostenunterschied (laufende Kosten) -> 7 Jahre

- 0,70 % Kostenunterschied (laufende Kosten) -> 4 Jahre

Lies: Bei einem Kostenunterschied von 0,35 % laufenden Kosten und einem Ausgabeaufschlag von 2,5 % übertrifft der Fonds mit Ausgabeaufschlag den Tradingfonds/net-Fonds nach etwa 7 Jahren.

Dein Depotstudent Dominik

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Für mich als Anfänger total hoch interessant,habe ich bei einer Bank noch nie erlebt

Herzlichen Dank