- „Alle Assetklassen tracken“ Holistic Capital-Gründer Nico im Interview - 24. Juli 2024

- Bester ETF für VL-Sparen: Diesen würde ich wählen! - 22. Juli 2024

- Finanzen.net Zero Junior Depot: Möglichkeiten & Alternativen - 22. Juli 2024

Ich habe mich wieder beraten lassen! Und zwar habe ich mich für eine Beratung bei der Debeka für die Themen Geldanlage und Altersvorsorge interessiert – und viele interessante Daten und Fakten erhalten.

Dieser Beitrag setzt sich mit meinen Erfahrungen mit der Rentenversicherung der Debeka auseinander mit der großen Frage:

Taugt die Rentenversicherung der Debeka etwas?

Außerdem werden die Zusatzversicherungen (Berufsunfähigkeitsversicherung, Unfallversicherung) betrachtet und die Vertragsdaten offengelegt.

Du bist gespannt auf meine Meinung zur Debeka-Rentenversicherung? Dann viel Spaß!

Die bessere Alternative zur Debeka-Rentenversicherung?

Lies meinen Erfahrungsbericht zu einer unabhängigen Finanzberatung. Dort bieten sie sehr kosteneffiziente und renditestarke Rentenversicherungen an – dafür spreche ich eine Empfehlung aus.

Inhalt

Allgemeiner Eindruck

Ich habe also bei der Debeka angefragt. Und zwar mit der Zielsetzung, folgende Themen für mich abzuklären:

- Geldanlage und Altersvorsorge

Offen war ich zudem für das Thema Absicherung, falls ich hier noch Lücken habe – und das bedeutet konkret: Versicherungen für Berufsunfähigkeit und Unfall.

Tipp zwischendurch: Gratis Pflichtlektüre!

"10 goldene Anlagestrategien, die jeder Privatanleger kennen sollte" – dieses Buch empfehle ich jedem Anleger.

>>> Hier geht es zum kostenlosen Buch*

Meine „offizielle“ Ausgangslage für die Test-Beratung

Für meine Test-Erfahrungen bin ich mit folgenden Voraussetzungen in die Beratung gegangen.

- 25 Jahre alt

- Angestellt als Wirtschaftsingenieur

- Finanzieller Puffer / Notgroschen vorhanden

- ETF-Depot in Höhe von 10.000 € besteht bereits

- Monatliches Budget für Geldanlage und Altersvorsorge: Etwa 500 €

Der Berater, der mich auf meine Anfrage hin kontaktierte, ist seit 2016 im Unternehmen. Aufgrund von Corona haben wir das erste Beratungsgespräch online durchgeführt.

Angefangen hat das Beratungsgespräch mit der Standard-Präsentation der Debeka.

Dort wurden vor allen Dingen folgende Themen hervorgehoben:

- Steuerliche Vorteile von Versicherungen im Bereich Geldanlage und Altersvorsorge.

- Inflation ist böse und entwertet mein Geld, wenn ich es auf dem Girokonto lasse.

- Nachhaltigkeit als zentrale Komponente bei der Debeka.

- Nachhaltigkeit macht (anscheinend) mehr Rendite als Nicht-Nachhaltigkeit.

- Debeka Global Shares als Kern der Strategie.

- DAX-Renditedreieck, um zu zeigen, dass langfristig kaum Verluste mit Aktien möglich sind -> man bräuchte also gar keine Garantien in Rentenversicherungen.

- Durchschnittskosteneffekt / Cost-Average-Effekt.

- Factsheets von Debeka Global Shares und Debeka Global Bonds.

- Vertragsdaten.

Um das Angebot der Debeka durchleuchten und eine Meinung dazu formulieren zu können, schauen wir uns die Vertragsdaten im Detail an. Dazu muss man meinen Test-Erfahrungen entsprechend folgende Fälle unterscheiden.

Die Debeka hat bei Rentenversicherungen angeboten:

- a) Rentenversicherungen mit laufenden Einzahlungen (wie ein Sparplan) -> z.B. CA6I

- b) Rentenversicherungen mit einmaliger Einzahlung (Einmalanlage) -> z.B. CA6IE

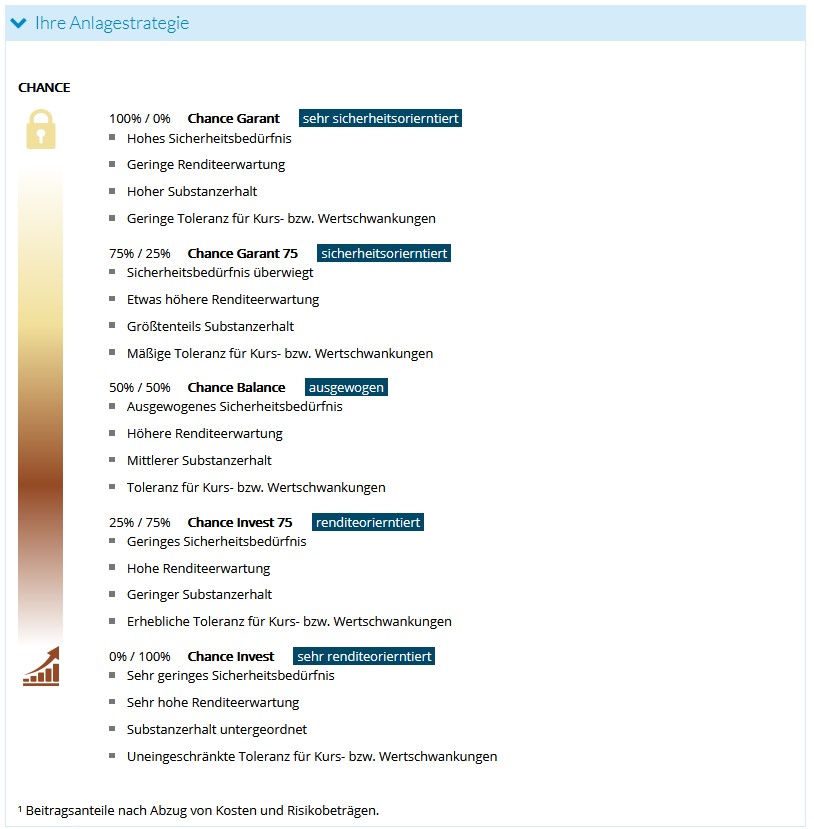

Je nach Risikoneigung gab es folgende Verträge:

Strategie bei der Debeka-Rentenversicherung

- Chance Garant

- Chance Garant 75

- Chance Balance

- Chance Invest 75

- Chance Invest

Wie Du in den folgenden Vertragsdaten sehen wirst, habe ich Erfahrungen mit dem Vertrag Chance Invest der Debeka gemacht.

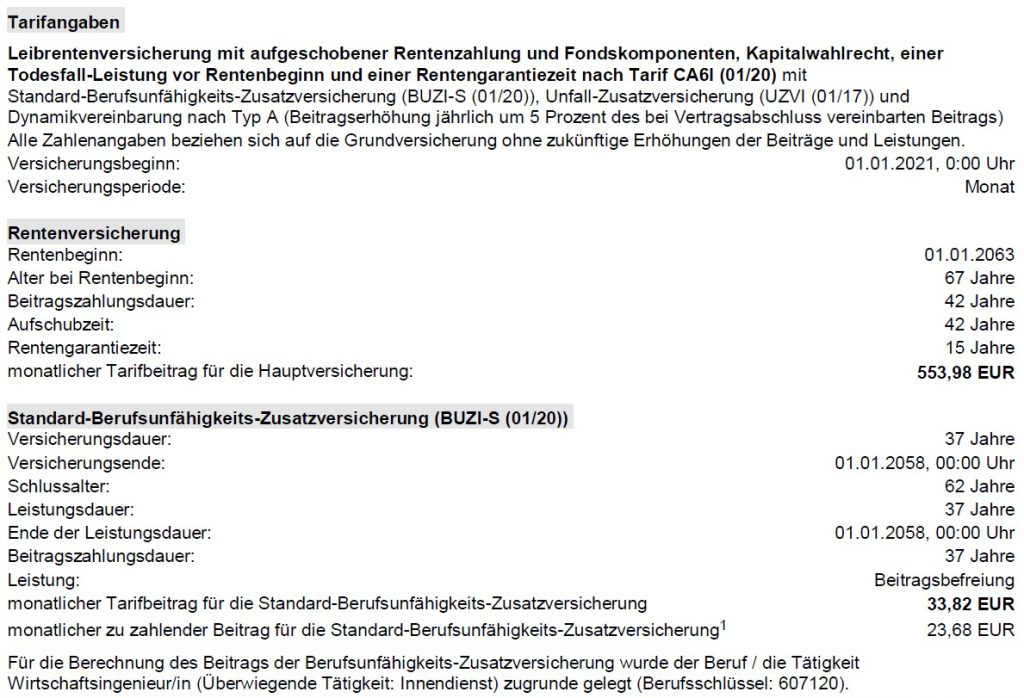

Allgemeine Vertragsdaten (CA6I und CA6IE)

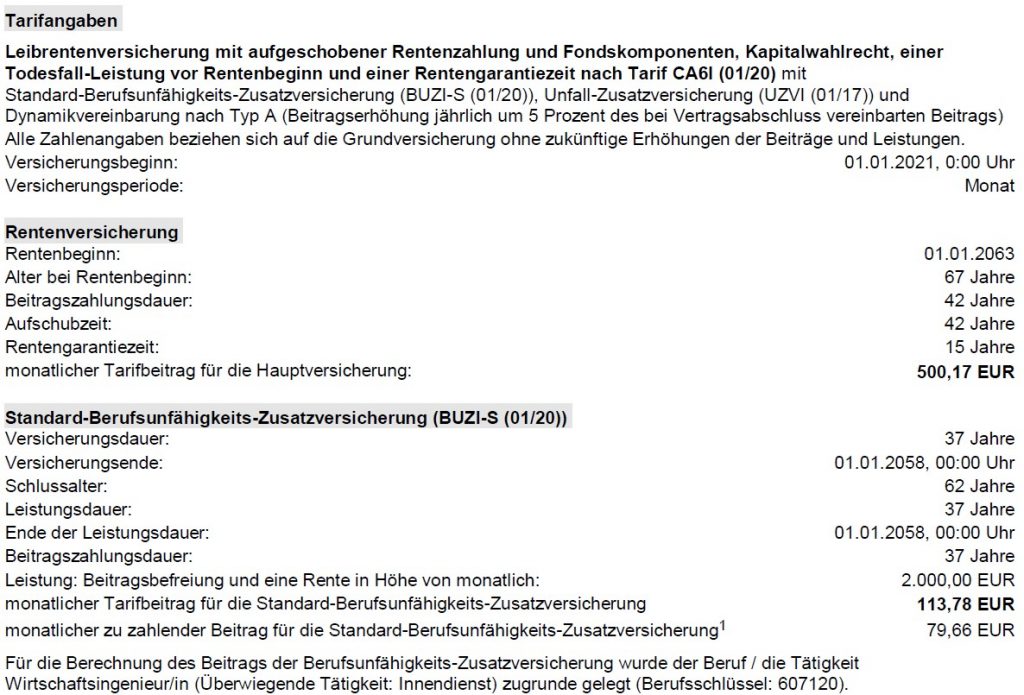

Bei der zugrunde liegenden Versicherung handelt es sich um eine Leibrentenversicherung mit aufgeschobener Rentenzahlung und Fondskomponenten, Kapitalwahlrecht, einer Todesfall-Leistung vor Rentenbeginn und einer Rentengarantiezeit nach Tarif CA6I (01/20).

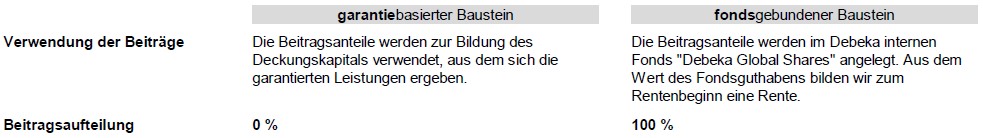

Ich investiere zu 100 % in Fonds. Ich habe also keinen festverzinslichen Anteil – in der aktuellen Niedrigzinsphase würde das auch gar keinen Sinn machen. Schließlich bekommt man kaum Zinsen.

So steht es im Vertrag:

Der Beitrag für Ihre Rentenversicherung soll zu 0 Prozent im garantiebasierten Baustein und

zu 100 Prozent im fondsgebundenen Baustein angelegt werden.

Zum Rentenbeginn kann ich dann wählen, ob ich:

- Eine lebenslange monatliche Rente oder

- Einmalige Kapitalzahlung

erhalten möchte.

Zur Rentenversicherung lassen sich weitere Optionen buchen wie z.B.:

- Berufsunfähigkeits-Zusatzversicherung

- Unfall-Zusatzversicherung

Was passiert bei Berufsunfähigkeit?

Beim Thema Berufsunfähigkeit kann man entscheiden zwischen:

- Beitragsbefreiung bei Berufsunfähigkeit

- Auszahlung einer BU-Rente bei Berufsunfähigkeit

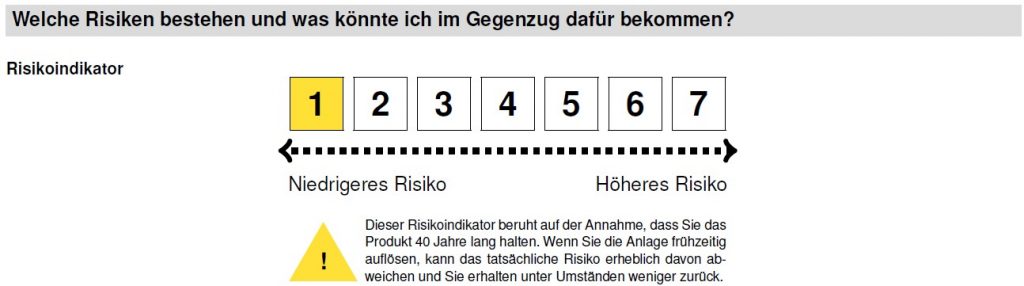

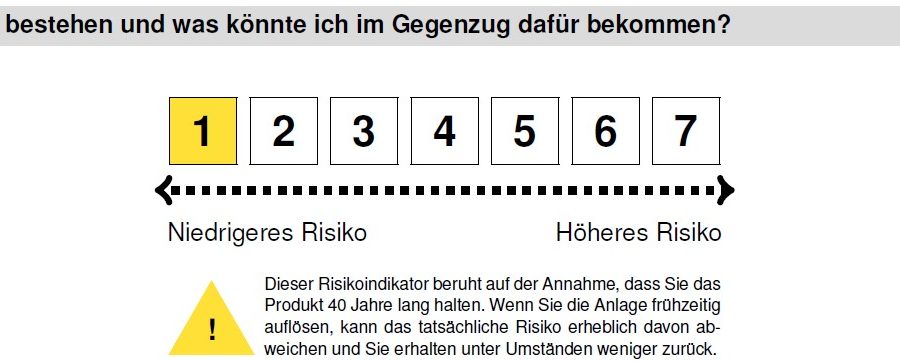

Risikoindikator

Durch die lange Anlagedauer ist das Risiko der Anlage äußerst gering – obwohl alles in den Aktienmarkt investiert wird. Meiner Erfahrung nach ist es aber durchaus angemessen, dass man hier von sehr geringem Risiko spricht.

Der Kern des Ganzen: Debeka Global Shares

Der Debeka Global Shares ist ein Fonds mit relativ geringen laufenden Kosten in Höhe von 0,3 % pro Jahr.

Es hängt „alles“ am Globa Shares – wenn er gut performt, wird Deine Rente wesentlich üppiger ausfallen als wenn er nicht gut rentiert.

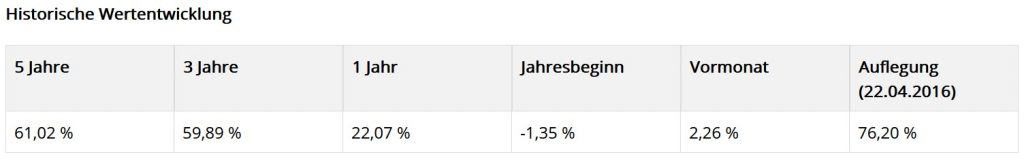

Und hier gibt es die erste Kritik von mir: Die Wertentwicklung des Debeka Global Shares fand ich in bestimmten Perioden alles andere als überzeugend!

Im Vergleich zu anderen Anlagemöglichkeiten in den Aktienmarkt (z.B. über Aktien-ETFs) hat er in den hier betrachteten Zeiten wesentlich schlechter abgeschnitten.

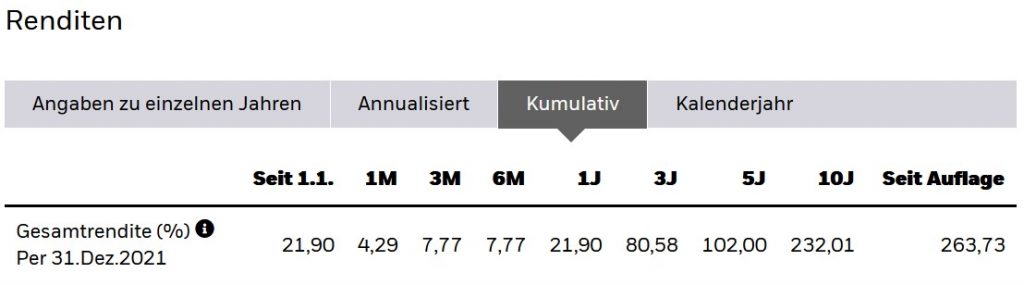

Hier die Kurzfassung der Performance des Global Shares

Vergleich mit einem „Standard-ETF“

Ich bin ein großer Freund der kostengünstigen Geldanlage in ETFs – und zwar breit gestreut über die ganze Welt.

Wenn wir als Vergleichswert zum Debeka Global Shares einen globalen ETF heranziehen, können wir Folgendes erkennen:

Debeka Global Shares vs. iShares Core MSCI World ETF:

Hier der Global Shares:

Hier der ETF auf den MSCI World:

Direkter Vergleich Global Shares vs. MSCI World:

| Zeitraum | Debeka Global Shares | iShares Core MSCI World |

| 1 Jahr | 22,07 % | 21,90 % |

| 3 Jahre | 59,89 % | 80,58 % |

| 5 Jahre | 61,02 % | 102,00 % |

Man kann sehr eindeutig erkennen, dass der Debeka Fonds in den letzten Jahren nicht mit der Wertentwicklung eines „normalen“ globalen ETFs mithalten konnte.

Die Wertentwicklung des Debeka Global Shares sieht alles andere als zufriedenstellend aus. Zumindest wenn man weiß, dass es wesentlich rentablere Anlagemöglichkeiten gab – das kann ich aus meinen Erfahrungen mit ETFs bestätigen.

Tipp: Für die ausführliche Analyse, lies gerne meinen Erfahrungsbericht zum Debeka Global Shares.

Wenn Du einen kostengünstigen und renditestarken ETF-Sparplan starten möchtest, empfehle ich folgende Depots:

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Schauen wir uns im nächsten Schritt die konkreten Verträge meiner Test-Erfahrungen an.

Rentenversicherung Vertrag 1: Monatliche Sparrate

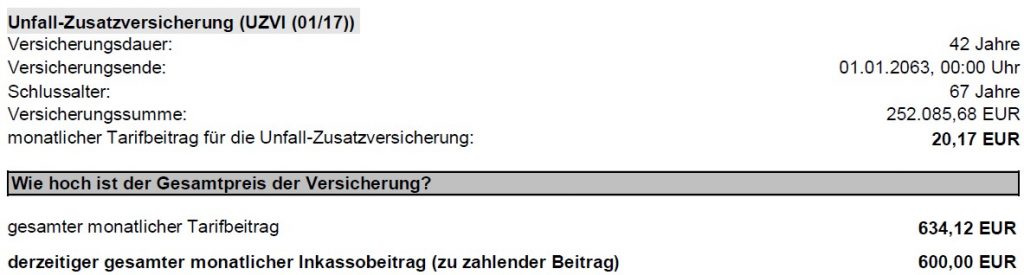

Zusammenfassung Vertrag 1:

- Rentenversicherung (laufende monatliche Einzahlungen)

- Berufsunfähigkeits-Zusatzversicherung (Beitragsbefreiung)

- Unfall-Zusatzversicherung

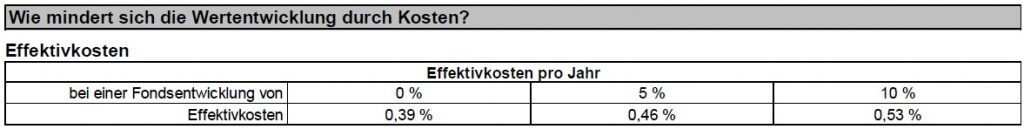

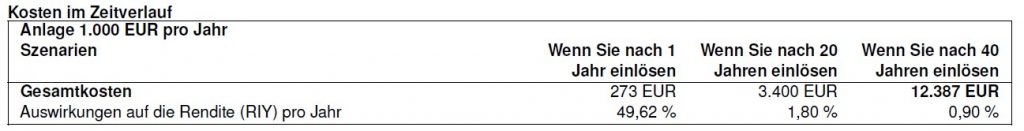

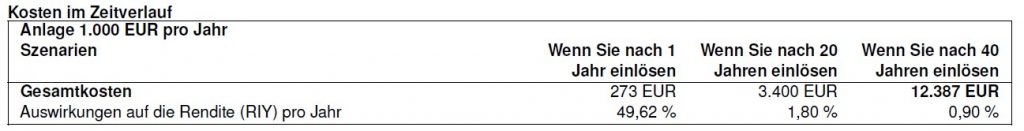

Kosten der Debeka-Rentenversicherung

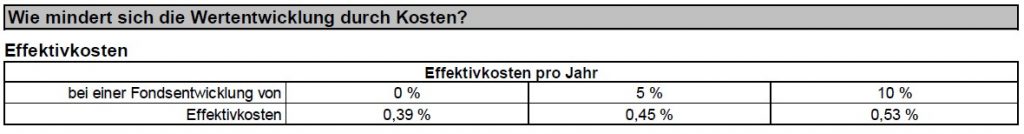

Effektivkosten laut Vertragsdaten

Effektivkosten laut Basisinformationsblatt

Abschluss- und Vertriebskosten

… fallen in Höhe von 7.552,48 € an.

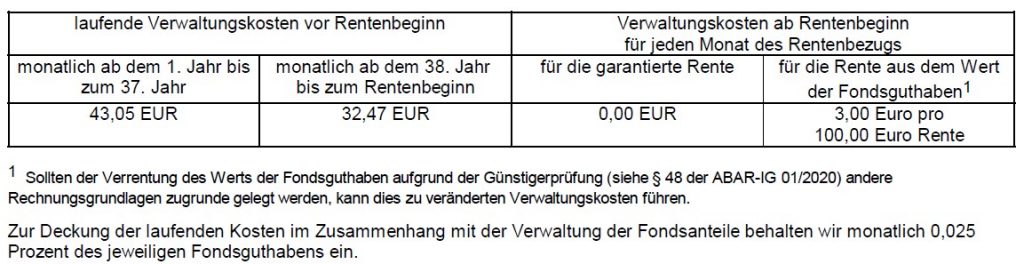

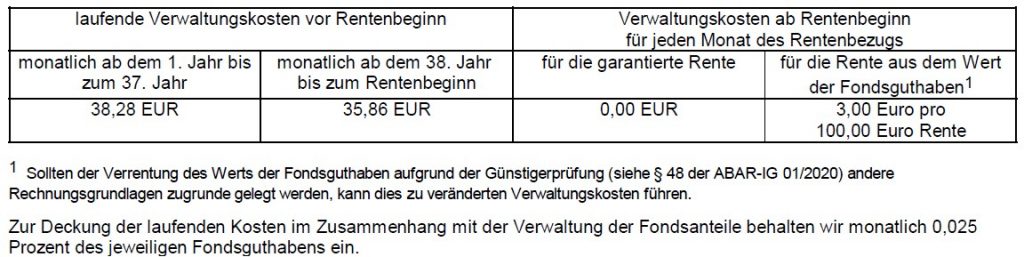

Verwaltungskosten

Zwischenfazit zum Vertrag: Der Versicherungsmantel ist vergleichsweise kosteneffizient. Bei vielen Versicherern sind die Effektivkosten von Rentenversicherungen wesentlich höher angesetzt. Das gefällt mir soweit.

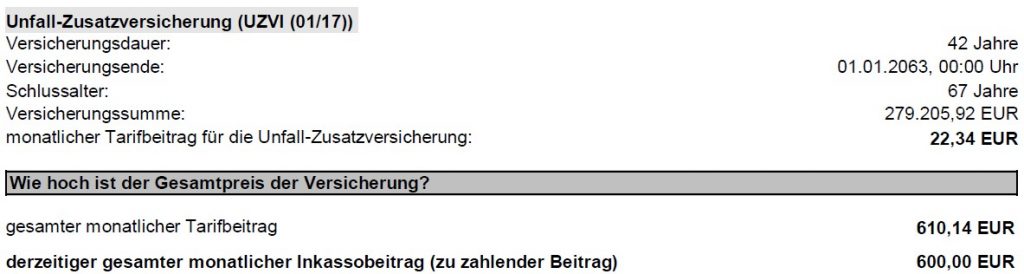

Rentenversicherung Vertrag 2: Monatliche Sparrate

- Rentenversicherung (laufende monatliche Einzahlungen)

- Berufsunfähigkeits-Zusatzversicherung (2.000 € BU-Rente)

- Unfall-Zusatzversicherung

Kosten der Debeka-Rentenversicherung

Effektivkosten laut Vertragsdaten

Effektivkosten laut Basisinformationsblatt

Abschluss- und Vertriebskosten

… fallen in Höhe von 7.256,18 € an.

Verwaltungskosten

Zwischenfazit zum Vertrag: Der Versicherungsmantel ist vergleichsweise kosteneffizient. Bei vielen Versicherern sind die Effektivkosten von Rentenversicherungen wesentlich höher angesetzt. Das gefällt mir soweit.

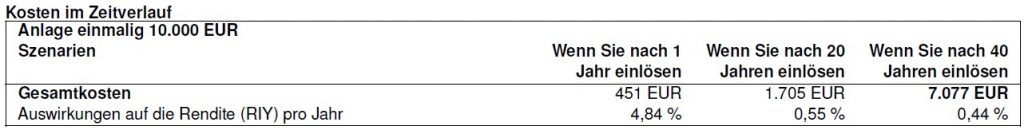

Rentenversicherung Vertrag 3: Einmalanlage

Hier nur kurz die Effektivkosten des Debeka-Vertrags. Sie sind geringer als beim Vertrag mit laufenden Einzahlungen (Sparplan).

Tipp zwischendurch: Gratis Pflichtlektüre!

"10 goldene Anlagestrategien, die jeder Privatanleger kennen sollte" – dieses Buch empfehle ich jedem Anleger.

>>> Hier geht es zum kostenlosen Buch*

Steuer bei Debeka-Rentenversicherung

Fondsgebundene Rentenversicherungen bieten erhebliche Steuervorteile – das gilt nicht nur für meine Test-Erfahrungen mit der Debeka-Rentenversicherung, sondern ganz allgemein für Rentenversicherungen.

Bei normalen Fondssparplänen (ohne Versicherungsmantel) fällt jährlich Kapitalertragsteuer an. Bei fondsgebundenen Rentenversicherungen hingegegen wird keine Kapitalertragsteuer während der Laufzeit fällig – ein großer Vorteil für die Vervielfachung des Kapitals.

Doch wie sieht die Besteuerung bei der Debeka-Rentenversicherung konkret aus?

Wir unterscheiden wieder die zwei Fälle:

- Eine lebenslange monatliche Rente oder

- Einmalige Kapitalzahlung

Fall 1: Auszahlung der Rente

Die monatliche Auszahlung von fondsgebundene Rentenversicherungen wird je nach dem sogenannten Ertragsanteil versteuert – dieser lässt sich aus offiziellen Tabellen ablesen.

Im Alter von 67 Jahren beträgt der Ertragsanteil 17 %.

Beispielrechnung:

- Monatliche Fonds-Rente: 1.500 €

- 17 % Ertragsanteil = 255 €

- Persönlicher Steuersatz: 30 %

Die monatliche Steuerlast bei 1.500 € Fondsrente beträgt 76,5 €.

Fall 2: Auszahlung des Kapitals

Beispielrechnung:

- 100.000 € Sparleistung

- 100.000 € Gewinn

- Daher: 200.000 € sind im Vertrag

- 15 % sind sowieso steuerfrei (Teilfreistellung)

Wenn man folgende Kriterien erfüllt:

- Vertragslaufzeit mindestens 12 Jahre

- Alter mindestens 62 Jahre

… wird nur die Hälfte der Erträge versteuert. Das bedeutet:

50 % von 100.000 € Gewinn = 50.000 €

Zusätzlich werden durch die Teilfreistellung nur 85 % besteuert, also 42.500 €.

Auf diese 42.500 € werden Steuern in Höhe des persönlichen Steuersatzes fällig – z.b. in Höhe von 30 %.

Steuerlast: 42.500 € * 30 % = 12.750 € bei einer Kapitalauszahlung von 200.000 €

Werden die oben genannten Kriterien nicht erfüllt, wird der gesamte Betrag mit der Kapitalertragsteuer (+ Soli + Kirchensteuer) versteuert.

Fazit, Meinung und Kritik

Insgesamt bin ich der Meinung, dass die Debeka im Bereich Geldanlage und Altersvorsorge keine schlechten Möglichkeiten bietet. Da habe ich schon wesentlich schlechtere Erfahrungen mit anderen Finanz- und Versicherungsgesellschaften gemacht.

Vor allem den kostengünstigen Versicherungsmantel bei der Rentenversicherung finde ich sehr gut. Die Effektivkosten sind im Vergleich zu vielen anderen Rentenversicherungen schön niedig – und das gefällt mir.

Allerdings gefällt mir das Wichtigste bei meinen Test-Erfahrungen mit der Debeka nicht – und zwar der Kern des Ganzen: Der Debeka Global Shares.

Bei einer fondsgebundenen Rentenversicherung ist die Höhe Deiner zukünftigen Rente direkt davon abhängig, wie hoch die Rendite der Geldanlage ist. Und wenn die Geldanlage im Debeka Global Shares nicht besonders hoch ist, wird auch Deine Rente dementsprechend niedrig ausfallen.

Wie Du in meinem Bericht zum Debeka Global Shares nachlesen kannst, schnitt ein „einfaches“ globales ETF-Portfolio wesentlich besser ab. (Nur als Info: Ich bin zwar aufgrund der hohen Kosten kein Fan von aktivem Management: Aber es gibt natürlich auch eine große Anzahl an aktiv gemanagten Fonds, die wesentlich besser als der Global Shares abgeschnitten haben.)

Leider hilft hier der kostengünstige Versicherungsmantel nur bedingt weiter. Denn wenn die Rendite der Geldanlage/Fonds nicht sehr hoch ist und damit der Kern des Ganzen mich nicht überzeugt, sind die geringen Effektivkosten zwar nett, aber eben nicht entscheidend und eher nebensächlich.

Aus diesem Grund empfehle ich nicht die Debeka Rentenversicherung ab und empfehle stattdessen Rentenversicherungen, die

a) zwar ebenso sehr kosteneffizient sind, aber

b) einen anderen „Kern“ besitzen – zum Beispiel ein ETF-Portfolio, das eine solide Rendite erwirtschaftet.

… und wo bekommt man das?

Wo findest Du eine solche Rentenversicherung?

Lies meinen Erfahrungsbericht zu einer unabhängigen Finanzberatung. Dort bieten sie sehr kosteneffiziente und renditestarke Rentenversicherungen an.

Dein Depotstudent Dominik

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Hallo Dominik,

zunächst ein Lob an dich und deine differenzierte Auseinandersetzung mit den genannten Tarifen. Ich bin selber Mitarbeiter bei der Debeka und erlebe es leider zu häufig, dass Menschen mit fachlichen Defiziten eine scheinbar objektive Einschätzung geben.

Im Hinblick auf deine Einschätzung des Debeka Global Shares möchte ich allerdings eine kleine Ergänzung geben.

Zu dem Zeitpunkt deines Vergleichs (ca. November, Dezember 2020) lag die Wertentwicklung des Debeka Global Shares bei 37,83% im Vergleich zu 68,18% beim IShares Core MSCI World in einem 5-Jahres Zeitraum. Laut dem letzten Factsheet von Februar 2021 ist der Debeka Global Shares bereits auf 70,52% angestiegen, der IShares Core MSCI World auf 93,43% (5-Jahres Zeitraum). Der Abstand ist also geringer geworden. Zudem ist der Fond der Debeka aktiv in Hinblick auf ESG-Kriterien gemanagt, der Core MSCI unterliegt nicht diesen ethischen-, ökologischen- und Unternehmensführungsaspekten.

Der entscheidende Aspekte in dem Vergleich sollte aber die Laufzeit sein.

Es handelt sich bei bei dem Tarif „CAi“ um eine Rentenversicherung mit monatlicher Beitragszahlung, die grundsätzlich eine überwiegend lange Laufzeit (i.d.R. mehr als 20 Jahre) hat. Es ist daher meiner Meinung sinnvoller den Fond nicht auf einer so kurzen Laufzeit von 5 Jahren zu beurteilen, sondern mit dem passenden Zeitraum von 20 Jahren und mehr. Da wir beide vom Fach sind, ist es klar, dass die Verzinsung langfristig bei beiden (Debeka und MSCI) eher unter 10 % durchschnittlicher Wertentwicklung pro Jahr liegen wird.

Herzlichen Dank für diese detaillierte Bewertung. Gerade wurde ich von einem netten Debeka Mitarbeiter « in die Mangel » genommen.: alle Anlagen, die ich bereits habe, waren schlecht, die von dir getestete RV der Debeka perfekt. Er hat mir 2 Stunden lang einen Vortrag gehalten, um mich dann, ich sagte ihm, der Tag sei lang gewesen und ich wolle Schluss machen, zur Unterschrift zu drängen (habe ich nicht gemacht)… die Kosten werden übrigens nirgends so direkt aufgeführt und das macht mich stutzig.

Jedenfalls danke an dich, das war sehr erhellend… mal sehen, was ich weiter mache…