- Echte DCPTG Erfahrungen: Seriös verdienen & Auszahlung? - 26. April 2024

- Wann lehnt die Sigma Kreditbank ab? Gründe & Lösungen! - 26. April 2024

- Kontoführungsgebühren: Volksbank für Rentner - 26. April 2024

„Die Rente ist sicher!“

Mit diesem Satz brannte sich CDU-Politiker Dr. Norbert Blüm am 10. Oktober 1997 in die Köpfe deutscher Bürger ein und löste zugleich eine hitzige Diskussion über die Rente aus.

Heute, viele Jahr später, wissen wir längst, dass die Rente definitiv nicht sicher ist!

Schlimmer noch: Wer gezielt der Altersarmut vorbeugen möchte kann sich längst nicht mehr ausschließlich auf den Staat verlassen, sondern sollte vielmehr selbst nach attraktiven Lösungen suchen, um die Altersvorsorge voranzutreiben.

Nicht immer sind hier Versicherungen der richtige Weg…

Vielmehr sollte man seine Chips auf verschiedene Pferde setzen, denn kaum einer weiß, was in 20, 30 oder gar 40 Jahren mit der Welt und dem Finanzmarkt passiert.

Die „eierlegende Wollmilchsau“ ist eine Rentenversicherung also keineswegs – auch wenn das von Versicherungsgesellschaften gerne postuliert wird. Vielmehr macht auch hier eine langfristige orientierte Anlagestrategie und die Streuung auf unterschiedliche Anlageklassen Sinn: Aktien, ETFs, Fonds, Immobilien, Rohstoffe und P2P Kredite.

Zum Weiterlesen und Bonus abstauben!

| Anbieter | Bonus-Link | Mein Erfahrungsbericht |

| Bondora Bonus | 5 € Bonus über diesen Link* | Link zum Erfahrungsbericht |

| Mintos Bonus | Link zu Mintos* | Link zum Erfahrungsbericht |

| Estateguru Bonus | 0,5 % Bonus über diesen Link* | Link zum Erfahrungsbericht |

Inhalt

P2P Kredite?

Richtig gehört!

Auch P2P Kredite sind durchaus ein probates Mittel, um zielgerichtet für die Altersvorsoge eingesetzt zu werden.

Voraussetzung ist jedoch, dass diese auch RICHTIG genutzt werden.

Wie das aussehen könnte und welche Fehler du auf jeden Fall vermeiden solltest, möchte ich Dir in diesem Artikel verraten.

Das Ziel der Altersvorsorge

Bevor wir uns im Detail mit P2P Krediten und ihrem möglichen Beitrag zur Altersvorsorge beschäftigen, möchte ich zunächst eine grundsätzliche Überlegung anstellen:

Worauf kommt es bei der Altersvorsorge eigentlich an?

Jedes Anlageziel hat seinen eigenen Parameter, so auch die Altersvorsorge. Aus diesem Grund möchte ich zunächst beleuchten, welche Kriterien Anlageinstrumente erfüllen sollten, um im Rahmen der Altersvorsorge Verwendung finden zu können:

- Sicherheit: Sicherheit ist der Altersvorsorge oberstes Gebot. Schließlich möchtest Du mit Renteneintritt über die Summe X verfügen können. Risiken eingehen kannst Du bei der Geldanlage grundsätzlich schon, bei der Altersvorsorge solltest Du allerdings darauf verzichten bzw. nur mit sehr geringen Risiken arbeiten.

- Rendite: Trotz aller Sicherheit sollte auch die Rendite stimmen. Es wäre schlecht, wenn die Rendite Deiner Altersvorsorge-Strategie unter der Inflationsrate liegt.

- Geringe bzw. keine laufenden Kosten: Je jünger Du bist, desto langfristiger ist die Anlagestrategie zur Altersvorsorge ausgelegt – meist über mehrere Jahrzehnte. Dementsprechend solltest Du auch darauf achten, dass keine bzw. nur sehr geringe laufenden Kosten anfallen. Schließlich würden diese auf lange Sicht gerechnet Deine Rendite erheblich schmälern.

- Hinterbliebenenschutz: Traurig aber wahr. Nicht alle von uns werden das Renteneintrittsalter auch erleben. So makaber das auch sein mag aber ein Investment zur Altersvorsorge sollte sich gut an Hinterbliebene übertragen lassen. Schließlich können sich hier große Geldbeträge ansammeln.

Diese Liste ist keineswegs abschließend und sollte von jedem Anleger individuelle definiert werden. Allerdings enthält sie die meiner Meinung nach vier wichtigsten Aspekte, die jedes Investment das im Rahmen der Altersvorsorge getätigt wird, erfüllen muss.

Im zweiten Schritt geht es nun an das eigentliche Thema: Wie werden P2P Kredite diesen vier Bereichen gerecht?

P2P Kredite und die Altersvorsorge…

Auf den ersten Blick erscheinen P2P Kredite wie ein neumodisches Finanzprodukt, das keineswegs eine Daseinsberechtigung in einer Altersvorsorge-Strategie innehat.

Der zweite Blick wirft jedoch ein ganz anderes Licht auf Peer to Peer Kredite…

Punkt 1: Die Sicherheit

In puncto Sicherheit lässt sich bei P2P Krediten nichts schönreden: Es handelt sich um ein Hochrisikoinvestment, bei welchem ein Totalverlust des eingesetzten Kapitals durchaus im Rahmen des Möglichen liegt.

Heißt: P2P Kredite sind nur bedingt für die Altersvorsorge geeignet.

Wie in vielen Bereichen der Geldanlage liegt jedoch auch hier die Krux im richtigen Umgang mit dem Produkt…

Wer P2P Kredite als alleiniges Instrument zur Altersvorsorge einsetzt, macht definitiv etwas falsch und wird mit 100-prozentiger Sicherheit früher oder später Schiffbruch erleiden.

Was allerdings Sinn macht ist die Verwendung von P2P Krediten als kleiner Bestandteil der Strategie, beispielsweise in Form eines Depotanteils zwischen fünf bis zehn Prozent.

Auf diese Weise lässt sich das erhöhte Anlagerisiko erheblich eindämmen und hervorragend mit sicheren Instrumenten (Anleihen, Festgeld, etc.) kombinieren.

Bleibt nur die Frage: Warum überhaupt P2P Kredite verwenden, wenn diese doch so risikoreich sind?

Die Antwort liegt in Punkt 2, der sehr hohen Rendite.

Punkt 2: Rendite

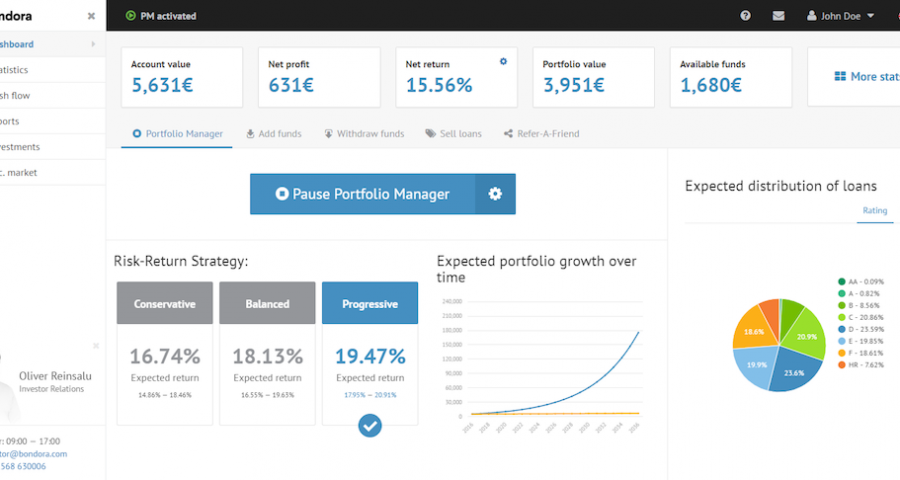

Die jährlichen Renditechancen bei P2P Krediten sind nur schwer von anderen Anlageinstrumenten zu toppen, liegen diese doch im Bereich zwischen 10 Prozent bis 12 Prozent (je nach Strategie und Plattform).

P2P Kredite können also ein echter Renditetreiber Deiner Altersvorsorge werden.

Hierzu ein kleines Rechenbeispiel, wie extrem sich 10 Prozent pro Jahr über einen langfristigen Zeitraum von 40 Jahren auswirken können…

Nehmen wir an, Du investierst 2.500 Euro in P2P Kredite, die Du in 40 Jahren im Rahmen Deines Renteneintritts zur Altersvorsorge verwenden möchtest.

Die 2.500 Euro wachsen zu einer unglaublichen Summe von 113.148,14 Euro (Steuern nicht berücksichtigt) an. Wer noch mehr Zeit hat und erste in 45 Jahren das Renteneintrittsalter erreicht darf sich sogar über 182.226,21 Euro (Steuer nicht berücksichtigt) freuen.

Unglaublich, oder?

Dank Zinseszinseffekt und Zinsansammlung können auch kleine Summen eine gigantische Wirkung entfalten.

Du siehst: Es ist definitiv möglich, Sicherheit und Rendite bei P2P Kredite zu kombinieren!

Punkt 3: Geringe laufende Kosten

Dieser Punkt kann sehr schnell abgearbeitet werden: Bei P2P Krediten fallen keine Kosten an. Weder Depotgebühren noch Transaktionsgebühren.

Ob das auch in 20, 30 oder 40 Jahren noch so ist, kein heute unmöglich abgeschätzt werden. Allerdings müssen wir von der Ist-Situation ausgehen.

Punkt 4: Hinterbliebenenschutz

Auch in diesem Punkt sollten bei P2P Krediten keine großen Hürden auf Deine Angehörigen warten.

Wichtig ist, dass eine Vollmacht für Geschäftszwecke vorliegt und die Zugangsdaten zu Deinen P2P Accounts bekannt sind. Ist das der Fall, erhalten Deine Angehörigen im Falle Deines Ablebens einen sofortigen und problemlosen Zugang.

Fazit: P2P Kredite als Altersvorsorge

Dieser Beitrag hat gezeigt, dass P2P Kredite definitiv ihre Daseinsberechtigung im Rahmen der Altersvorsorge haben.

Hohe Rendite, geringe Kosten und hervorragender Hinterbliebenenschutz stehen einem erhöhten Anlagerisiko gegenüber. Wie sich dieses jedoch eindämmen lässt, habe ich im Artikel ausführlich beschrieben.

Fakt ist auch, dass es keine 10.000 Euro, 20.000 Euro oder gar 30.000 Euro sein müssen, die in P2P Kredite investiert werden. Schon 2.500 Euro können ausreichen, um ihren Beitrag zur Altersvorsorge zu leisten.

P2P Kredite sind also ein sinnvolles Vehikel, das auch bei der Altersvorsorge definitiv seinen Beitrag leisten kann.

Dein Depotstudent Dominik

Zum Weiterlesen und Bonus abstauben!

| Anbieter | Bonus-Link | Mein Erfahrungsbericht |

| Bondora Bonus | 5 € Bonus über diesen Link* | Link zum Erfahrungsbericht |

| Mintos Bonus | Link zu Mintos* | Link zum Erfahrungsbericht |

| Estateguru Bonus | 0,5 % Bonus über diesen Link* | Link zum Erfahrungsbericht |

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Zu 4) wäre anzumerken, dass die Antwort „erhalten Deine Angehörigen im Falle Deines Ablebens einen sofortigen und problemlosen Zugang.“ falsch und ziemlich weltfremd ist.

Die deutsche Vollmacht genügt den Anfroderungen der Regulierung im Land des Marktplatzes in den seltensten Fällen. Oft wird eine Apostille notwendig sein.

ich zitiere hier mal „If information we received is in local language, we will request that it is translated into English and apostilled. If we are satisfied with the identity confirmation and the legal rights“ und „Each inheritance case is different – process itself can take only couple of months or even 2-3 years. During this time we are legally prohibited to grant access to anybody and we are not able to transfer free funds out from deceased account.“