- Outbank vs. Finanzguru: Welche App ist besser? - 24. Juli 2024

- Ginmon VL Erfahrungen: Was taugt das Angebot wirklich? - 24. Juli 2024

- Plus500 Copy Trading: Möglichkeiten & Alternativen - 24. Juli 2024

Wann sind ETF-Sparpläne für Azubis und Studenten sinnvoll? Wie werden aus 100 € im Monat 258.000 € an Vermögen? Und wie lässt sich das ganz einfach umsetzen?

Wie die Rente einfach gesichert wird, weitere Beispielrechnungen zum Sparen für Altersvorsorge, ein paar Gedanken zum Hausbau und ob man reich werden kann.

Natürlich mangelt es diesem Beitrag nicht an obligatorischen Beispielrechnungen! Die machen es doch gerade so interessant.

Viel Spaß mit den Vorteilen und Nachteilen eines ETF-Sparplans als Student – und meinen persönlichen Erfahrungen damit!

Du möchtest Dir nicht zu viele Gedanken machen?

Dann könnte die Geldanlage in den „iShares Core MSCI World“ das richtige sein – dieser ETF ist sehr günstig und global gestreut. Dazu musst Du nur 1.) ein Depot eröffnen, Dich 2.) in das Depot einloggen und 3.) in den ETF mit der Kennung „IE00B4L5Y983“ per Einmalanlage oder Sparplan investieren.

>>> Mache den ersten Schritt, indem Du bei diesem bekannten Online-Broker* ein Depot eröffnest.

Inhalt

Beispielrechnungen: ETF als Student

Du willst reich werden? Das dürfte allein mit einem ETF-Sparplan etwas schwierig werden.

Die folgenden Rechnungen zeigen aber, dass Wohlstand im Alter recht einfach möglich ist. Der ETF-Sparplan war für mich Student ja ohnehin nicht dazu gedacht, schnell reich zu werden. Das funktioniert so (leider) nicht – klares Contra für ETF-Sparpläne.

Zwar können ETFs tolle Renditen von etwa 5 % pro Jahr (nach Kosten und Steuern) leisten, aber einfacher Reichtum ist dadurch nicht möglich.

Ich möchte dabei gerne wissen, was ich mit Eintritt in die Rente in etwa auf der hohen Kante haben würde, wenn ich monatlich ein bisschen was zur Seite lege. Das ist zwar nicht genau planbar, interessant aber in jedem Fall und ein klares Pro für ETF-Sparpläne.

Ich rechne am Beispiel meiner selbst zu meiner damaligen Studentenzeit: Ich bin ein 22 Jahre alter Student und würde gerne wissen, was ich beispielsweise nach 50 Jahren an Geld im Depot hätte. Erst mal nur auf Basis eines Sparplans.

Annahme: 5 % Wertzuwachs pro Jahr. Eigentlich haben Aktien im US-Markt zum Beispiel einen Wertzuwachs von fast 10 %. Nach Steuern und Inflation sind 5 % vielleicht sogar etwas pessimistisch, realistisch aber auf jeden Fall.

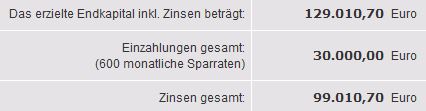

Beispiel 1: 50 € im Monat, 50 Jahre

Ziemlich cool natürlich, dass nur 30.000 € eingezahlt wurden, ich aber ein Vermögen vom Faktor 4 durch „Nichtstun“ aufbauen konnte. Nach diesen Zahlen wird auch klar, warum ich von anderen Möglichkeiten der privaten Altersvorsorge eher wenig halte und (vorerst) auf ETFs baue.

Aus diesem Grund bin ich auch Contra private Rentenversicherung (Kapitallebensversicherung) und Pro ETF-Sparplan. Dafür muss aber auch gegeben sein, dass man sich das Ganze gut überlegt hat und klassische Anfängerfehler vermeidet: Dazu gehört zum Beispiel kurzfristiges Trading anstatt den ETF-Sparplan einfach laufen zu lassen.

Bei 25 € im Monat wären es übrigens knapp 65.000 € an Depotwert.

Bevor es weiter geht, noch kurz ein Einschub. Das Wichtigste ist es, die schwerwiegendsten Fehler bei der Geldanlage zu kennen. Sonst kann man nämlich auch sehr viel Geld kaputt machen…

Tipp zwischendurch: Gratis Pflichtlektüre!

"10 goldene Anlagestrategien, die jeder Privatanleger kennen sollte" – dieses Buch empfehle ich jedem Anleger.

>>> Hier geht es zum kostenlosen Buch*

Beispiel 2: Mit 40 eine halbe Million!

So, ich würde jetzt doch gerne wohlhabend werden. Habe es mir kurzerhand anders überlegt, zumindest für den Moment.

Hm, jetzt noch Student, aber so mit 40 eine halbe Mille auf dem Konto? Da könnte man die Arbeit auch mal sausen lassen und den Lebensunterhalt zu einem großen Teil mit den Wertzuwächsen und Ausschüttungen der ETFs bestreiten. Das wäre doch schon mal was.

18 Jahre hätte man als 22 Jähriger Student Zeit, jetzt kommt die Rückwärtsrechnung. Etwa 7.000 € hattee ich damals als STudent bereits im Depot, was auch berücksichtigt wird.

Also: Wie viel muss in diesem Beispiel monatlich investiert werden?

Etwa 1.400 € im Monat investieren und in weniger als zwei Dekaden hätte ich eine halbe Million im Depot.

- Erstrebenswert? Vielleicht

- Möglich? Für ledige Akademiker in der Industrie, anderen gut bezahlten Branchen, als Selbständiger oder mit Nebenjob auf jeden Fall.

- Für Otto Normalverbraucher? Wohl kaum.

Beispiel 3: Mit 50 eine Million!

Wenn ich nun mit 50 finanziell frei sein möchte? Je nach Lebensstandard sind da zwar völlig unterschiedliche Beträge notwendig, aber eine Million im Depot dürfte wohl für viele Menschen genügen. Ansonsten kann man immer noch ein kleines bisschen arbeiten, wird sonst ja eh langweilig. 🙂

Meine ETFs zum damaligen Zeitpunkt als Student werden wieder berücksichtigt und ich habe 28 Jahre Zeit.

Wer im mittleren Alter „reich“ sein möchte, hat also grundsätzlich erst mal nur einen Ansatzpunkt. Die Sparquote erhöhen. Wer 100.000 € verdient und 100.000 € ausgibt, hat mit 50 Jahren trotzdem nichts.

Um stattliche 1.350 € sparen zu können, ist aber meist auch ein gutes Einkommen erforderlich. Wer beides vereinen möchte, sollte sich frühzeitig um finanzielle Bildung bemühen.

Mein Tipp dazu: Die besten Börsenbücher im Vergleich

Interessant ist auch der Zusammenhang, dass man für die Million „nur“ ein weiteres Jahrzehnt mit gleichem monatlichen Betrag investieren muss wie beim vorherigen Beispiel mit 500.000 €. Der Zinseszinseffekt als großer Vorteil und klares Pro.

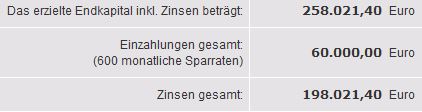

Beispiel 4: 100 € im Monat, 50 Jahre

So, ich bin wieder zum vernünftigen Studenten geworden. Zumindest für den Moment. Was geht nun, wenn ich jeden Monat einen Hunni investiere und zwar ohne dass ich bereits ETFs im Depot habe?

Wow! Da geht tatsächlich was. Bei solchen Zahlen fühlt man sich natürlich im Vorhaben bestärkt, bereits als Student in ETFs zu investieren.

Also 100 € werden wohl viele Menschen pro Monat entbehren können und in die Vorsorge investieren. Da schmilzt die Angst vor Altersarmut recht zügig dahin. Das ist der Vorteil, wenn man bereits als Student oder Azubi anfängt. Die Zeit ist Dein Freund.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Vorteile ETF-Sparplan (Pro) als Student

a) Automatisierung

Keine Sorgen, kein Stress. Das Geld fließt regelmäßig ab und es besteht keine Gefahr, es einfach auszugeben. Man muss sich nach der Einrichtung um nichts mehr kümmern und lässt das Vermögen wachsen. Das ist wirklich ein riesiger Vorteil. Man spart und investiert automatisiert und muss sich keine Gedanken machen.

b) Kaum Kapital notwendig

Ziemlich gut für Studenten, Azubis oder Berufsanfänger. Da ist meist noch nicht wirklich viel Geld vorhanden und trotzdem kann man an der Börse investieren. Ab etwa 25 € pro Monat ist man je nach Bank dabei. Mittlerweile funktionieren Sparpläne häufig sogar schon ab 1 €.

c) Mit 50 € fürs Alter vorsorgen ist möglich

Anfangen, 50 € pro Monat zu investieren, wenn man noch Azubi oder Student ist. Mehr braucht es gar nicht unbedingt, um sich einen angenehmen Lebensabend sichern zu können. Die Gebühren sind zudem deutlich geringer als beispielsweise bei einer privaten Rentenversicherung. Das ist ein starkes Argument

d) Cost-Average-Effekt

Wenn man (wie ich zunächst) eine Einmalanlage tätigt, besteht das Risiko, dass der Einstiegszeitpunkt sehr ungünstig ist. Dadurch, dass man mit einem Sparplan kontinuierlich in ETFs investiert, kauft man mal zu höheren und mal zu niedrigeren Preisen. Im Mittel hat man also weder einen herausragend guten Einstandskurs, noch einen außergewöhnlich schlechten.

Der Cost-Average-Effekt bedeutet, dass bei fallenden Kursen mehr Anteile gekauft werden als bei steigenden Kursen. Wenn ich also einmal für 100 € kaufe bei einem Kurs von 50 € und einmal bei 100 €, kaufe ich im ersten Fall zwei Anteile und im zweiten Fall einen Anteil. Mein Durchschnittskurs (drei Anteile für insgesamt 200 €) für die Anteile ist dadurch 66,7 €, während der eigentliche Durchschnittskurs 75 € ist.

Das ist zwar mathematisch kein Vorteile, aber es gleicht die Schwankungen am Aktienmarkt aus.

e) Transparenz und Kontrolle

Du kannst jeden Tag ins Depot schauen und sehen, wie sich deine ETFs entwickeln. Außerdem entscheidest du ganz unabhängig, welche ETFs Du besparen möchtest. Bei privaten Rentenversicherungen beispielsweise ist man da deutlich eingeschränkter.

Du könntest den Sparplan jederzeit kündigen, Deine ETFs verkaufen oder machen, was auch immer Du möchtest. Ob das sinnvoll ist, steht auf einem anderen Blatt. Jedenfalls ist dies bei Versicherungen oft mit zusätzlichen Kosten für Dich verbunden.

f) Entnahmemöglichkeit

„Scheiße, ich brauche dringend 500 € für eine Autoreparatur“, meint unser Musterstudent Ott-Manfred.

Wem es so ergeht, hat vor seiner Investition wohl seine Ausgangslage nicht detailliert genug betrachtet. Wenn man trotzdem in eine solche Situation kommt, ist es von Vorteil, dass ein ETF oder Teile eines ETFs grundsätzlich sehr einfach wieder verkauft werden können. Die Auflösung von Versicherungen etc. ist wesentlich komplizierter und teurer. Das Risiko besteht nur darin, dass der Kurswert momentan niedrig ist und Gebühren für den Verkauf fällig werden.

Für die einen ein großer Vorteil, für die anderen ein großer Nachteil. Wer die Kontrolle hat, fährt mit ETFs bestimmt sehr gut. Wer das Geld aber jeden zweiten Tag entnehmen möchte – sei es aus Angst vor Verlusten oder wegen Konsumbedürfnissen – wird damit kaum glücklich.

g) Schnell und einfach

Man sollte sich vor der Einrichtung natürlich gut über ETFs informieren und ein Verständnis für diese Anlageklasse haben, um keine Fehler zu machen. Wenn man da eine solide Basis hat, sind Einrichtung und Verwaltung (vorzugsweise bei einem Online-Broker) wirklich einfach und man kann loslegen mit dem ETF-Sparplan.

h) Diversifikation

Wenn Du auf weit gestreute ETFs setzt (siehe Meine Erfahrungen mit ETFs), gibt es so gut wie kein Risiko des Totalausfalles. Es sind viele Unternehmen in Deinen ETFs vertreten, die nicht alle gleichzeitig pleitegehen. Das ist ein großer Vorteil im Vergleich zum Kauf einzelner Aktien.

Sollten ALLE Unternehmen pleitegehen (was de facto unmöglich ist), die in Deinen ETFs enthalten sind, haben Du und die komplette Weltbevölkerung wirklich andere Sorgen.

i) Nicht nur ETF-Sparpläne

Ich bin zwar ein Fan von ETFs, Sparpläne gibt es aber nicht nur für ETFs, sondern zum Beispiel Banksparpläne – also einfache regelmäßige Einzahlungen auf ein Konto. Also auch für Anleger mit höherem Sicherheitsbedürfnis, wobei die Renditechancen da natürlich geringer ausfallen.

Tipp zwischendurch: Gratis Pflichtlektüre!

"10 goldene Anlagestrategien, die jeder Privatanleger kennen sollte" – dieses Buch empfehle ich jedem Anleger.

>>> Hier geht es zum kostenlosen Buch*

Nachteile ETF-Sparplan (Contra) als Student

a) Zinseszins braucht seine Zeit

Der Zinseszinseffekt macht sich erst mit zunehmendem Vermögen stark bemerkbar. Hätte ich mit meinen damaligen 22 Jahren zum Beispiel 100.000 € direkt zur Verfügung, wäre ich mit 70 Jahren Millionär. Ohne einen Finger krumm zu machen. Nur durch eine einmalige Anlage. Einerseits sehr charmant, andererseits nicht so prickelnd eigentlich, wenn ich nicht bis 70 warten möchte.

Wer nicht mit so großen Beträgen startet, hat auch keinen so starken Zinseszinseffekt. Der wird erst mit wachsendem Vermögen immer stärker.

Man kann nicht erwarten, dass man nach ein paar Monaten zu großem Reichtum kommt.

Auch wenn sich das viele Studenten und Azubis wünschen dürften. Ein ETF-Sparplan ist für langfristigen Vermögensaufbau gedacht, schnelles Geld an der Börse funktioniert in den allerseltensten Fällen und auch dann nur mit viel Glück.

b) Einmalanlage effektiver als Sparplan?

Wer einmal 10.000 € anlegt, hat mehr Rendite zu erwarten, als jemand der über mehrere Jahre verteilt 10.000 € anlegt. Das ist wohl kein Geheimnis und liegt einfach daran, dass die 10.000 € direkt vom ersten Tag an vom Wertzuwachs profitieren, während beim ETF-Sparplan erst 100 €, dann 200 €, 300 € usw. im Depot vorhanden sind und erst nach Einzahlung im Wert steigen können – logisch.

c) Einmaliger Mehraufwand

Wer einmal kurz zum Bank- oder Versicherungsberater rennt, eine Unterschrift platziert und dann nach 20 Minuten wieder geht, hat möglicherweise eine schnelle Lösung gefunden. Aber eine vorteilhafte Lösung? Wohl kaum.

Beim ETF-Sparplan bei einem Online-Broker kümmert man sich selbst um alles. Was ein großer Vorteil hinsichtlich finanzieller Bildung, Gebühren und Rendite ist, ist anfangs mit einem Mehraufwand verbunden. Dieses kleine Contra zahlt sich aber schnell aus!

d) Nichts ist garantiert

Wer garantiert, dass die ETFs in einem bestimmten Zeitraum an Wert zulegen? Richtig. Niemand. Es besteht ein größeres Risiko für Schwankungen als bei anderen Finanzprodukten. Wenn man pragmatisch denkt und wirklich langfristig investiert, ist das Risiko aber sehr gering, dass man von einem ETF-Sparplan weniger profitiert als von anderen Finanzprodukten.

e) Keine Steuervorteile

Riester-Rente, Rürup-Rente usw. haben den Vorteil von steuerlichen Vergünstigungen. Das gibt es bei ETF-Sparplänen nicht. Ist das schlimm? Überhaupt nicht. Denn so ein ETF-Sparplan wird dem Studenten oder Azubi von heute in einigen Jahren wesentlich höhere Gewinne bescheren.

Außerdem haben die meisten Studenten den Freibetrag für Kapitalerträge noch lange nicht ausgenutzt: Somit fallen für Stundenten auch keine Steuern beim Investment in ETFs an.

f) Börsencrash

Du brauchst Dein Geld genau heute, hast es aber in ETFs gesteckt? Pech gehabt, heute ist Börsencrash. Ja, das kann passieren. Du möchtest ein neues Auto kaufen, hast all Dein Geld in ETFs gesteckt und jetzt bricht die Börse ein? Dann hast Du dir keinen ausreichenden finanziellen Puffer eingerichtet und bist Opfer Deiner eigenen Anlageentscheidung.

In einen ETF-Sparplan sollte nur Geld fließen, das man in absehbarer Zeit nicht benötigt.

Beispielrechnung Hausbau

Was ganz nett zu betrachten ist: Einiges an Eigenkapital ansammeln kann man mittels ETF-Sparplänen recht problemlos.

Beispielhaftes Ziel: Mit 35 mindestens 20 % (eher 30 %) Eigenkapital für den Hausbau bereitstellen können.

Das sind so Richtwerte, was man mindestens als Eigenkapital einbringen können sollte. Die Durchschnittskosten für einen Neubau belaufen sich auf etwas über 300.000 €.

Szenario: Ich habe 7.000 € und hätte mit 35 Jahren gerne 90.000 €.

Ich möchte Dir in diesem Beispiel zeigen, was möglich ist. Das ist jedoch keine Empfehlung! Der Depotwert kann immer wieder schwanken. Und wenn gerade ein Börsencrash ist, wenn Du Dir ein Haus bauen möchtest, geht diese Rechnung nicht wie geplant auf.

Klar, die Börse hat sich immer wieder erholt. Aber den Hausbau danach richten zu müssen, ob die Börse gerade am Boden ist, macht eher weniger Freude.

Das Ergebnis:

Du müsstest in den 13 Jahren etwa 350 € im Monat zurücklegen. Die 350 € sind normalerweise für junge Arbeitnehmer (vor allem nach Berufseinstieg) keine Riesenhürde und sollten mit einigermaßen bedachtem Konsum locker möglich sein.

Nun ist es ja auch so, dass man das Haus nicht nur für sich alleine bauen wird, sondern mit einem Partner und gegebenenfalls Kindern darin wohnen möchte. Der Partner wird hoffentlich auch etwas beisteuern können, sodass das Vorhaben realistisch umsetzbar ist.

Fazit: ETF-Sparplan als Student oder Azubi

Für Altersvorsorge und langfristigen Vermögensaufbau sind ETF-Sparpläne für Studenten, Azubis und Berufseinsteiger hervorragend geeignet.

Wer sich als Student oder Azubi mittels ETF-Sparplan in fünf Jahren ein Auto kaufen möchte, sollte sich das aber sehr genau überlegen. Es gibt keine Garantie dafür, dass der Wert in fünf Jahren höher ist als heute. In ein paar Jahrzehnten wird das Depot jedoch auf (fast) keinen Fall im Minus stehen..

Und wenn dann nur temporär, weil es an der Börse eine Korrektur gab. Nur für kurzfristige Vorhaben ist ein ETF-Sparplan nicht zu empfehlen.

Und wenn jemand am Monatsende keine 50 € für die Altersvorsorge anlegen kann, läuft sowieso etwas falsch. Da muss erst mal entweder am Einkommen oder an den Ausgaben geschraubt werden.

Findest Du die Rechnungen plausibel? Bist du der Meinung, dass ein früh begonnener ETF-Sparplan mit 50-100 € bereits ausreichen kann, um Altersvorsorge zu betreiben?

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Super Artikel

Ich kann dem ganzen nur Beipflichten und sagen, fangt „sofort“ an zu sparen und zu investieren.

Je früher umso besser.

Ich bin heute 31 mit Familie und Kind und mein Einkommen hat sich zu den letzten Jahren zwar verbessert, aber auch die Ausgaben sind dermaßen gestiegen das es eine 0 Rechnung ist und ich mit weniger Einkommen damals doch mehr Geld zur Seite legen konnte.

ETFs sind, aufgrund das sie Sparplan Fähig sind, ein einfaches mittels den Niedrigzinsen entgegenzuwirken.

Den Aktien Kritikern kann ich hier nur folgendes sagen, Ja, niemand weiß ob nicht morgen schon die Blase platzt und alles wieder den Bach runter geht, aber auf alle fälle wird man nach so einem Fall wieder wesentlich mehr erwirtschaften als mit einem 0,2% Tagesgeldkonto!

Ich bleibe bei meinen ETF Sparplan und werde meine monatliche Rate auch Stückweise erhöhen.

Gruß Steven

Ist alles durchaus schlüssig – aber bitte bei solch langen Anlagezeiträumen die Inflation, und damit den tatsächlichen Zeitwert des Angesparten berücksichtigen!