- Outbank vs. Finanzguru: Welche App ist besser? - 24. Juli 2024

- Ginmon VL Erfahrungen: Was taugt das Angebot wirklich? - 24. Juli 2024

- Plus500 Copy Trading: Möglichkeiten & Alternativen - 24. Juli 2024

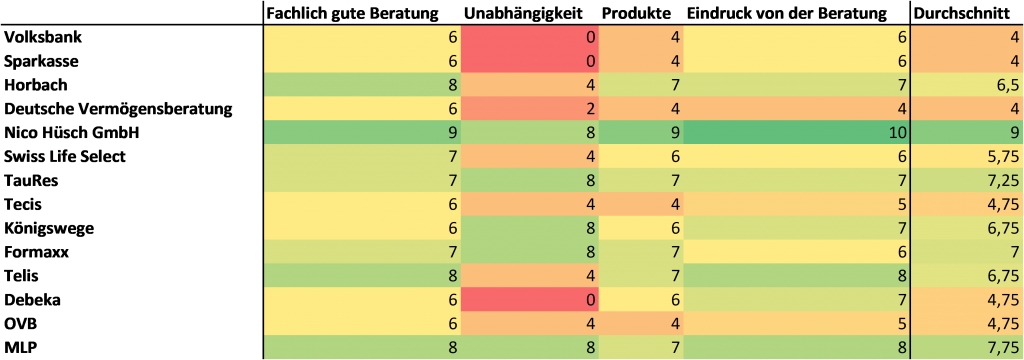

Ich habe mich von MLP beraten lassen! In meiner anonymen Test-Beratung habe ich eine sehr sympathische Beraterin erhalten, mit der ich den ganzen Beratungsprozess durchlaufen habe.

Insgesamt eine sehr angenehme und nette Beratung. Aber war ich auch von den Produkten überzeugt?

Ist MLP Abzocke? Ich mache den MLP-Test!

- Was steckt hinter MLP?

- Taugt MLP was?

- Kann man MLP trauen?

- Ist MLP unabhängig?

- Sind die Produkte von MLP empfehlenswert?

- … und vieles mehr.

Fragen und über Fragen.

Wieso darf ich mir eine Meinung zu MLP erlauben? Ich habe nicht nur ausführlich im Netz recherchiert, sondern mich mehrfach mit Experten aus der Branche zusammengesetzt. Dort haben wir uns Produkte und Verträge von MLP angeschaut, analysiert und bewertet.

Außerdem habe ich mich ja tatsächlich beraten lassen! Ich habe also echte Verträge, die nach eigener Aussage von MLP perfekt auf mich zugeschnitten sind. Meine reale Kundenerfahrung soll hier daher Licht ins Dunkel bringen.

Zusätzlich möchte ich hiermit betonen, dass es sich lediglich um meine Test-Erfahrungen handelt und ich niemanden angreifen oder an den Pranger stellen möchte!

Die deutlich bessere Alternative zu MLP? Findest Du in meinem Ranking der Finanzberatungen

Inhalt

Wie funktioniert MLP?

MLP bietet Dienstleistungen im Bereich Geldanlage, Altersvorsorge, Vermögensaufbau und Banking an. So werden zum Beispiel Privatpersonen wie Du und ich in diesen Bereichen beraten und können ihr Geld über MLP anlegen.

Das Unternehmen hat sich auf die Beratung von Akademikern spezialisiert. Das Besondere dabei: Ein MLP-Berater berät im Schnitt nur 250 Kunden, um eine enge Kundenbeziehung zu gewährleisten.

Außerdem ist MLP in Deutschland der einzige unabhängige Finanzdienstleister, der eine eigene Banklizenz besitzt.

Soweit so gut.

Und wie verdient MLP Geld?

Für Produkte, die an Kunden wie Dich und mich vermittelt werden (z.B. Rentenversicherung oder Berufsunfähigkeitsversicherung) erhält MLP bzw. die einzelnen Berater eine Provision.

Auch durch die Verwaltung des Vermögens (Stichwort: Depotgebühr) verdient MLP Geld.

Das grundsätzliche Geschäftsmodell funktioniert also ähnlich wie bei bekannten Strukturvertrieben wie der Deutschen Vermögensberatung DVAG, TauRes, Horbach und ähnlichen Finanzvertrieben.

Wie arbeitet MLP?

MLP hat ganz klar die Themen „Karriere und Finanzen“ im Fokus. Das Selbstverständnis von MLP – das mir auch so von meiner MLP-Beraterin vermittelt wurde – lautet: MLP betreut die „Manager von morgen“. Diesen würden sie den Rücken freihalten wollen, damit sich diese auf ihre Karriere konzentrieren könnten.

Die folgenden Bereiche werden von MLP abgedeckt:

- Altersvorsorge

- Vermögensmanagement

- Finanzierung

- Versicherung

- Immobilien

- Konto & Karte

Wichtig zu wissen: MLP macht keine Steuerberatung. Trotzdem kann MLP natürlich Hinweise geben – vor allem im Bereich Geldanlage.

Ein Grundsatz von MLP, der mir im Beratungsgespräch vermittelt worden ist:

„Versichere nur das, was Du Dir nicht leisten kannst, wenn es passiert.“

Meiner Meinung nach ein ganz sinnvoller Ansatz. So handhabe ich es auch.

FERI

Zur MLP-Group gehört insbesondere auch das interne Family Office FERI, das neben vermögenden Privatkunden auch Banken, Staaten, Pensionskassen und DAX-Konzerne professionell berät.

Warum ist das interessant für den „Normal-Kunden“: MLP-Berater können auf das Know-How von FERI zugreifen und auch dem Normal-Kunden Zugang zu exklusiven Investmentmöglichkeiten ermöglichen.

Der Job meiner Beraterin

Sie versteht sich selbst so:

„Für alle Fragen rund ums Geld bin ich für meine Kunden da – wie ein Coach. Und gebe wichtige Hinweise auf eine neue Perspektive zu Karriere und Finanzen.“

Die Unternehmensphilosophie ist ihren Erfahrungen nach ganz klar auf Akademiker ausgerichtet.

Sie hat mittlerweile ca. 200 – 250 Kunden und viele davon im Studium kennengelernt.

Es gehe aber nicht nur um beispielsweise Geldanlage – auch Themen wie „Wie verhandelt man sein Gehalt?“ seien Teil der MLP-Philosophie.

Vielleicht hast Du ja sogar mal an einem solchen „Event“ teilgenommen.

Wie ich mein Geld anlege? Klicke hier und ich zeige es Dir!

Ist MLP ein Strukturvertrieb?

Jetzt wird es knifflig. Denn:

- Meine Beraterin sagt: Nein.

- Ich sage: So halb.

„MLP ist kein Strukturvertrieb. Strukturvertriebe sind wie Multi-Level-Marketing. Dabei geht es nicht mehr ums Produkt, sondern nur darum, dass so viele Mitarbeiter/Partner wie möglich gefunden werden. Klassiker dafür sind die Deutsche Vermögensberatung und die tecis.“

Gedächtnisprotokoll der Aussage meiner MLP-Beraterin

Holen wir uns Wikipedia zu Hilfe:

Netzwerk-Marketing (auch Network-Marketing, Multi-Level-Marketing (MLM), Empfehlungsmarketing oder Strukturvertrieb) ist eine Spezialform des Direktvertriebs. Im Unterschied zum klassischen Direktvertrieb werden Kunden angehalten, als selbständige Vertriebspartner weitere Kunden anzuwerben.

Wichtig zu wissen: MLP-Berater erhalten eine Vergütung, wenn sie neue „Mitarbeiter“ akquirieren. Daher scheint das Ganze einem Strukturvertrieb zu ähneln.

Wikipedia schreibt allerdings auch:

MLP ist kein Strukturvertrieb, denn die Mitarbeiter werden nicht dazu aufgefordert, weitere Mitarbeiter zu werben, an deren Vertragsabschlüssen sie dann mitverdienen.

MLP ist also „offiziell“ kein Strukturvertrieb.

Trotzdem gibt es eine starke Motivation – über die reine Beratungsleistung hinaus – als Akquisiteur neuer „Mitarbeiter“ tätig zu sein. Zumindest ist das System so aufgebaut, dass man genau dadurch profitiert.

„Mitarbeiter“ ist in Anführungszeichen, weil es sich hierbei um selbständige Vertriebspartner von MLP handelt und nicht um Angestellte. So ist auch meine Beraterin eine selbständige Vertriebspartnerin von MLP und arbeitet auf eigene Rechnung.

Ist MLP unabhängig?

Um das herauszufinden, lohnt sich ein Blick ins Vermittlerregister. Dort findet man zu MLP:

Versicherungsmakler mit Erlaubnis nach § 34d Abs. 1 GewO

Auszug aus dem Vermittlerregister zu MLP

Tipp: Wenn Du prüfen möchtest, wie „unabhängig“ Dein bisheriger Finanzberater wirklich ist, dann kannst Du auf der Website: Vermittlerregister.info das ganz einfach prüfen. Entweder als gebundener Versicherungsvertreter (vermittelt nur Produkte von einer Partner-Gesellschaft), Versicherungsvertreter (vermittelt nur Produkte der Partner-Gesellschaften) oder Versicherungsmakler (hat quasi den gesamten Markt zur Auswahl). Natürlich hat eine größere Auswahl immer den Vorteil, dass bessere Produkte empfohlen werden können.

Hierbei ist wichtig zu wissen: MLP hat keine eigenen Produkte. Es werden lediglich Produkte von anderen Gesellschaften vermittelt. Das einzige „Produkt“ von MLP ist das MLP-Konto – so die Aussage meiner Beraterin.

Kann meine Beraterin mir „alles“ verkaufen?

Ja und nein.

Bei MLP gibt es eine Vorselektion, aus der die Berater auswählen können. Das Produktmanagement von MLP füttert ein System mit Daten und die Software „spuckt“ dann die Produkte aus, die der Meinung von MLP nach am sinnvollsten für den jeweiligen Kunden wie Dich und mich sind.

Laut eigener Aussage macht MLP hier allerdings keine Vorgaben, außer dass die Produkte „geprüft“ sind.

Das Ganze wurde im Beratungsgespräch mit der „TÜV-Prüfung“ verglichen. Die Produkte seien dann bereits auf Herz und Nieren geprüft, sodass nur gute Produkte an Kunden vertrieben werden können.

Vorbereitung zum Termin

Ich habe mich als 27-Jährigen Gutverdiener ausgegeben mit 70.000 € Brutto-Gehalt + Boni.

Folgende Finanzstruktur lag daher zugrunde:

- Monatliche Ausgaben (2.500 €)

- Monatliche Einnahmen (3.450 € netto)

- Finanzüberschuss 950 € monatlich

- Vermögen: 35.000 € (nicht angelegt)

- BAV: 100 € Brutto – 15 % AG Zuschuss

Um diese Informationen alle festzuhalten, haben wir „mein Leben“ Schritt für Schritt durchanalysiert und meine MLP-Beraterin hat alles in das MLP-System eingetragen.

Darüber hinaus wurden die aktuellen Lebenshaltungskosten etc. aufs Alter „hochgerechnet“ mit Berücksichtigung der Inflation. Dabei haben wir uns sehr viel Zeit genommen, um Themen wie Lebenshaltungskosten, Ziele, Wünsche, mögliche Karriereschritte und so weiter aufzunehmen und durchzusprechen.

Das war einerseits sehr gut – andererseits aber natürlich auch sterbenslangweilig. 🙂

Aufgepasst!

Vermeide teure Fehler und hole Dir diese kostenlose Pflichtlektüre: Link zum Buch

Produkte

Zunächst wurde vorgestellt: Das 3-Schichten-Modell der Altersvorsorge

- Schicht 1: Basisvorsorge (gesetzliche Rentenversicherung, berufsständische Versorgungswerke, Beamtenversorgung, private Basisrentenversicherung -> Rürup)

- Schicht 2: Staatlich geförderte Vorsorge (betriebliche Altersvorsorge, Riester Rente)

- Schicht 3: Private Vorsorge (Lebens- und Rentenversicherungen)

Jetzt schauen wir uns die tatsächlichen Produkte meiner an, die mir beim Test angeboten worden sind. Das sind:

- MLP-Depot

- Rentenversicherung

- Berufsunfähigkeitsversicherung

MLP-Depot

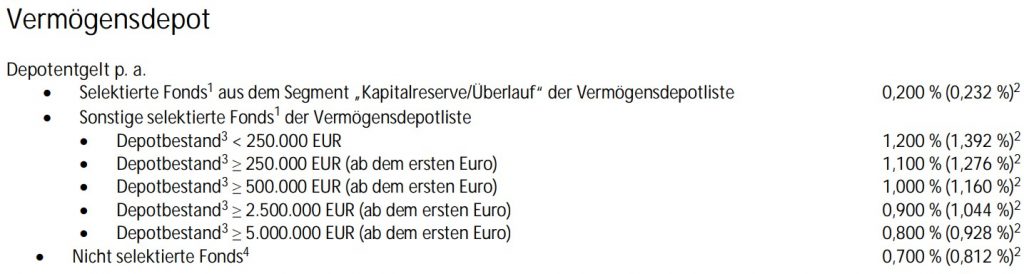

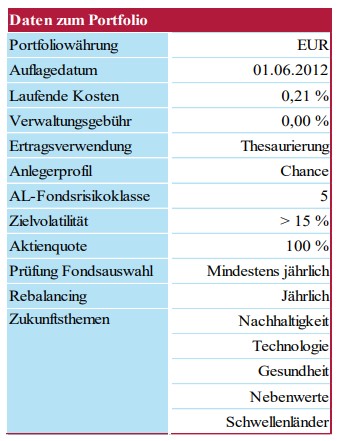

Bevor es mit der Fondsauswahl von MLP losgeht, hier noch kurz meine Erfahrungen mit den Depotgebühren von MLP.

a) Kosten/Gebühren beim MLP-Depot:

Auszug aus dem Vertrag zum MLP-Depot:

Hauptkosten: 1,2 % Verwaltungsgebühr auf das Vermögen (+ Mehrwertsteuer).

Das bedeutet, das MLP-Depot hat etwa 1,4 % laufende Kosten.

Meine Kritik: Die Kosten empfinde ich als sehr hoch. Ein Vorteil ergibt sich aber aus folgender Sonderkondition:

„Abweichend von Ziffer 15.3 und 15.5 der Vertragsbedingungen zum Vermögensdepot wird die MLP

Auszug aus dem Vertrag zum MLP-Vermögensdepot

Banking AG (nachfolgend MLP) Vertriebsfolgeprovisionen, die sie gegebenenfalls von Investmentgesellschaften erhält, nicht endgültig vereinnahmen, sondern dem Kunden, gegebenenfalls nach erfolgtem Abzug von Steuern, gutschreiben.“

Das bedeutet: Die Vertriebsfolgeprovision wird dem Kunden erstattet.

Daher macht folgende Beispiel-Rechnung Sinn, wenn Du aktive Fonds über MLP kaufst.

Beispiel-Rechnung für die Gutschrift der Vertriebsfolgeprovisionen bei Fonds von MLP:

- 1,2 % MLP-Gebühr auf das Vermögen + Mehrwertsteuer.

- Ein Fonds gibt die Vertriebsfolgevergütung zurück („Kickbacks“).

- MLP gibt diese weiter an den Kunden.

- 0,75 % Kickbacks im Schnitt bei Investmentfonds.

- Beispielrechnung: 1,2 % Vermögensverwaltungsgebühr – 0,75 % Kickbacks -> 0,45 % reale Kosten (+ Mehrwertsteuer)

Fazit MLP-Vermögensdepot: Meinen Erfahrungen nach ist das Depot verhältnismäßig teuer. Viele Finanzberatungen liegen hier eher im Bereich von 0,5 %. Vor allem dann, wenn ich ein Portfolio aus ETFs aufbauen möchte, habe ich keine Kostenreduktion durch die fehlenden Vertriebsfolgevergütungen und die vollen 1,2 % schlagen ordentlich zu Buche.

Ich bevorzuge kostenlose Depots und empfehle folgende Anbieter:

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

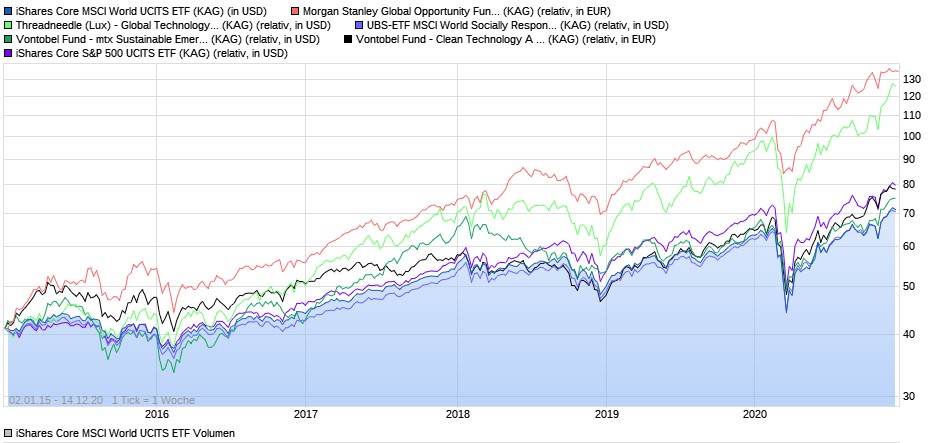

b) Fondsempfehlungen von MLP:

Hier haben wir eine monatliche Sparrate in Höhe von 300 € angesetzt.

Für die mittelfristige und langfristige Geldanlage wurden aktiv gemanagte Aktienfonds von meiner MLP-Beraterin empfohlen. Von ETFs war meine Beraterin nicht besonders angetan. Sie „verspräche sich eine Überrendite durch aktive Investmentfonds“.

„Man sagt 80 % schlagen den Markt nicht, 20 % schlagen den Markt. Sie suchen die Fondsmanager raus, die den Markt schlagen.“

Aussage meiner MLP-Beraterin

Dass man das sagt, ist ja in Ordnung. Allerdings ist es wissenschaftlich betrachtet nicht haltbar, dass wir uns einfach die guten 20 % raussuchen können.

Das große Problem und meine Kritik bei der MLP-Fondsauswahl:

Die Fondsauswahl bei MLP erfolgt (unter anderem) auf Basis der historischen Renditen. Das bedeutet: Hat ein Fonds in der Vergangenheit gut abgeschnitten, erscheint er bei der MLP-Beraterin ganz oben. Und dafür wird dann eine Empfehlung ausgesprochen.

Wie Ihr in vielen einschlägigen Publikationen nachlesen könnt (zum Beispiel hier*), spielt die historische Rendite von aktiven Investmentfonds keine Rolle für die zukünftige Performance. Das wichtigste Kriterium für die langfristige Rendite sind die Kosten – und diese sollten natürlich möglichst gering gehalten werden.

Das bedeutet konkret: Es ist wissenschaftlich manifestiert, dass man keine Chance hat, einen aktiven Fonds herauszusuchen, der zukünftig besser abschneiden wird als andere Fonds. Zumindest, wenn man die Performance der Vergangenheit heranzieht.

Wer allerdings darauf achtet, dass er kostengünstig und breit diversifiziert (z.B. mit ETFs) investiert, hat die größten Chancen auf eine gute Rendite.

Von daher nützt es Dir und mir leider auch nichts, dass ihr „Lieblingsfonds“ in den vergangenen Jahren 7,7 % mehr Rendite als der Vergleichsindex MSCI World gemacht hat. Denn: Wie hätte man das vorher erkennen sollen?

Ähnlich ist es bei Aktien: Im Nachhinein kann man leicht in die besten Aktien der letzten Jahre investieren. Aber das nützt einem natürlich nichts für die zukünftige Performance – teilweise ist sogar das Gegenteil der Fall.

Hier das MLP-Portfolio, das am Ende dabei herauskam.

MLP-Portfolio mit der Fondsauswahl:

| Fondsgesellschaft | Fonds | WKN | Ausgabeaufschlag | Laufende Kosten | |

| Morgan Stanley | Global Opportunity Fund | A1H6XK | 5,75 % | 1,84 % | |

| Threadneedle (Lux) | European Smaller Comp. | A1CU1W | 5,00 % | 1,72 % | |

| UBS | MSCI World Socially Responsible UCITS ETF | A1JA1R | 0,00 % | 0,22 % | |

| Vontobel | mtx Sust. Emerg. Markets Leaders | A1JJMA | 5,00 % | 2,02 % | |

| Vontobel | Clean Technology | A0RCVV | 5,00 % | 2,05 % | |

| iShares | Core S&P 500 UCITS ETF | A0YEDG | 0,00 % | 0,07 % |

Performance der Fonds ab 2012:

Performance der Fonds ab 2015:

Hinweis: Als Vergleichswert habe ich jeweils den iShares Core MSCI World ETF hinzugefügt wie in der Legende erkennbar ist.

Fazit zur Fondsauswahl von MLP: Die ausgewählten Fonds haben in der Vergangenheit sehr gut abgeschnitten – genau aus diesem Grund sind sie schließlich ausgewählt worden. Diese Fonds sind leider mit sehr hohen Kosten behaftet und ausschließlich aufgrund der vergangenen Entwicklung ausgewählt worden. Ich bevorzuge ganz klar die „wissenschaftlich fundierte“ Strategie und investiere kostengünstig in Aktien-ETFs – meinen Erfahrungen nach die richtige Anlagestrategie für mich.

Rentenversicherung

Gehen wir einen Schritt weiter bei meinen Test-Erfahrungen: Welche Rentenversicherung wurde mir angeboten?

Zwei Policen (Die Stuttgarter und Alte Leipziger) vertreibt meine MLP-Beraterin in der Praxis am häufigsten an Kunden. Das sind sozusagen ihre „Standard-Produkte“.

Es handelt sich um folgende fondsgebundenen Rentenversicherungen:

- Die Stuttgarter: FlexRente invest T53

- Alte Leipziger: ALfonds FR10

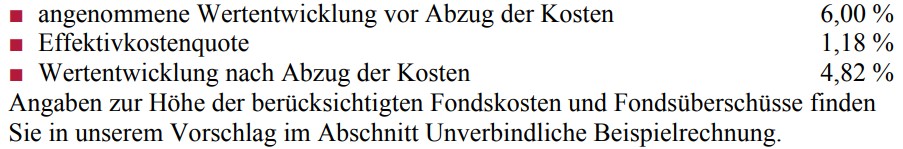

Schauen wir uns die Rentenversicherung der Alten Leipziger etwas genauer an:

Alte Leipziger: ALfonds FR 10

Monatlicher Beitrag: 200 €.

Hier die Effektivkosten dieser fondsgebundenen Rentenversicherung bei einer Laufzeit von 43 Jahren:

Anfallende Kosten:

Für den Abschluss und Vertrieb der Versicherung fallen insgesamt 3.920,40 EUR

an.

Diese Kosten werden über die gesamte Beitragszahlungsdauer verteilt. Davon

fallen in den ersten 5 Jahren ab Vertragsbeginn jährlich 419,28 EUR und nach

Ablauf von 5 Jahren jährlich 48,00 EUR an.

Kleiner Hinweis: Viele andere fondsgebundene Rentenversicherungen bewegen sich irgendwo zwischen 0,6 % und 1,2 % Effektivkosten.

Bei den Effektivkosten schneidet die betrachtete Police vergleichsweise gut ab – auch wenn es noch kosteneffizientere Rentenversicherungen gibt.

Fondsauswahl bei der Rentenversicherung der Alten Leipziger:

Die Sparraten fließen in den Fonds:

- AL Portfolio Zukunft 100

Die geringen laufenden Kosten von 0,21 % sowie die 100 %-Aktienquote sind sehr positiv hervorzuheben. Durch die hohe Aktienquote kann langfristig eine solide Rendite erwirtschaftet werden und die geringen Kosten schmälern diese Rendite nicht wesentlich.

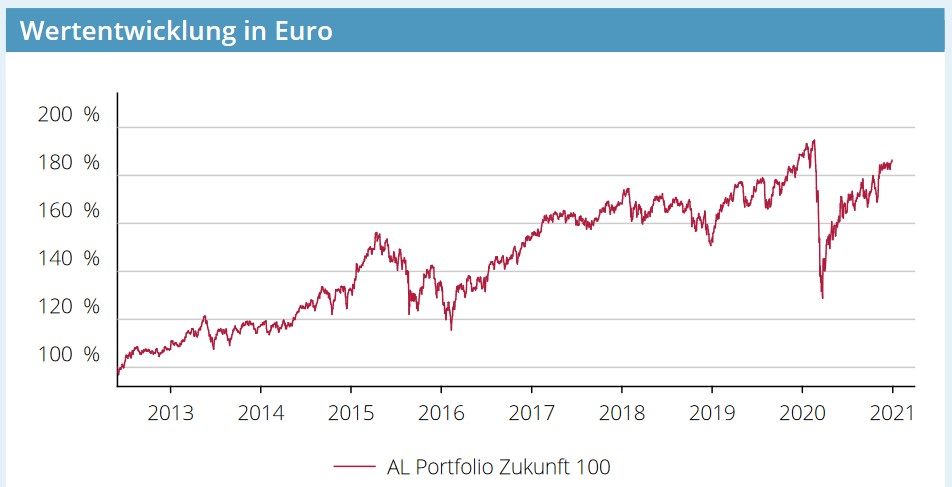

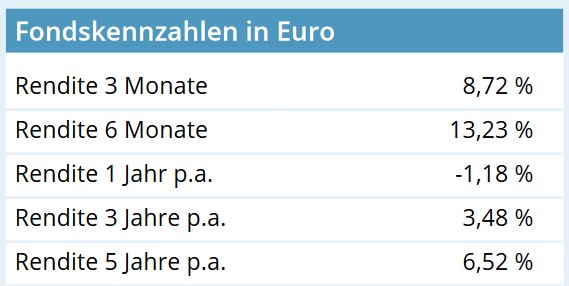

Aber ist die Performance wirklich gut gewesen?

Hier der Chart des AL Portfolio Zukunft 100:

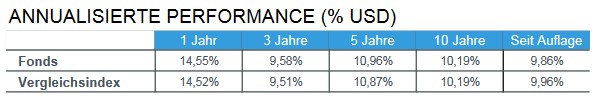

Vergleichen wir nun die Wertentwicklung der letzten Jahre mit der Wertentwicklung eines „Standard-ETF“ auf den MSCI World (genauer: Core MSCI World), sehen wir folgendes:

Der AL Portfolio Zukunft 100 hat alles andere als toll abgeschnitten. Die geringen Kosten sind zwar positiv, aber der globale ETF (mit ebenfalls sehr geringen Kosten) war wesentlich besser:

Die jährliche Rente in 3 Jahren (3,48 % vs. 9,58 %) und in 5 Jahren (6,52 % vs, 10,96 %) fällt jeweils stark zugunsten des iShares ETF aus.

Hier hätte ich mir gewünscht, dass wir einen solchen renditestarken, kostengünstigen ETF wie den obigen ausgewählt hätten und nicht auf die im Vertrag vorgesehene Lösung der Alten Leipziger zurückgegriffen hätten. Das ist für meine Test-Erfahrungen nicht optimal gewesen.

Mein Zwischenfazit zu den Fondspolicen von MLP lautet daher: Es handelt sich um keine schlechten Verträge und die Effektivkosten der Police sind in Ordnung. Ich bevorzuge allerdings a) andere Policen und b) eine andere Fondsauswahl.

Berufsunfähigkeitsversicherung bei MLP

Hier zunächst eine Übersicht über die Versicherungen, die man über MLP abschließen kann:

- Berufsunfähigkeitsversicherung

- Krankenversicherung

- Pflegezusatzversicherung

- Haftpflicht

- Unfallversicherung

- Rechtsschutzversicherung / D&O Versicherung für Manager

- Kfz-Versicherung

- Hausratversicherung

- Berufshaftpflichtversicherung

- StartSurance

Was mir zum Thema Berufsunfähigkeitsversicherung von MLP vermittelt worden ist:

- BU: 80-90 % vom netto absichern ist der Tipp nach den Erfahrungen meiner MLP-Beraterin gewesen.

- „Wer spart meine Rente an bei Berufsunfähigkeit?“ -> da man nicht mehr in die gesetzliche Rente einzahlt und weniger hat um selbst privat vorzusorgen, muss man hier aufpassen.

- Begriff „Vollkasko-BU vs. Teilkasko-BU“ -> bei Vollkasko wird die Rente durch die BU-Versicherung „gesichert“.

- Die Berufsunfähigkeitsversicherung zahlt nur bis zum 67. Lebensjahr (oder kürzer je nach Vertrag). -> Die sogenannte Dynamik ist da für eine „garantierte Rentensteigerung“ mindestens 2 % für den Kaufkrafterhalt.

- Der Begriff „Airbag“ -> z.B. 10 % Dynamik als „Karrieresimulator“. Dies dient dazu, dass man durch die BU-Versicherung Steigerungen erhält, die im normalen Karriereweg ebenfalls erhalten worden wären.

Ist MLP unseriös?

MLP ist mit Sicherheit kein unseriöser Finanzvertrieb und gehört meinen Erfahrungen nach zu den Finanzdienstleistern, die einen recht guten Job machen.

Es gibt meiner Meinung nach Finanzvertriebe, die weitaus fragwürdiger sind und zu deren Produkten ich wesentlich kritischer stehe.

MLP Verträge kündigen

Wenn Du die Verträge bei MLP kündigen möchtest, solltest Du Dich an einen Fachmann wenden. Achte darauf, dass dieser Fachmann wirklich unabhängig ist. Es sollte sich also um einen sogenannten unabhängigen Vermittler /Makler handeln und nicht um einen Versicherungsvertreter oder gebundenen Vermittler!

Teure Verträge laufen zu lassen, ist in den seltensten Fällen eine gute Idee und eine MLP-Kündigung kann daher sinnvoll sein. Trotzdem sollte man das von Fall zu Fall prüfen und kann es nicht verallgemeinern, dass Verträge unbedingt gekündigt werden sollten.

Mache daher unbedingt einen individuellen Test mit Deiner ganz persönlichen Lage!

Wie findest Du einen unabhängigen Finanzberater?

Mein Tipp: Lies diesen Erfahrungsbericht von mir!

Eine Anleitung zur Kündigung der MLP findest Du im Folgenden: MLP kündigen als Kunde.

Fazit: Beratung war top, Produkte waren gut.

Die Beratung hat mir wirklich sehr gut gefallen. Meine Beraterin hat sich viel Zeit gelassen, wir konnten Themen im Detail besprechen und fachlich war meine MLP-Beraterin sehr stark. Außerdem hat sie großes Engagement gezeigt, wenn es darum ging, Detailfragen zu klänren und auch nochmal bei den Versicherungen nachzuhaken.

Trotzdem gibt es auch Kritik! Ich kann MLP aufgrund von Kosten, Fondsauswahl und Versicherungsauswahl nicht empfehlen – da bin ich von der Vorgehensweise nicht überzeugt und empfehle andere Anlaufstellen.

Dein Depotstudent Dominik

Die deutlich bessere Alternative zu MLP? Findest Du in meinem Ranking der Finanzberatungen

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Sehr interessant! Das hat mich an stark an meine Beratungen mit MLP erinnert. Nur, dass ich viel weniger wusste und nachhaken konnte.

Die Berater haben unglaublich gute Manipulationstechniken. Sie reden so gut, dass du (als unwissender Student) wirklich denkst „Ich brauche das! Und zwar gestern!“.

Ich hatte binnen 3 Wochen 3 Termine. Es war kurz vor Jahresende.

Deswegen gab es einen Lostopf: Für jeden, den ich anwerbe, wäre mein Name in einen Lostopf gekommen, bei dem ich etwas gewinnen kann. Soviel zum Thema „kein Strukturvertrieb“. Ich sollte außerdem bei meinen Kommilitonen fragen, wer ein Hausarbeit/Bachelorarbeit Seminar machen möchte. Beim nächsten Termin hat meine Beraterin schon nach Namen gefragt und, wann wir das machen können.

Sie wollte mit mir unbedingt eine Kombi- BU abschließen: BU und Investment, weil es dann steuerbegünstigt wird. (Das bezweifle ich aber, ich denke es bringt ihr einfach mehr Provision, weil es mich mehr kostet). Weil es kurz vor meinem Geburtstag war, wurde sie auch total dramatisch und meinte ich müsse sofort eine BU abschließen, weil es sonst viel teurer würde.

Ich war kurz davor, und auch schon total panisch, weil ich dachte, ich bräuchte das alles sofort.

Ich halte nichts von MLP. Sie suchen sich gezielt Studierende aus, weil sie die am ehesten beeinflussen und manipulieren können. Ich sehe da keinen Unterschied zu meinem Bankberater, der mir Verträge andrehen will.

Super Beitrag. Sehr differenziert und neutral (soweit das natürlich möglich ist).

Ich möchte ebenfalls einige Worte hinzufügen. Vorneweg: das ist eine subjektive Meinung und ich möchte keinen diffamieren, es ist mir nur wichtig, Mitstudenten zur Vorsicht zu mahnen

Ich habe genau die gleiche Erfahrung wie Meilo gemacht und muss leider bestätigen, dass hier viel mit Manipulation von unwissenden Studenten gearbeitet wird. Aus diesem Grund kann ich nicht verstehen, warum Unis Werbungen zulassen, aber scheinbar steckt da viel mehr dahinter.

Ich fühlte mich in den Beratungen nicht wirklich wohl, da ich mich sehr überfahren oder überrumpelt gefühlt habe und den Eindruck hatte, dass Vorsicht meinerseits einfach abgewiegelt wurde.

Außerdem gefiel mir auf keinen Fall, dass ich von den Beratern von Anfang an geduzt wurde, ohne dass ich das Du angeboten hatte. Da können die Berater noch so jung sein, eine gewisse Distanz zeugt von Professionalität und ich hatte den Eindruck dass mittels diesen Vorgehens eine „kumpelhafte“ Atmosphäre entstehen sollte, die nicht förderlich ist, wichtige Themen differenziert zu betrachten. Kann ich keinesfalls befürworten.

Glücklicherweise konnte ich schnell den Kontakt abbrechen, da mir, wie Dominik im Beitrag und dem Poster über mir, das Konzept nicht gefiel und ich insbesondere die BU+RV als große Schwachstelle sah. Sehr geholfen hat mir da auch der Kontakt zu Menschen, die sich in in Finanzen und Versicherungen auskennen.

Deshalb wirklich ein Tipp für alle Studenten: lasst euch nicht überreden! Es ist ziemlich schwierig, aus der Sache rauszukommen, wenn es einem nicht gefällt. Am Besten gleich nein sagen, wenn man sich unsicher ist.

Allerdings kann man auch Glück haben und für einige sind die Produkte mit Sicherheit auch sinnvoll 🙂

Vielen Dank für den schönen Beitrag!

Sehr schöner Artikel und Test der MLP-Beratung!

Ich finde es fehlt jedoch ein sehr wichtiger Punkt zum Thema Unabhängigkeit. MLP-Berater beraten scheinbar kostenlos, da sie ausschließlich mit den Vertriebskosten der Produkte Geld verdienen. Entsprechend kann der MLP-Berater natürlich alle Produkte am Markt anbieten hat aber gegenüber dem Kunden den Fehlanreiz nur die Produkte zu vertreiben an denen die Provision besonders hoch ist. Daher sind die Angeboten Verträge häufig im Marktvergleich eher teuer.

Finger weg von MLP mit langjährigen Verträgen und horrenden Provisionen !!

Versicherungen:

Ihr benötigt eine normale gesetzliche Krankenversicherung (auf gar keinen Fall privat versichern), eine Haftpflichtversicherung für das Auto und eine private Haftpflichtversicherung. Die kostet etwa 60 Euro im Jahr. Das ist alles.

Macht grundsätzlich keine Geschäfte mit MLP.

Vermögensaufbau:

Der ist natürlich von eurer jeweiligen Lebenssituation abhängig.

Spart einen Teil von eurem Einkommen für unerwartete Ausgaben und vergesst aber auch nicht den Spaß am Leben.

Ideal ist eine eigengenutzte Immobilie. Nicht zu klein, nicht zu groß.

Hier könnt ihr die Wände rosa streichen, ohne jemanden fragen zu müssen.

Die monatliche „Miete“, die ihr so oder so bezahlen müsst, ist gleichzeitig eure Altersvorsorge.

Dadurch wohnt ihr im Alter mietfrei.

Wenn ihr die 4 Grundrechenarten beherrscht, braucht ihr weder Knebelverträge oder betteln, wenn ihr spontan euer eigenes Geld benötigt.

So viel Unfug habe ich selten auf so engem Raum geschrieben gesehen 😀

„sparen“ unterliegt aktuell 10% Inflation.

Eine Immobilie ist alles andere als ideal. Steuer, Instandsthaltungskosten, mangelnde Flexibilität, Versicherungen, Gebühren etc. darf man alles nicht vernachlässigen. Für manche macht das Sinn, für andere überhaupt nicht. Eine selbstgenutzte Immobilie ist keine Altersvorsorge!

Edit:

Staatliche Zulagen zum Vermögensaufbau:

Die gibt es tatsächlich, werden aber von den Provisionen meist vollständig aufgefressen oder reichen manchmal nicht mal aus.

Sie dienen den Vertretern als Türöffner: „Der Vater Staat schenkt Dir Geld !! Willst Du das Geld denn nicht haben ?“

Bei einer vorzeitigen Vertragsauflösung, müssen sie vollständig zurückbezahlt werden.

Die Vertriebskosten bleiben natürlich.

Wie funktioniert der Vertrieb ?

Bei einem guten Versicherungsprodukt ist von allem etwas dabei: Spiel, Spaß, Spannung.

Die Chance auf zusätzlichen Geldsegen von Börsenprofis, die nicht garantiert werden können, Ansparen (ihr zahlt zuerst die Provision an den Vertreter), Versicherung, Verzinsung (abzüglich einer fetten Inflation)

Stellt euch vor, ihr verkauft Versicherungsprodukte:

Versicherung A:

Die zahlt euch pro gebrachter Unterschrift 500 Euro pro Vertrag.

Arbeitsaufwand 2 Wochen.

Versicherung B:

5000 Euro pro Vertrag.

Versicherung C:

12.000 Euro pro Vertrag.

Fazit:

Ihr verkauft den Kunden natürlich nur den Mercedes unter den Versicherungen.

Mein Rat an Euch:

Verwaltet euer Geld zu 100 % selber.

Kauft euch eine Wohnung/Haus auf Pump. Bezahlt diese bis spätestens Renteneintritt ab.

Habt ein Monatsgehalt für Sonderausgaben an Bargeld.

Legt überschüssiges Geld selber an der Börse an. Eröffnet ein Depot bei eurer Hausbank. Sucht euch 5 verschiedene, seriöse Aktien.

Habt Freude und Spaß am Leben und bleibt mit euren Konsumwünschen auf dem Teppich.

Hallo Dominik!

Leider kann ich aus leidvoller eigener Erfahrung NICHTS positives über MLP sagen. Mir wurde als 28 jährigem Berufseinsteiger insgesamt 5!!! Lebensversicherungen als Altersvorsorge angedreht, zwei kapitalbildende- eine davon später Protektor- und 3 fondsgebundene. Die Performance ist unterirdisch: trotz höchstem Aktienanteil komme ich auf knapp über 3% pro Jahr- kein Wunder, da die „Wunderdachfonds“ von MLP einen Kostenanteil von 2% haben und in den letzen 20 Jahren den MSCI World nicht ansatzweise erreicht haben. Die gemanagten Fonds gehören zu den 80% Verlierern!

Zur BU: wenn Du Akademiker bist und deinen Job halbwegs ordentlich machst, ist eine BU bis über 60 Jahre vollkommener Schwachsinn. Wenn Du dich halbwegs um deine Finanzen gekümmert hast, sollte ein Totalausfall des Einkommens mit 60 Jahren kein Problem sein. Ich stehe mit 53 Jahren kurz davor, meine BU (nach MLP Empfehlung bis 65a abgeschlossen), kündigen zu können, da mich ein Totalausfall des Einkommens nicht mehr existentiell gefährdet.

Fast alle bisher bei MLP abgeschlossenen Verträge haben im Verlauf Probleme gemacht, selbst solche „Selbstläufer“ wie ein Bausparer bei der Alten Leipziger. Ich musste mich um alles selbst kümmern, zB Rückerstattung zu unrecht einbehaltender Kontoführungsgebühren, eigene Initiative zur Auszahlung des Bausparers zur Sicherung der höheren Verzinsung, sonst drohende Kündigung durch die Bausparkasse und Verlust des Bonus.

Ich kann von MLP und den anderen Drückerkollonen an den Unis nur allerschärfstens waren!

Lest ein Buch von Gerd Kommer und vielleicht noch ein zwei andere Standardwerke, macht euch in einschlägigen Blogs schlau- und einen großen Bogen um Finanzberater, Versicherungsfuzzis und ähnliche Gestalten!

Nach 15 Jahren MLP kann ich nur sagen: Finger weg!

Alte Leipziger performed unfassbar schlecht. Selbst nach vielen, vielen Jahren fressen Unmengen an Geld.

Wenn ihr einmal an einem ersten großen Ereignis im Leben steht (Kind, Haus, Hochzeit) gefällt das eurem Berater garnicht. Der sieht nämlich nur eins: Prioritäten verschieben sich und er kann die Kuh nicht mehr melken. Und aufgepasst: Es ist SEHR unangenehm sich aus den Fängen zu befreien.

Ich hatte mir die Beratung mal angetan, weil ich an 2 oder 3 Seminaren teilgenommen habe. Eines vorweg: Seit Corona sind die Seminare eigentlich alle online und ob ihr da eure Telefonnummer im Onlineformular angebt oder nicht kriegt am Ende keiner mit. Ihr könnt auch einfach (so hab ichs gemacht) eine Satelite-Nummer nehmen und Satelite auf stumm stellen.

Die Seminare fand ich subjektiv ganz okay und für einige sicherlich interessant. Es muss einem natürlich bewusst sein, dass circa 50 % der Zeit das Thema Finanzen und MLP beweihräuchert wird. Der eigentlich thematische Teil war relativ hochwertig und auch durchaus informativ. Wer die Werbung ausblenden kann, kann hier bestimmt was mitnehmen.

Von der Beratung selbst bin ich nicht überzeugt. Lief sehr auf das Thema Anwartschaften, BU, Basisrente und PRV hinaus. Also alles was nicht viel bringt, aber ordentlich Provision abwirft. Bei MLP sind Kombiversicherungen sehr beliebt – kam zumindest bei mir nicht, weil ich von vornherein kommuniziert habe, dass ich das Mist finde. Bei der BU habe ich mir zumindest aus Neugierde ein Angebot machen lassen. Nur Allianz, ein Haufen Ausschlüsse, begrenzte Deckung und Erhöhungsmöglichkeit für viel zu viel Monatsbeitrag. Das habe ich woanders schon besser gesehen.

Das Kontomodell der hauseigenen MLP-Bank finde ich grundsätzlich spannend, aber gibt es inzwischen auch bei der C24 – also warum sich an so einen Konzern binden? Außerdem sind App und Onlinebanking mehr als steinzeitlich. Konditionen waren alles in allem auch nicht die Welt.