- Outbank vs. Finanzguru: Welche App ist besser? - 24. Juli 2024

- Ginmon VL Erfahrungen: Was taugt das Angebot wirklich? - 24. Juli 2024

- Plus500 Copy Trading: Möglichkeiten & Alternativen - 24. Juli 2024

Dass die gesetzliche Rente bei vielen Arbeitnehmern unweigerlich in die Altersarmut führt, wird hierzulande zunehmend wahrgenommen. Es gilt also, privat für den Lebensabend vorzusorgen, und das idealerweise so früh wie möglich. Viele Wege führen dabei zum Ziel und jeder Interessent ist dazu aufgefordert, die individuell passende Lösung zu finden.

Eine Möglichkeit ist die private Rentenversicherung, welche zum Renteneintritt zusätzliche Bezüge in Aussicht stellt. In diesem Beitrag geht es um meine Test-Erfahrungen mit der fondsgebundenen Rentenversicherung des Versicherers Allianz.

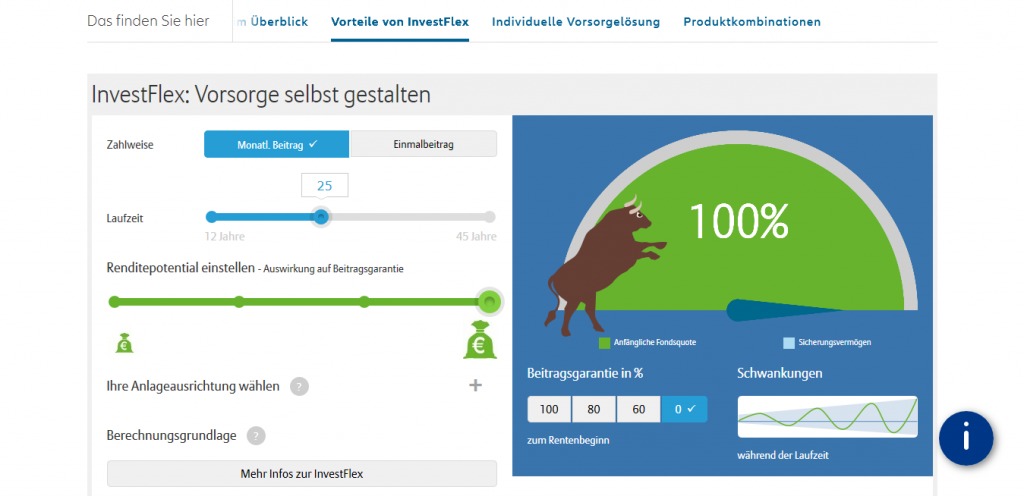

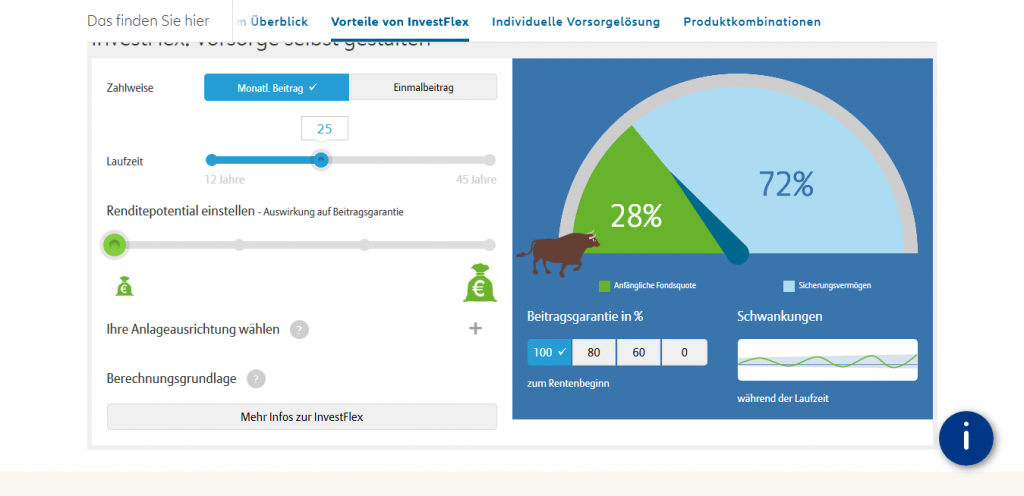

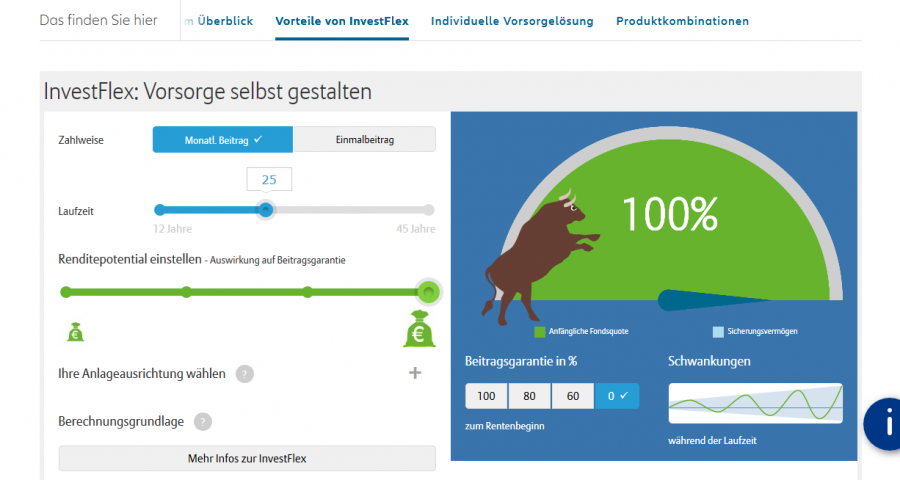

Die Police kann mit und ohne Beitragsgarantie abgeschlossen werden und ist ausschließlich als klassischer Provisionstarif verfügbar.

Im Beitrag enthaltene Kritik ist als meine persönliche Meinung zu verstehen. Eine objektive Bewertung der InvestFlex Rentenversicherung des Anbieters Allianz kann nur von Dir kommen.

Zusammenfassung: Ich spreche für diese Rentenversicherung aufgrund von Kosten und Performance keine Empfehlung aus. Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Inhalt

Wissenswertes zur fondsgebundenen Rentenversicherung

Die fondsgebundene Rentenversicherung besteht aus zwei Komponenten. Der Kern ist ein Fondssparplan, umgeben von einem Versicherungsmantel, der Rentenversicherung. Stark beworben werden die Chancen auf eine attraktive Rente, wenn es an der Börse gut läuft. Eher verschwiegen werden vom Vertrieb die möglichen hohen Verluste während turbulenter Marktphasen.

Die monatlichen Beiträge der Sparer fließen teilweise in Fondsanteile, möglich sind Engagements in Aktien-, Immobilien- und Anleihefonds. Steigende Kurse resultieren in einem höheren Wert der Rentenversicherung, fallende Notierungen können unter Umständen die eingezahlten Beiträge gefährden.

Aktienfonds sind aufgrund der hohen Erträge besonders beliebt, sie benötigen jedoch 20 Jahre und mehr Zeit zur Entwicklung. Wichtig: Bei der fondsgebundenen Rentenversicherung trägst Du allein das Risiko, die Allianz Versicherung garantiert allenfalls die eingezahlten Beiträge.

Die fondsgebundene Rentenversicherung InvestFlex der Allianz

Bei diesem Test widme ich mich zuerst den Kosten. Grundlage der Berechnung ist ein Vertrag ohne Garantie mit 35 Jahren Laufzeit und monatlichen Einzahlungen in Höhe von 150 Euro als Provisionstarif.

- Die Abschlussprovision in Höhe von 1.575 Euro wird innerhalb der ersten 5 Jahre dem Vertrag entnommen.

- Pro Jahr werden fixe Verwaltungskosten von 126 Euro in Rechnung gestellt.

- Die variablen Verwaltungskosten sind ebenfalls jährlich fällig und verdienen besondere Beachtung. Sie setzen sich aus 0,80 % des Fondsguthabens und 0,50 % des Sicherungskapitals zusammen.

- Jede Zuzahlung wird mit Kosten in Höhe von 6 % belastet.

- Bei Riester werden auf Zulagen und Zuzahlungen 7 % fällig.

- Jede Rentenauszahlung ist mit 1,75 % an Kosten behaftet.

- 3,01 % werden für die fondsgebundene Rentenversicherung InvestFlex als Effektivkosten ausgewiesen.

- Mögliche Rendite nach Kosten: 6 % minus 3,01 % = 2,99 % per anno.

Die Bewertung der Kosten

Abschlussprovision

Der oben erwähnte Mustervertrag resultiert in Beitragszahlungen von jährlich 1.800 Euro. Mehr als 2 Monatsbeiträge fließen in den ersten 5 Jahren in die Abschlussprovision und nicht in die Fondsanlage. Der Tarif Allianz InvestFlex ist nur als Provisionstarif zu haben.

Damit nicht genug. Fixe Verwaltungskosten

Zu den 315 Euro Provision kommen 126 Euro fixe Verwaltungskosten, in jedem der ersten 5 Jahre. Unterm Strich kommen etwa 25 % der jährlichen Einzahlungen nicht bei der Fondsanlage an.

Variable Verwaltungskosten

Auf das Fondsguthaben fallen jedes Jahr 0,80 % variable Verwaltungskosten an. Wurde eine Garantie vereinbart, belastet dies das Kapital im Sicherungsvermögen mit 0,50 % per anno.

Kosten auf Auszahlungen

Die Allianz stellt pro Rentenauszahlung Kosten in Höhe von 1,75 % in Rechnung und damit etwa 14 % mehr als die Mitbewerber.

Gebühren bei Zuzahlungen und Zulagen

6 % bei der fondsgebundenen Rentenversicherung InvestFlex und 7 % bei der Riester-Variante. Damit schiebt sich die Allianz auf Platz 1 im Kostenvergleich.

Meiner Meinung nach kann die Bewertung der enormen Kosten nur negativ ausfallen. Besonders störend ist für mich die rekordverdächtige Effektivkostenquote von 3,01 %.

Selbst wenn die Fondsanlage eine optimale Wertentwicklung von 6 % aufzeigt, geht mehr als die Hälfte für Kosten drauf. Besonders fragwürdig wird die Police in Jahren, in welchen die 6 % nicht erreicht werden. Dann stehen 1 oder 2 % Rendite fixe Kosten von gut 3 % gegenüber.

Im günstigsten Fall beträgt die zu erwartende Auszahlung nach 35 Jahren 110,400 Euro. Davon zahlst Du selbst 63.000 Euro ein.

Zur objektiven Bewertung ein Vergleich

150 Euro im Monat 35 Jahre lang in einen ETF-Sparplan mit 6 % Wertentwicklung per anno eingezahlt, bringen dieses Resultat:

- Einzahlung 63.000 Euro.

- Erwirtschaftete Erträge 150.700 Euro.

- Endergebnis 213.700 Euro.

Die fondsgebundene Rentenversicherung InvestFlex der Allianz beim IVFP Test

Hinter der Abkürzung steht das Institut für Vorsorge und Finanzplanung, welches jährlich die fondsgebundene Rentenversicherung mitsamt Anbieter auf den Prüfstand stellt.

Der Tarif InvestFlex des Versicherers Allianz wurde mit und ohne Beitragsgarantie als sehr gut bewertet. Das Unternehmen Allianz belegte in dieser Disziplin den 1. Platz.

Am IVFP Test nahmen 52 Versicherer teil, die Prüfung erstreckte sich über diese Kategorien:

- Das Unternehmen – Bewertung mit 35 % im Test gewichtet.

- Rendite – 30 % Gewichtung.

- Flexibilität – 25 % Gewichtung.

- Kundendienst und Transparenz – mit 10 % gewichtet.

Mir ist unter anderem unverständlich, wie eine schwache Netto-Rendite zu einer sehr guten Bewertung führen kann.

Für wen eignet sich die fondsgebundene Rentenversicherung InvestFlex der Allianz?

Meinen Erfahrungen entsprechend solltest Du den Tarif nur in Betracht ziehen, wenn bereits anderweitig für das Alter vorgesorgt wird. Zudem ist ein solides Wissen im Segment Investmentfonds von Vorteil. Schließlich stellt die Allianz Dir 124 Fonds in Option. Du musst Dich für ein Anlagevehikel entscheiden, welches Deinen Anforderungen langfristig in jeder Hinsicht gerecht wird.

Natürlich kannst Du mehrmals im Jahr die Fondsanlage kostenfrei wechseln. Eine gewisse Risikobereitschaft wird zudem von Dir gefordert. Es hilft nicht viel, bei jeder Börsenturbulenz den Fonds respektive die Anlageklasse zu wechseln. Vielmehr müssen temporäre Verluste diszipliniert ausgesessen werden.

Welche Vorteile hat der Tarif InvestFlex?

Im Kern steckt eine herkömmliche Geldanlage, allerdings sind die Anlagevehikel auf gemanagte Fonds begrenzt und vergleichsweise teuer. Meiner Meinung entsprechend ist der einzige Vorteil im Versicherungsmantel, respektive der Rentenversicherung zu suchen.

Aber aufgepasst: Die Allianz spricht zwar von einer lebenslangen Rente, allerdings in unbekannter Höhe. Diese muss beim Rentenbezug niedriger versteuert werden als eine herkömmliche Geldanlage. Ob sich daraus ein wirklicher Vorteil ergibt, hängt vom individuellen Steuersatz als Rentner ab.

Gibt es Alternativen zur fondsgebundenen Rentenversicherung InvestFlex?

Sinnvoll könnte in diesem Kontext die Rentenversicherung als Riester Rente sein. Zulagen und steuerliche Vorteile wirken sich positiv auf die Effektivkosten aus. Gleichwohl erfordert die fondsgebundene Rentenversicherung InvestFlex in jeder Variante aufgrund ihrer Komplexität Beratung von unabhängiger Seite.

Ohne Beratung abschließen und einige Jahre später mangels Attraktivität kündigen, resultiert in herben Verlusten. Gleichzeitig gibt es im Segment Rentenversicherung keine echten Alternativen. Genau genommen bieten sich nur Riester-Varianten der fondsgebundenen Rentenversicherung und Policen mit Indexbeteiligung an.

Wenn Dir bei der Geldanlage attraktive Rendite, überschaubare Kosten, zeitgemäße Sicherheit und optimale Flexibilität wichtig sind, musst Du völlig andere Wege gehen. Mehr dazu im nächsten Abschnitt.

Altersvorsorge in Eigenregie

Meinen Erfahrungen entsprechend mangelt es fondsgebundenen Rentenversicherungen wie der InvestFlex der Allianz nicht an sinnvollem Konzept. Die dahinterstehende Idee ist gut, nur hat sich in die Tarife der Kostenteufel ebenso eingeschlichen wie in die klassischen Lebens- und Rentenversicherungen. Die Versicherer sanieren damit nicht nur die eigenen Verwaltungsstrukturen, sondern das Management vieler Fondsanbieter.

Würde die Idee der fondsgebundenen Rentenversicherung ausschließlich mit Exchange Traded Funds umgesetzt, wäre das Kostenproblem behoben.

Aufgrund der bei ETFs fehlenden Anschlussprovisionen, Bestandsprovisionen und Verwaltungskosten wäre für die meisten Versicherungsunternehmen an eine Umsetzung nicht mehr zu denken.

Meiner Meinung nach gibt es nur einen Weg: Baue Dir Deine Altersvorsorge selbst zusammen, es ist einfacher als Du denkst.

Was wird dazu benötigt?

Sehr vorteilhaft ist ein heimischer Broker, weil dieser auch die komplette Abrechnung mit dem Finanzamt übernimmt. Der Brokerage Anbieter stellt Dir das Depot dauerhaft kostenfrei zur Verfügung, hat eine ansprechende Auswahl an sparplanfähigen ETFs und erhebt für die Ausführung der Sparraten keine Gebühren.

Die Auswahl eines Aktienindex ist leichter als angenommen und setzt keine besonderen Kenntnisse voraus. Darauf musst Du achten:

Im Index sollten möglichst viele große und mittelgroße Aktiengesellschaften aus allen Industrieländern der Erde enthalten sein. Durch die breite Streuung entstehen bestmögliche Sicherheit und die Chance auf lukrative Erträge. ETFs auf den Aktienindex MSCI World rentieren seit Jahrzehnten mit durchschnittlich 8 % per anno.

Der Index sollte bereits vor einigen Jahren aufgelegt worden sein und bislang mindestens 100.000 Millionen Euro eingesammelt haben. Natürlich muss der favorisierte ETF auf den großen Aktienindex sparplanfähig sein. Sparraten sollten vom Broker dauerhaft kostenfrei ausgeführt werden.

150 Euro jeden Monat über 35 Jahre in einen ETF-Sparplan eingezahlt, dem der MSCI World zugrunde liegt, resultieren bei 8 % Jahresrendite in einem Endkapital von 344.000 Euro.

63.000 Euro zahlst Du über Deine Sparraten ein.

281.000 Euro sind Erträge und Zinsen.

Zum Vergleich:

Bei der fondsgebundenen Rentenversicherung InvestFlex der Allianz zahlst Du ebenfalls 63.000 Euro ein, allerdings ist aufgrund der hohen Effektivkosten die mögliche Auszahlung auf gut 110.000 Euro beschränkt.

Beiträge respektive Sparraten dauerhaft sicherstellen

Die Rechnungen gehen natürlich nur auf, wenn die Zahlung von Beiträgen oder Sparraten sichergestellt ist. Die Allianz Versicherung bietet für den Tarif InvestFlex eine Berufsunfähigkeitsversicherung als Zusatzbaustein an. Meiner Meinung nach ist dieser Baustein wichtiger als jede Beitragsgarantie. Er sollte auch beim ETF-Sparplan genutzt werden.

Mit einem Auszahlungsplan die Rentenzahlungen sichern

Alle renommierten Broker bieten heutzutage den Auszahlungsplan mit verschiedenen Auszahlungsstrategien an. Du kannst unter Auszahlungen mit und ohne Kapitalverzehr wählen.

Entscheidest Du Dich für Auszahlungen mit Kapitalverzehr, ist das Kapital irgendwann vollkommen aufgebraucht. Jede Auszahlung setzt sich aus Erträgen und einem Teil der Investitionssumme zusammen. Vorteilhaft sind deutlich höhere Auszahlungsbeträge. Es besteht jedoch die Gefahr, dass die Auszahlungsdauer unterschätzt wird.

Auszahlungen ohne Kapitalverzehr kommen lediglich aus Erträgen und die Substanz bleibt unangetastet. Vorteilhaft ist hierbei die unbegrenzte Auszahlungsdauer. Nachteilig kann sein, dass Auszahlungen ohne Kapitalverzehr begrenzt ausfallen.

Welcher Auszahlungsplan für Dich geeignet ist, muss in Einzelfall ausgerechnet werden. Eine sinnvolle Bewertung kann nur unter Einbezug der aktuellen Lebenssituation erfolgen.

Seitens der Kosten ist der Auszahlungsplan eines ETF-Sparplans dem der fondsgebundenen Rentenversicherung aus dem Hause Allianz überlegen.

- 500 Euro Auszahlung kosten beim Sparplan etwa 5 Euro Gebühren.

- Bei InvestFlex von Allianz werden für 500 Euro Auszahlung 8,50 Euro in Rechnung gestellt.

Ein wesentlicher Vorteil beim ETF-Sparplan

Du kannst jeden Sparplan, solange laufen lassen, wie es Dir beliebt. In der Praxis bedeutet das: Du wählst den Ausstieg bei hoher Notierung und wartest bei einer temporären Schwäche. Der gesamte ETF-Sparplan läuft in der Auszahlungsphase weiter und generiert Erträge. Die oben im Rechenbeispiel erwähnte Endsumme wächst, je nach Auszahlungsstrategie, mehr oder weniger schnell weiter.

Die fondsgebundene Rentenversicherung InvestFlex der Allianz hat eine fixe Laufzeit. Der Vertrag wird anschließend an einen Drittanbieter weitergegeben, der die Auszahlung der Monatsrenten nach eigenen Regeln übernimmt. Der Auszahlungsplan des ETF-Sparplans hingegen punktet mit zeitgemäßer Flexibilität und niedrigeren Kosten.

Test InvestFlex Rentenversicherung versus ETF-Sparplan

Die nachfolgende Übersicht zeigt transparent wesentliche Unterschiede auf und macht klar, warum die private Altersvorsorge in Eigenregie bevorzugt werden sollte. Die Zahlen des ETF-Sparplans jeweils in Klammern hinter denen der fondsgebundenen Rentenversicherung.

- Abschlussprovision 1.575 Euro (keine).

- Fixe Verwaltungskosten pro Jahr 126 Euro (keine).

- Variable Verwaltungskosten per anno 0,80 % (TER 0,15 %).

- Kosten im Rentenbezug 1,75 % (1,00 %).

- Effektivkosten 3,01 % (0,15 %).

- Von Kosten bereinigte Rendite 2,99 % (7,80 %).

- Zu erwartende Auszahlung maximal 110.000 Euro (344.000 Euro).

- Die Unterschiede sind deutlich, zu sehen, und sprechen für den ETF-Sparplan.

Steuerliche Behandlung

Bei der fondsgebundenen Rentenversicherung wird die Steuerschuld bis zur Rentenzahlung verschoben. Jede Rentenzahlung muss dann mit dem individuellen Abgabensatz versteuert werden. Dieser liegt oft unterhalb von 25 % und deshalb entsteht für Versicherte ein kleiner Vorteil.

Beim ETF-Sparplan werden jährlich pauschale Abgaben auf Erträge fällig, allerdings können diese mit dem gesetzlichen Freibetrag von 801 Euro per anno beglichen werden. Bei der Auszahlung sind auf die Erträge 25 % Abgeltungssteuer minus entrichtete Pauschalen zu zahlen. Vorteilhaft ist in diesem Kontext, dass der Broker bei vorliegendem Freistellungsauftrag die Versteuerung übernimmt.

Abschließend etwas zur Seriosität

Beim oben angesprochenen IVFP Test wurden die Unternehmen seitens Wettbewerbsfähigkeit und wirtschaftlicher Stärke separat bewertet. Jede Unternehmens-Bewertung erhielt eine Gewichtung von 35 %.

Damit der Vergleich zwischen Versicherer und Broker möglichst fair gestaltet ist und zur objektiven Entscheidung führen kann, hier noch meine Bewertung der Brokerage Anbieter.

Ein Broker verwaltet nicht das im ETF-Sparplan gebundene Kapital, sondern agiert lediglich als Dienstleister im Auftrag des Kunden. Er verfügt dazu über alle erforderlichen Genehmigungen und wird von der Finanzdienstleistungsaufsicht überwacht.

Deine ETF-Anteile werden im Depot einer lizenzierten Depotbank verwahrt und sind selbst bei Insolvenz vor Zugriffen Dritter sicher. Meiner Meinung nach stehen Broker und Depotbanken seitens der Sicherheit den Versicherern in nichts nach.

Dein Depotstudent Dominik

Zusammenfassung: Ich spreche für diese Rentenversicherung aufgrund von Kosten und Performance keine Empfehlung aus. Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

Spannend. Ich habe genau heute, nach genau diesem Produkt gegoogelt gehabt. Es ist nämlich als eine Option für die BAV bei uns gelistet. Da helfen dann ein bisschen die AG-Zuzahlungen die Kosten auszugleichen, wobei ich die 3,01 Effektivkosten schon gruselig finde. Damit sind 3% auf das gesamte angesammelte Kapital gemeint und das jedes Jahr, oder?

Den Tarif gibt es auch als BAV deutlich vergünstigt mit nur ca. 1,1% Effektivkosten.

Ob sich das dann mit dem AG Zuschuss von 15% lohnt weiß ich aber noch nicht -.-