- Outbank vs. Finanzguru: Welche App ist besser? - 24. Juli 2024

- Ginmon VL Erfahrungen: Was taugt das Angebot wirklich? - 24. Juli 2024

- Plus500 Copy Trading: Möglichkeiten & Alternativen - 24. Juli 2024

Mehr als 2,5 Billionen Euro liegen auf den Konten deutscher Privathaushalte herum und sind schlecht bis gar nicht verzinst. Für die Besitzer bedeutet diese fahrlässige Geldanlage, dass sie jährliche Einbußen durch nicht nennenswerte Zinsen oder gar Negativverzinsung hinnehmen müssen. Dabei gibt es Produkte von Versicherungen, die maximale Sicherheit mit moderaten Zinsen vereinen.

Der nachfolgende Beitrag ist dem Schatzbrief Perspektive des Versicherers Allianz gewidmet. Ich habe das Produkt einem Test unterzogen und berichte Dir meine Erfahrungen in Form von persönlicher Meinung und begründeter Kritik, falls notwendig. Eine Bewertung überlasse ich Dir, denn nur Du kannst die Eigenheiten dieser Rentenversicherung mit Deinen Bedürfnissen in Einklang bringen. Ungeachtet dessen ist der Schatzbrief Perspektive immer eine Überlegung wert, weil er mehr aus Deinem Geld macht.

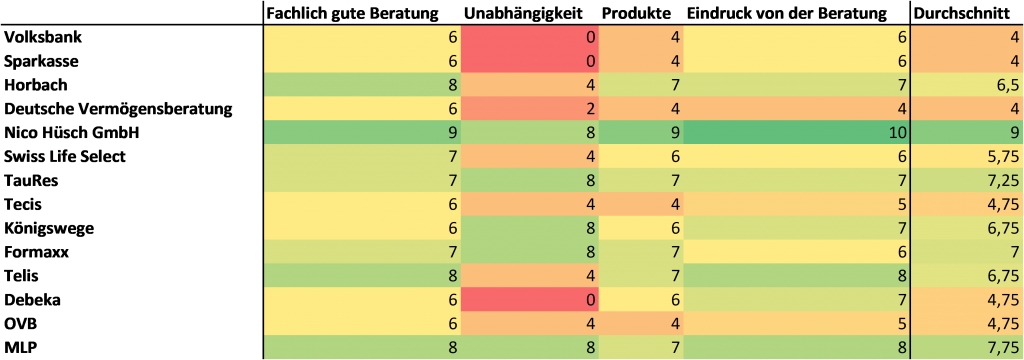

Zusammenfassung: Ich spreche keine Empfehlung für dieses Produkt aus, da die Rendite im Vergleich zu anderen Geldanlagen niedrig auszufallen scheint. Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Die beste Finanzberatung? Findest Du in meinem Ranking der Finanzberatungen

Inhalt

Informationen zur Allianz Versicherung

Aus dem deutschen Traditionsunternehmen ist mittlerweile einer der weltweit führenden Versicherungskonzerne geworden. Die Allianz Gruppe erwirtschaftete 2019 einen Erlös von gut 142 Milliarden Euro und beschäftigte mehr als 142.000 Mitarbeiter.

Gegründet wurde das Unternehmen 1890 in München, die Aufnahme der Geschäftstätigkeit erfolgte jedoch in der Reichshauptstadt Berlin. In den nachfolgenden Jahrzehnten wurde die Leistungsfähigkeit des Versicherers mehrfach auf die Probe gestellt. Hohe Entschädigungen wurden unter anderem 1906 nach dem Erdbeben in San Francisco und 1912 für die untergegangene Titanic bezahlt.

In den 1920-er Jahren wuchs die Allianz konsequent durch mehrere Übernahmen, in den 1930-er Jahren wurden neue Geschäftsfelder erschlossen. 1949 erfolgte der Umzug aus dem geopolitisch unsicheren Berlin in die bayrische Landeshauptstadt München. Die folgenden Jahrzehnte waren konsequenter Festigung der Marktposition gewidmet. Der Slogan „hoffentlich Allianz versichert“ machte den Konzern über die Landesgrenzen hinaus bekannt.

Ab 1970 engagierte sich die Allianz verstärkt im europäischen Ausland, nach dem Fall des Eisernen Vorhangs wurden auch die Länder Osteuropas erschlossen. In der Mitte der 1990-er Jahre begann die Ausdehnung der Geschäfte auf China, Japan und andere asiatische Staaten.

Seit der Jahrtausendwende musste der Konzern mehrere Rückschläge hinnehmen, von denen er sich jedoch vergleichsweise schnell erholt hat. Neben dem Kerngeschäft als Rundumversicherer hat das Unternehmen sich im Bankgeschäft und in der Vermögensverwaltung einen internationalen Namen erarbeitet.

Bemerkenswert ist, dass sich 67 % der Aktien des Konzerns in ausländischer Hand befinden, 81 % davon werden von institutionellen Investoren gehalten. Der US-amerikanische Vermögensverwalter Black Rock hält beispielsweise 6,5 %. Die Situation macht die Allianz in unruhigen Börsenzeiten zu einem Spielball für große Marktteilnehmer. Ansonsten gilt der Versicherer als grundsolides Unternehmen, dem risikolos große Summen langfristig anvertraut werden können.

Wie ich mein Geld anlege? Klicke hier und ich zeige es Dir!

Der Allianz Schatzbrief Perspektive im Test

Fehlende Sicherheit wird als erster Grund genannt, wenn Leute gefragt werden, warum sie ihre Gelder nicht rentabel anlegen, sondern auf Giro- und Festgeldkonten parken. Die Allianz hat eine Alternative am Markt etabliert, welche neue Maßstäbe in der risikoarmen Geldanlage setzt: den Schatzbrief Perspektive.

Dieser Schatzbrief ist eine Rentenversicherung mit Kapitaloption, in welche per Einmalbeitrag investiert werden kann. Er ermöglicht langfristige Investitionen in das Sicherungsvermögen des Lebensversicherers Allianz. Du kannst dabei von attraktiven Erträgen bei erstklassiger Ausfallsicherheit profitieren.

Die Vorteile kurz zusammengefasst:

Mit dem Schatzbrief Perspektive wird der Vermögensaufbau planbar.

Attraktive Gesamtverzinsung kommt in Begleitung von bestmöglicher Flexibilität.

Aufsichtsrechtliche Vorgaben und konsequente Überwachung sorgen für hohe Ausfallsicherheit.

Erreichte Erträge werden gesichert, der Beitragserhalt wird garantiert.

Ende 2019 betrug das Sicherungsvermögen der Allianz Leben etwa 300 Milliarden Euro und war wie folgt aufgeteilt:

- 10 % Aktien.

- 5 % Infrastruktur, erneuerbare Energien und private Equity.

- 7 % Immobilien.

- 18 % Unternehmensanleihen.

- 6 % Staatsanleihen der aufstrebenden Märkte.

- 31 % Staatsanleihen der Industrienationen.

- 13 % gesicherte Darlehen wie beispielsweise Pfandbriefe.

- 10 % Baufinanzierungen.

Meinen Erfahrungen entsprechend resultiert die Investition in ein derartiges Portfolio in vergleichsweise viel Sicherheit bei moderater Rendite.

Wie aus Geschäftsberichten der Allianz Leben zu entnehmen ist, wurde das Sicherungsvermögen im Jahr 2010 noch mit 5 % p. a. verzinst. Staatsanleihen brachten seinerzeit noch 3 bis 3,5 % pro Jahr. Dank der unseligen Geschäftspolitik der EZB sanken die Erträge des Versicherers auf etwa 3,5 % und die Zinsen von erstklassigen Bonds fielen in den negativen Bereich.

Diese Fakten sollen im nächsten Abschnitt berücksichtigt werden.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Schatzbrief Perspektive: Konditionen im Test

In diesem Abschnitt behandle ich die Konditionen, wie sie mir zuletzt vorlagen.

Derzeit sind Investitionen per Einmalbeitrag in Höhe von maximal 2,5 Millionen Euro möglich. Die Mindestinvestitionsgrenze beträgt 3.000 €.

Wer von der Steuerbegünstigung profitieren möchte, muss die Regel beachten, dass für eine Steuerbegünstigung mindestens 12 Jahre Haltedauer und ein Alter von mindestens 62 Jahren gegeben sein muss.

Die Aufschubdauer kann individuell gewählt werden. Aufgrund der „eigenen Überschussanteile“ in den ersten 4 Jahren ist es aber vorteilhaft hier langfristig zu planen: je kürzer die gewählte Aufschubdauer, desto geringer die eigenen Überschuss-Anteile. Aber bei 12 Jahren Laufzeit sind diese am „höchsten“.

Gesamtverzinsung pro Jahr vor Abzug der Kosten:

Jahr 1 bis 4 p. a. 1,40 % inklusive Schlussüberschussanteil und Sockelbetrag für Bewertungsreserven-Beteiligung zu jeweils 0,20 %.

Jahr 5 bis 12 p. a. 3,40 % inklusive Schlussüberschussanteil von 0,60 % und Sockelbetrag für Bewertungsreserven-Beteiligung von 0,20 %.

Hinweis: Aufgrund neuer Deklarationen ist es ab dem Jahr 2021 anders.

Aufschubdauer 12 Jahre:

Jahr 1 bis 4: 1,4% (0,65% Verwaltungskosten)

ab 5 Jahre volle Stärke: akt. 3,2%

Kosten bei Abschluss der Rentenversicherung: maximal 5,5 % des Einmalbeitrags.

Laufende Kosten pro Jahr: 0,65 % des vorhandenen Kapitals.

Durchschnittliche Wertentwicklung p. a. nach Abzug der Kosten bei 12 Jahren Laufzeit: 1,8 %.

Weitere Details

Die Zuzahlungen sind begrenzt auf die Höhe des Erstbetrages. Hierbei gibt es eine Untergrenze von 500 Euro.

Bei unerwartetem Geldbedarf kannst Du gegen eine Gebühr von 15 Euro Kapital aus dem Vertragsguthaben entnehmen. Die Versicherung nimmt einen Leistungs-Abzug vor, wenn Du pro Versicherungsjahr mehr als 20.000 Euro (inklusive Steuern) entnimmst. Unabhängig davon muss nach der Entnahme ein Rückkaufswert von mindestens 500 Euro verbleiben.

Der Schatzbrief Perspektive kann von Dir jederzeit zum Monatsende gekündigt werden. Ausgezahlt wird in dem Fall das aktuelle Vertragsguthaben abzüglich 2 % des Einmalbetrags und 50 Euro für den Verwaltungsaufwand.

Hinweis zu Kündigung: Der Stornoabzug bei Kündigung ist abhängig von der gewählten Aufschubdauer (bei 12 Jahren fällt dieser in den ersten 5 Jahren an).

Während der Laufzeit werden Erträge nicht besteuert, außer es handelt sich um Entnahmen – dabei lässt sich allerdings ein Freistellungsauftrag stellen, um den Steuerfreibetrag auf Kapitelerträge zu nutzen.

Im Rentenbezug (also bei Auszahlung einer monatlichen Rente) müssen Erträge anteilig versteuert werden – dabei ist der sogenannte Ertragsanteil entscheidend.

Wer sich das Kapital auszahlen lässt, profitiert vom sogenannten Halbeinkünfteverfahren. Dabei werden lediglich 50 % der Gewinn versteuert. Voraussetzung dafür ist, dass der Vertrag mindestens 12 Jahre gelaufen ist und Du bei Ablauf 62 Jahre alt oder älter bist.

Nennenswerte Leistungen

Sobald Du den Vertrag zum Schatzbrief Perspektive abgeschlossen hast, garantiert Dir die Allianz zumindest alle zum Rentenbeginn verfügbaren eingezahlten Beiträge. Ebenso garantiert ist eine Mindestrente respektive im Erlebensfall eine lebenslange Rente. Die Höhe der Rente wird allerdings bei Vertragsabschluss nicht garantiert, weil die dazu notwendigen Rechnungsgrundlagen noch unbekannt sind. Sicher ist in jedem Fall die garantierte Mindestrente.

Verstirbt der Versicherte während der Laufzeit (Aufschubdauer), wird der Einmalbeitrag inklusive Leistungen aus der Überschussbeteiligung an die Hinterbliebenen ausbezahlt.

Beim Tod nach Rentenbeginn erhalten die Angehörigen das vorhandene Vertragsguthaben abzüglich der bereits ausbezahlten Garantierenten.

Tipp zwischendurch: Gratis Pflichtlektüre!

"10 goldene Anlagestrategien, die jeder Privatanleger kennen sollte" – dieses Buch empfehle ich jedem Anleger.

>>> Hier geht es zum kostenlosen Buch*

Meine Meinung zum Schatzbrief Perspektive der Allianz

Meinen Erfahrungen entsprechend gibt es hierzulande viele Sparer mit ausgeprägter Börsenaversion. Für diese Gruppe sind knapp 2 % Rendite vergleichsweise viel, weil sie ansonsten weniger als 1 % erzielen. Der Schatzbrief Perspektive scheitert meiner Meinung nach bei Leuten, die wirklich Vermögen für die Altersvorsorge aufbauen möchten. Warum? Weil bei 1,8 % durchschnittlicher Jahresrendite kein wirklicher Vermögensaufbau möglich ist. Es handelt sich lediglich um den Vermögenserhalt ohne größeres Risiko.

Hier könnte ich meinen Test bereits abschließen, denn das verständlich aufgebaute Produkt erfordert keine weiteren Erklärungen. Ich habe Dir jedoch bei schlechter Bewertung meinerseits eine Alternative versprochen – und die kommt sogar vom selben Anbieter.

Wichtig: Der Schatzbrief ist eine private Rentenversicherung gegen Einmalbeitrag. Die Privatrente gegen laufenden Beitrag. Das Vorsorgekonzept ist identisch. Die eigenen Überschussanteile (s.o.) gibt es abhängig von einer Laufzeit auch bei laufendem Beitrag: Und zwar dann, wenn die Beitragsdauer <= 9 Jahre ist.

Durch die meist längere Zahlungsdauer und dem etwaigen Wegfall der eigenen Überschuss-Anteile ist auch die Rendite rechnerisch daher höher.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Allianz Privatrente Perspektive

Ich habe die Privatrente bei meinen Recherchen zum Schatzbrief entdeckt und aufgrund guter Konditionen in den Test mit einbezogen. Sie bietet gleichermaßen wie der Schatzbrief optimale Planungssicherheit, wesentliche Garantien und jedes Jahr Beteiligungen am Überschuss.

Zum Leistungsumfang gehören:

- Bei Vertragsabschluss garantierte Mindestrente.

- Zum Rentenbeginn sind alle Beiträge inklusive Überschussbeteiligungen garantiert.

Erlebst Du die Auszahlungsphase, zahlt Dir der Versicherer eine lebenslange Rente. Alternativ kannst Du die teilweise oder vollständige Auszahlung des Vertragsguthabens sowie eine Kombination aus Rente und Auszahlung wählen.

Deine Hinterbliebenen sind im Todesfall vor und während des Rentenbezugs abgesichert. Die Konditionen sind identisch mit denen des Schatzbriefs Perspektive.

Du musst Dich während der Laufzeit nie um die Kapitalanlage kümmern, weil dies vollständig vom Versicherungsgeber übernommen wird. Ziele sind die nachhaltige Finanzierung aller vertraglich bedingten Leistungen, die Wahrnehmung sich bietender Rendite-Chancen und die Gewährleistung von wünschenswerter Sicherheit bei der Kapitalanlage.

Die Allianz investiert dazu innerhalb des Sicherungsvermögens in risikoarme Assets und erwirtschaftet mit der Überschussbeteiligung garantierte Leistungen ebenso wie nicht garantierte Leistungen.

Die Allianz Privatrente Perspektive eignet sich für Menschen, die im Alter eine Kapitalauszahlung oder lebenslange Rente anstreben und dafür langfristig Kapital aufbauen. Ein Verlustrisiko besteht aufgrund verschiedener Faktoren nicht. Zum einen gibt es im Vertragsverlauf nur geringe Schwankungen bei der Überschussbeteiligung, zum anderen entspricht das vorhandene Kapital zum Rentenbeginn zumindest der Summe aller Anlagen.

Nachfolgende Beispielrechnungen sind auf eine 37 Jahre alte Person abgestimmt, die 30 Jahre lang jeweils 1.000 Euro in die Privatrente Perspektive einzahlt. Unter anderem will ich Dir mit diesem Test-Abschnitt zeigen, warum die Laufzeit (Aufschubzeit)einer Rentenversicherung möglichst lang sein sollte.

Die Privatrente Perspektive ist unter Einhaltung der Laufzeit mit der sehr niedrigen Risikokennziffer 1 behaftet. Vorzeitiger Abbruch und Auflösung resultiert in allen Szenarien in wesentlich höherem Risiko.

Extreme Marktbedingungen (Stressszenario)

Beim Abbruch nach einem Jahr bekommst Du von Deinen Beiträgen noch 742 Euro zurück. Du hast eine negative Rendite von 25,82 % eingefahren.

Nach 15 Jahren bekommst Du unter extremen Marktbedingungen 14.152 Euro zurück und musst mit einer durchschnittlichen Rendite von 0,73 % p. a. leben.

Bei Einhaltung der 30-Jahre-Laufzeit kommst Du unter extremen Marktbedingungen mit einem blauen Auge davon. Du erhältst nach Abzug der Kosten 31.524 Euro und hast jährlich 0,32 % Rendite im positiven Bereich erwirtschaftet.

Schwierige Marktbedingungen (Pessimistisches Szenario)

Vertragsauflösung nach einem Jahr bedeutet: Du bekommst nach Kostenabzug 753 Euro von Deinen Beiträgen zurück und realisierst einen Verlust von 24,73 %.

15 Jahre lang dabeibleiben kommt einer kosten-bereinigten Auszahlung von 15.785 Euro gleich. Pro Jahr hast Du durchschnittlich 0,63 % Rendite erzielt.

30 Jahre unter schwierigen Marktbedingungen durchhalten, resultiert in einer kosten-bereinigten Auszahlung von 39.510 Euro, gleich einer durchschnittlichen Jahresrendite von 1,72 %.

Gemischte Marktbedingungen (Mittleres Szenario).

Der Abbruch nach einem Jahr ist auch bei gemischten Marktbedingungen ein Verlustgeschäft. Auszahlung nach Kosten762 Euro gleich 23,79 % im Minus.

15 Jahre Haltedauer lassen die Auszahlung nach Kosten auf 17.359 Euro anwachsen. Es wird eine Durchschnittsrendite von 1,80 % p. a. erzielt.

47.970 Euro bekommst Du nach Abzug der Kosten beim Einhalten der empfohlenen Haltedauer von 30 Jahren. Pro Jahr wird eine Durchschnittsrendite von 2,88 % erwirtschaftet.

Überwiegend gute Marktbedingungen (Optimistisches Szenario).

Selbst bei optimalen Marktbedingungen resultiert das Beenden des Vertrags nach einem Jahr in Verlusten. Du bekommst nach Kostenabzug 772 Euro zurück und hast ein Minus von 22,75 % realisiert.

Bis zur Halbzeit durchhalten ergibt eine kosten-bereinigte Auszahlung von 19.309 Euro gleich einer durchschnittlichen Jahresrendite von 3,10 %.

Die kosten-bereinigte Auszahlung nach 30 Jahren beträgt 59.927 Euro. Die Summe kommt einer jährlichen Durchschnittsrendite von 4,15 % gleich.

Meine Bewertung

Insgesamt lässt sich beim Vergleich sagen:

Schatzbrief für Kunden, die Vermögen schützen möchten (vor Inflation) oder auch Vermögen ggfs. übertragen möchten (auch eine Option).

Privatrente für Kunden die in Form regelmäßiger Sparbeiträge eine Altersvorsorge aufbauen wollen und 100% Beitragsgarantie wünschen.

Dein Depotstudent Dominik

Empfehlung: Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Allianz Schatzbrief Perspektive 12 Jahre (03.2033)

Beispiel: Anlage 50.000,00

Abschluss + Vertriebskosten 3,30 % ./. 1.650,00

Verwaltungskosten bis 03.2033 (275,00 p.a.) ./. 3.300,00

Garantiertes Guthaben 1.4.2033 45.050,00 !

ohne Inflation !

Solche Produkte gehören verboten. Aber selber schuld.