- Outbank vs. Finanzguru: Welche App ist besser? - 24. Juli 2024

- Ginmon VL Erfahrungen: Was taugt das Angebot wirklich? - 24. Juli 2024

- Plus500 Copy Trading: Möglichkeiten & Alternativen - 24. Juli 2024

Grundbesitz wird mit Attributen solide, wertbeständig sowie überaus sicher belegt und von vielen begehrt. Rapide gestiegene Immobilienpreise durchkreuzten in den letzten Jahren den Wunsch nach eigenen vier Wänden. Mittlerweile entdecken die Sparer hierzulande die offenen Immobilienfonds, weil sie damit ihr Geld breit gestreut, sicher und rentabel anlegen können.

Im nachfolgenden Beitrag stelle ich Dir meine Test-Erfahrungen mit dem Immobilienfonds Grundbesitz Europa des Anbieters DWS vor. Es handelt sich dabei um recherchierte Fakten, Zahlen und Daten, ergänzt durch meine persönliche Meinung und gegebenenfalls berechtigte Kritik. Eine Bewertung des Fonds suchst Du in diesem Artikel vergeblich. Warum? Weil Du ihn bei Interesse selbst bewerten und dabei Deine individuellen Präferenzen berücksichtigen musst. Im Anschluss zeige ich Dir eine alternative Anlagemöglichkeit auf.

Empfehlung: Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Inhalt

Wissenswertes zur DWS

Hinter der Buchstabenkombination steht ein börsennotierter Vermögensverwalter mit Sitz in Frankfurt am Main. Das Unternehmen wurde 1956 gegründet, agiert unter dem Dach der Deutschen Bank und verwaltet aktuell etwa 750 Milliarden Euro.

Außerdem verfügt die DWS Gruppe über weitere Standorte, beispielsweise in Hongkong, London und New York. Unter dem Markennamen DWS wird das Geschäft mit aktiv gemanagten Investmentfonds gebündelt, alternative Investments und Exchange Traded Funds werden mit der Marke Xtrackers angeboten. Hauptaktionär der DWS Gruppe ist die Deutsche Bank.

Auf Anfrage erklärt ein Mitarbeiter des Kundendiensts der DWS Gruppe, dass der offene Fonds Europa in Immobilien im Euroraum investiert. Investments kommen dementsprechend in allen Ländern vor, die sich zur Europäischen Union zählen. Zuweilen wird auch in Staaten des europäischen Wirtschaftsraums in Immobilien investiert.

Aufgelegt wurde der Immobilienfonds bereits im Oktober 1970, sein Fondsvermögen ist seither auf fast 9 Milliarden Euro angewachsen. Erträge schüttet der Fonds mindestens einmal im Jahr an die Anleger aus.

Kosten und Wertentwicklung

- Auf der Kostenseite steht ein einmaliger Ausgabeaufschlag in Höhe von 5,00 %.

- Zudem wird die Verwaltung mit jährlich 1,00 % vergütet.

- Bei überdurchschnittlichem Erfolg wird eine weitere Vergütung fällig.

- Die laufenden Gesamtkosten wurden Ende 2019 mit 1,05 % beziffert.

- Laut Angaben der DWS Gruppe auf der Webseite gibt es für den Fonds keinen Sparplan.

Wie hat sich der Wert des Fonds entwickelt?

Seit der Auflage hat der Immobilienfonds kumuliert um 1.342,46 % zugelegt. Das entspricht einer jährlichen Rendite von 5,59 %.

Der Wertzuwachs in den letzten 10 Jahren betrug jährlich 2,75 % im Durchschnitt.

Innerhalb der letzten 5 Jahre wurden pro Jahr 2,55 % erreicht.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

- dieses Depot als aktuelle Top-Empfehlung (nutze ich selbst)* und

- dieses Depot als Allrounder* und

- dieses Depot als etablierter Klassiker*.

Wie sehen Fachleute den offenen Immobilienfonds Grundbesitz Europa?

Positiv wird bewertet, dass Sparer mit dem Immobilienfonds Grundbesitz Europa in sorgfältig ausgewählte Objekte investieren können. Als vorteilhaft wird von den Experten wahrgenommen, dass es sich beim offenen Immobilienfonds Grundbesitz Europa um den ältesten Fonds in diesem Segment handelt. Es sind Daten aus nahezu 5 Jahrzehnten verfügbar und es kann überprüft werden, wie sich der Fonds in den großen Krisen um die Jahrtausendwende gehalten hat.

Aus den verfügbaren Unterlagen geht des Weiteren hervor, dass das Durchschnittsalter der Immobilien bei weniger als 10 Jahren liegt. Dieser Fakt lässt auf weitere Wertsteigerungen und geringe Unterhaltskosten hoffen.

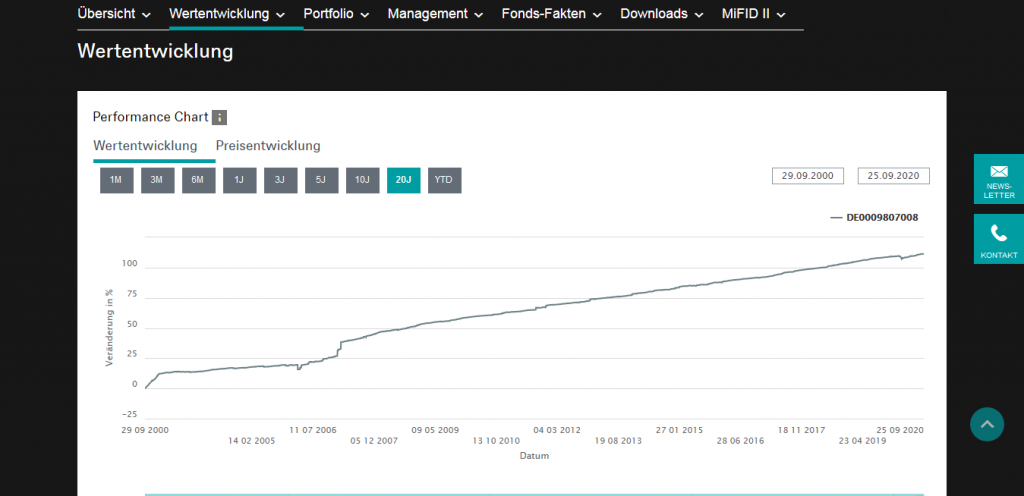

Wer die Historie des Fonds Grundbesitz Europa von DWS einsieht, stellt fest, dass sich die Werte seit Anbeginn positiv entwickelt haben. Bei der Betrachtung des Charts im Zeitraum von 20 Jahren fällt eine kontinuierliche Aufwärtsentwicklung auf, welche keine Einbrüche in den großen Krisen zeigt.

Wissenswertes zum Grundbesitz Europa

Großbritannien, Frankreich und die BRD haben mit jeweils gut 20 % die größten Länderanteile im Grundbesitz Europa. Knapp 40 % verteilen sich auf Finnland, Italien, Polen, Spanien und die Niederlande. Im Grundbesitz Europa von DWS sind 49 Objekte mit einer Gesamtnutzfläche von 850.000 Quadratmeter vereinigt. 600 Mieter sorgen für regelmäßige Zahlungseingänge. Aktuell liegt die Vermietungsquote bei 95 %.

Bei 62 % der Immobilien handelt es sich um Bürogebäude, 25 % der Objekte sind für den Einzelhandel konzipiert. Die restlichen 13 % dienen dem Logistikgewerbe und der Hotelbranche.

Warum ein langer Anlagehorizont empfehlenswert ist

Beim Einstieg in den Fonds werden einmalig 5 % Ausgabeaufschlag fällig, dieser Betrag sollte idealerweise über möglichst viele Jahre verteilt werden können. Wer nach 2 oder 3 Jahren aussteigt, hat diese Summe ein für allemal verloren. Ein schneller Ausstieg ist auch aus einem anderen Grund unmöglich. Der Gesetzgeber schreibt eine Mindesthaltefrist von 2 Jahren vor.

Echte Gewinne entstehen bei einem offenen Immobilienfonds nur über einen längeren Zeitraum, Grundbesitz Europa des Anbieters DWS macht hierbei keine Ausnahme.

Zahlen und Fakten zum DWS Fonds Grundbesitz Europa ISIN: DE0009807008

DWS Grundbesitz hat den Fonds im Oktober 1970 in der BRD aufgelegt und bislang damit knapp 8 Milliarden Euro eingesammelt. Er schüttet jährlich einmal oder mehrmals Erträge aus. Im Dezember 2019 wurde für jeden Anteil 1 Euro ausgeschüttet. Über den Ausgabeaufschlag hinaus sind zu entrichten:

- 1,05 Euro TER pro Jahr.

- 0,03 % Gebühr an die Depotbank State Street GmbH.

Wertentwicklung

- In den letzten 10 Jahren hat der Fonds um 31,09 % zugelegt.

- 13,41 % wurden in den letzten 5 Jahren erwirtschaftet.

- Aufgrund der Krise im März 2020 ist der Fonds aktuell 1 % im Minus.

Dabei ist zu berücksichtigen, dass im Dezember 2019 eine Ausschüttung den Kurs steil nach unten zog und im März die krisenbedingte Talfahrt begann. Seither verläuft der Kurs wieder in nördliche Richtung, aber beide Korrekturen konnten noch nicht ausgeglichen werden.

Wie entwickeln sich offene Immobilienfonds in Krisenzeiten?

Die Fondsbranche wurde von der Krise im März 2020 unvorbereitet getroffen. Aus verschiedenen Gründen verunsicherte Anleger zogen knapp 14 Milliarden Euro aus Publikumsfonds ab.

- Ebenfalls 14 Milliarden Euro verloren innerhalb kurzer Zeit Aktienfonds.

- Mischfonds mussten ein Minus von 2,1 Milliarden Euro hinnehmen.

- Aus Geldmarktfonds zogen Investoren 300 Millionen Euro ab.

- Um knapp 4 Milliarden Euro legten offene Immobilienfonds ein den Krisenwochen zu.

Aktuell sind sich die Experten noch weitgehend uneinig, warum Immobilienfonds so stark in der Gunst des Publikums stehen. Möglich ist, dass Investoren ihre Gelder einfach nur in andere Assetklassen umgeschichtet haben. Ungeachtet dessen unterscheidet sich die aktuelle Situation erheblich von der während der Finanzkrise 2008.

Seinerzeit zogen die Anleger sogar verstärkt Gelder aus Immobilienfonds ab. Schließlich waren unsaubere Immobilien-Kreditvergabe und massenhafte Privatinsolvenzen die Ursachen für die bislang größte Krise des 21. Jahrhunderts. Grundbesitz galt damals als riskante Anlage, weil damit überwiegend spekuliert wurde. 18 offene Immobilienfonds wurden in Folge der Lehman Brothers Pleite geschlossen. Immobilien im Wert von 26 Milliarden Euro wurden abgewickelt.

Mittlerweile haben offene Immobilienfonds den Ruf, in Krisenzeiten eine sichere Wahl zu sein.

Welche Alternative gibt es zum Immobilienfonds Grundbesitz Europa?

Indizes, die börsennotierte Immobiliengesellschaften mit Real Estate Investment Trusts (REIT) vereinen, gewinnen zunehmend an Bedeutung. Sie sind als Exchange Traded Funds (ETF) kostengünstig erwerbbar und bei Bedarf leicht zu veräußern.

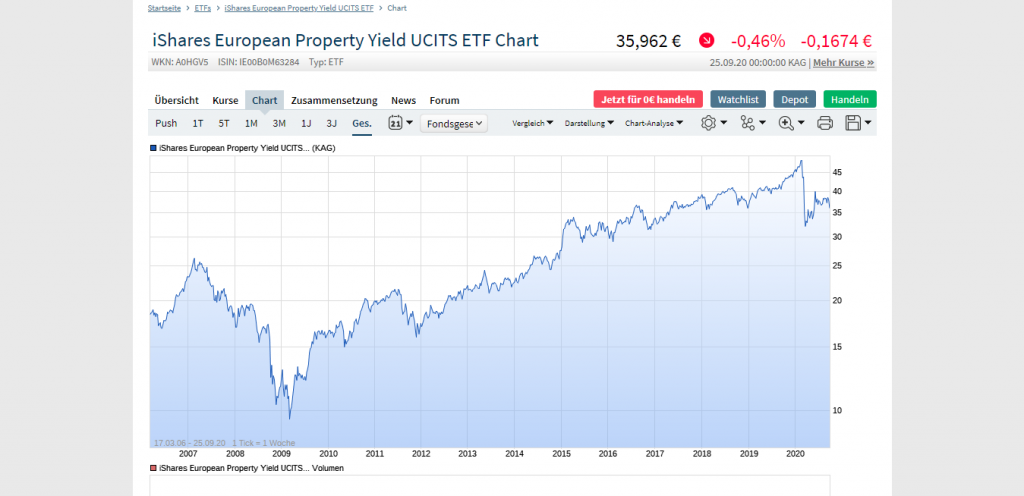

European Property Yield UCITS ETF von iShares ISIN: IE00B0M63284

Der ETF wurde im November 2005 in Irland aufgelegt und hat ein aktuelles Fondsvolumen von 1,5 Milliarden Euro. Er bildet seinen Referenzindex vollständig physisch replizierend nach und ist ausschüttend konzipiert. Die Gesamtkostenquote beträgt 0,40 % pro Jahr, allerdings verrät die Tracking-Differenz von -0,76 %, dass der ETF wesentlich günstiger ist.

Ausschüttungen

- 2018 wurde pro Anteil 1,25 Euro ausgeschüttet.

- 2019 stieg die Ausschüttung pro Anteil auf 1,35 Euro.

- 2020 wird eine Ausschüttung von 1,06 Euro pro Anteil prognostiziert.

Wertentwicklung

- 2015 plus 16,88 %.

- 2016 plus 4,94 %.

- 2017 plus 15,09 %.

- 2018 minus 6,75 %.

- 2019 plus 25,19 %.

Seit Auflage hat der ETF um 140,11 % zugelegt, pro Jahr um 6,06 %.

Bei 7 Brokern kannst Du aktuell einen Sparplan mit dem ETF einrichten. 4 Anbieter führen die Sparraten temporär oder dauerhaft kostenfrei aus.

Kein Test ohne Vergleich

Meinen Erfahrungen entsprechend werden Unterschiede richtig deutlich, wenn sie direkt gegenüber gestellt werden. Damit Du Dir eine Meinung bilden kannst, respektive zu einer Bewertung kommst, nachfolgend die Zahlen zum Immobilienfonds der DWS und die Werte des ETF dahinter in Klammern.

- Ausgabeaufschlag einmalig 5 % (keiner).

- Jährliche Gesamtkosten (TER) 1,05 % (0,40 %).

- Prämie bei Erfolg ja (nein).

- Sparplan einrichtbar nein (ja).

- Wertentwicklung pro Jahr 2,75 % (6,06 %).

- Ausschüttung pro Jahr und Anteil 1 Euro (1,35 Euro).

Welche Variante bietet mehr Sicherheit?

Anteile an Immobilienfonds und ETFs zählen zum Sondervermögen, welches in jedem Fall besonderen Schutz genießt. Zudem besteht weder bei DWS noch bei der Black Rock Tochter iShares die Gefahr einer Insolvenz. Somit ist bei beiden Varianten bestmögliche Sicherheit gegeben.

Für welchen Anlegertyp ist der Grundbesitz Europa von DWS empfehlenswert?

Meiner Meinung entsprechend ist der offene Immobilienfonds für Anleger geeignet, die Vermögen erhalten und langsam ohne große Schwankungen aufbauen wollen. Die Wertsteigerungen sind zwar moderat, aber sie kommen frei von Rückschlägen. Bemerkenswert ist für mich, dass der Fonds die Einbußen vom März bereits im Juni ausgeglichen hat. Er notiert jetzt etwas besser als in den Tagen vor der Talfahrt.

Von den jährlichen Ausschüttungen profitieren nur Anleger, die 5- oder 6-stellig investiert sind. Dazu ein Beispiel:

Ausschüttung pro Anteil 1 Euro. Ein Anteil kostet aktuell 40 Euro. Damit brutto 2.000 Euro im Jahr in die Haushaltskasse fließen können, muss das Portfolio aus 2.000 Anteilen im Wert von 80.000 Euro bestehen.

Unter welchen Voraussetzungen solltest Du den ETF wählen?

Wenn Du mehr Rendite als knapp 3 % pro Jahr anstrebst, ist der ETF die bessere Wahl. Doch Vorsicht! Die Volatilität ist bei dem ETF etwa doppelt so hoch wie bei einem Exchange Traded Funds auf den Weltindex MSCI World.

Sinnvoll ist die Wahl zudem, wenn Du kostengünstig anlegen willst. Der ETF ist mit einer TER von 0,40 % per annum behaftet, der Immobilienfonds kostet mehr als das Doppelte pro Jahr. Ein großer Pluspunkt ist für mich, dass der ETF sparplanfähig ist. Damit besteht die Möglichkeit des vorsichtigen Herantastens an ein vergleichsweise unbekanntes Anlagevehikel.

Letztendlich musst Du bei der Entscheidung für den ETF temporäre Kursschwankungen respektive Verluste aushalten können. Unterm Strich wirst Du für Deine Entscheidung mit mehr als der doppelten Rendite belohnt.

Mein Fazit

Beide Anlageinstrumente haben ihre Vor- und Nachteile. Es kommt auf die Meinung und Bewertung des Einzelnen an, ob der Immobilienfonds gewählt wird oder der ETF ins Portfolio kommt. Wichtig ist vor allem, dass die Risikobereitschaft ausreichend ist. Du musst mit einem volatilen ETF nach der Entscheidung viele Jahre ruhig leben können.

Auf der anderen Seite kann die Wahl des Immobilienfonds von DWS Kopfschmerzen bereiten, wenn beispielsweise die Rendite unzureichend ist. Schaue Dir beide Möglichkeiten genau an, überprüfe Deine Ziele, Wünsche sowie Dein Risikoprofil und entscheide Dich für das passende Anlagevehikel.

Dein Depotstudent Dominik

Empfehlung: Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Schreibe einen Kommentar