- Outbank vs. Finanzguru: Welche App ist besser? - 24. Juli 2024

- Ginmon VL Erfahrungen: Was taugt das Angebot wirklich? - 24. Juli 2024

- Plus500 Copy Trading: Möglichkeiten & Alternativen - 24. Juli 2024

Die Nürnberger Versicherung wurde 1884 gegründet. Sie beschäftigt knapp 4.500 Mitarbeiter und erzielte 2019 einen Umsatz von 4.567 Milliarden Euro. Das Unternehmen wurde von der EZB Zinspolitik in Bedrängnis gebracht und zur Innovation gezwungen. Es entstanden neue Produkte im Segment private Rentenversicherung, die laut dem Versicherer attraktive Rendite mit bestmöglicher Sicherheit vereinen sollen.

Meinen Erfahrungen entsprechend gibt es exzellente Rendite nur für Leute, die dafür ein gewisses Risiko eingehen. Der nachfolgende Beitrag stellt Dir die DAX-Rente der Nürnberger Versicherung bis ins Detail vor und hat auch die erzielbare Rendite im Fokus. Im Anschluss zeige ich Dir eine Alternative, mit der Du meiner Meinung nach besser bedient bist. Die Bewertung des Angebots und die der Alternative bleibt wie immer Dir überlassen.

Zusammenfassung: Ich spreche für diese Rentenversicherung aufgrund von Kosten und Performance keine Empfehlung aus. Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Inhalt

Um was handelt es sich bei der DAX-Rente?

Auf den ersten Blick ist die DAX-Rente der Nürnberger eine klassische Rentenversicherung. Bei genauerem Hinschauen zeigt sich, dass das Produkt perfekt auf die heutigen Kunden-Ansprüche ausgelegt und sehr flexibel ist. Indes ist der Name DAX-Rente etwas irreführend.

Der Versicherer vermehrt die Beiträge der Versicherten durch Investitionen in vergleichsweise sichere Assets im Sicherungsvermögen. Engagements im Deutschen Aktienindex finden ausschließlich mit erwirtschafteten Erträgen respektive Überschüssen statt. Die Nürnberger Versicherung gibt nicht bekannt, wie sie in den DAX investiert. Ich habe bei meinem Test lediglich den Hinweis gefunden, dass keine ETFs dazu genutzt werden.

Mit Investments in festverzinsliche Wertpapiere, Hypotheken, Darlehen, Aktien und Immobilien erzielt die DAX-Rente jährliche Erträge oberhalb von 3 %. Über der Marke von 3 % liegende Gewinne nutzt der Versicherer zum Erbringen von garantierten Leistungen. Verbleibende Überschüsse werden wie nachfolgend dargestellt investiert.

Für die Indexpartizipation stehen diese Indizes in Option:

- Der Deutsche Aktienindex DAX.

- Der DAX RC 20 mit Risikokontrolle.

Beim analog zum DAX konzipierten RC 20 werden Kursschwankungen durch ergänzende Investments in Geldmarktprodukte begrenzt.

Sicherheit hat Vorrang

Die DAX-Rente der Nürnberger kann mit individueller Indexpartizipation gewählt werden. Zudem kannst Du jährlich neu entscheiden, ob die nächsten 12 Monate in den DAX oder in den RC 20 Index investiert werden soll.

Außerdem obliegt Dir, die Partizipationsquote in jedem Jahr neu festzulegen. Es können 25 %, 50 %, 75 % oder 100 % der Überschüsse eingesetzt werden.

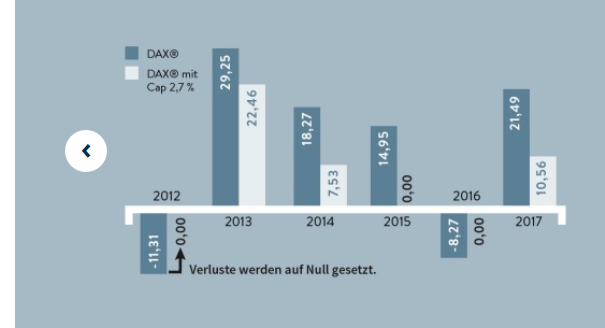

Rentiert der Index in einem Monat positiv, wird das Ergebnis auf den jährlich neu festgelegten CAP-Wert begrenzt. Schließt der DAX ein Handelsjahr im minus ab, partizipieren Versicherte daran mit 0 Euro Rendite. Bei einem positiven Ergebnis steigt der Wert um die gekürzte Rendite.

Im Ergebnis kannst Du mit der DAX-Rente nur gewinnen, zudem sind die erzielten Erträge bis zum Deckel immer garantiert. Besonders vorteilhaft wirkt sich dieser Mechanismus in Krisen aus. In ruhigen Zeiten entgehen Dir jedoch attraktive Gewinne.

Du hast in jedem Jahr erneut die Wahl

Bei der DAX-Rente kannst Du Dich für die sichere Verzinsung entscheiden. Dieser Zinssatz wird einmal im Jahr, unabhängig von der Entwicklung des Deutschen Aktienindex festgelegt. Als dieser Test-Bericht verfasst wurde, lag der Zinssatz bei 3 %.

Gleichzeitig waren die Erträge aus dem DAX auf 3,7 % gedeckelt, ein Engagement wäre demnach nur nicht mit nennenswerter Mehrrendite belohnt worden.

Welche Kosten fallen bei der DAX-Rente der Nürnberger an?

Die nachfolgenden Zahlen beziehen sich auf einen Mustervertrag mit 35 Jahren Laufzeit und 150 Euro monatlicher Einzahlung. Es handelt sich um einen klassischen Tarif, bei welchem eine Provision fällig wird. Nettopolicen gibt es von der Nürnberger Versicherung aktuell nicht. In Rechnung gestellt werden:

- Kosten für Abschluss und Vertrieb in Höhe von 1.575 Euro.

- Verwaltungskosten von 153 Euro per anno.

- Pro Jahr werden aus dem Vertragsguthaben 0,10 % als variable Kosten entnommen.

- Zuzahlungen werden von Kosten in Höhe von 4,25 % reduziert.

- Pro Rentenbezug werden 1,50 % berechnet.

- Die Effektivkosten werden für diesen Vertrag mit 0,84 % beziffert.

Die Kostenaufstellung fällt für einen Provisionstarif vergleichsweise günstig aus. Meinen Test-Erfahrungen entsprechend liegen die Effektivkosten bei Rentenversicherungen mit Indexbeteiligung bei 1,6 % und mehr pro Jahr.

Die Vorteile der DAX-Rente im Überblick

- Freie Auswahl hinsichtlich Index und Indexpartizipation.

- Garantierte Verzinsung und Rendite, daher keine negative Wertentwicklung möglich.

- Im Erlebensfall bekommst Du zumindest die garantierte Leistung ausbezahlt.

- Im Todesfall erhalten zu benennende Angehörige das Vertragsguthaben, zumindest die eingezahlten Beiträge.

- Du kannst den Rentenbeginn nach Belieben hinausschieben oder vorverlegen.

- Entnahme von Kapital jederzeit möglich. Bei schwerer Krankheit oder Pflegebedürftigkeit erfolgt die Auszahlung steuerfrei.

Zum Vergleich

Bevor ich zu einer Meinung über das Produkt respektive Bewertung der DAX-Rente der Nürnberger Versicherungen komme, einige Informationen zum Deutschen Aktienindex sowie Möglichkeiten, kostengünstig in ihn zu investieren.

Der Deutsche Aktienindex DAX wurde als Gemeinschaftsprojekt der Arbeitsgemeinschaft der deutschen Wertpapierbörsen, der Frankfurter Börse und der Börsen-Zeitung entwickelt. Er wurde am 1. Juli 1988 eingeführt. In ihm enthalten sind die 30 größten Aktiengesellschaften der BRD, welche zusammen etwa 80 % der heimischen Börsenwerte repräsentieren. Insider sehen im DAX ein wichtiges Börsenbarometer.

In den DAX investieren kannst Du auf zweierlei Wegen: Du erwirbst entweder die Aktien aller im Index enthaltenen Unternehmen oder entscheidest Dich für einen DAX ETF. Die meisten Anleger sind per ETF in den Deutschen Aktienindex investiert und profitieren von geringen Kosten sowie attraktiver Wertentwicklung. Zudem wird der Index vom Anbieter einmal jährlich neu gewichtet und vieles mehr.

Aktuell gibt es 11 ETFs auf den DAX mit Gesamtkostenquoten zwischen 0,08 und 0,16 %. In Vergleichsportalen am besten bewertet wird der:

DAX UCITS ETF 1C des Anbieters Xtrackers mit ISIN LU0274211480.

Der vollständig physisch replizierende ETF wurde im Januar 2007 in Luxemburg aufgelegt und thesaurierend konzipiert. Er konnte bislang 3,6 Milliarden Euro einsammeln und ist mit einer TER von 0,09 % per anno behaftet. Mit einer Volatilität von gut 30 % pro Jahr ist dieser DAX ETF nicht für ängstliche Anleger geeignet.

Wertentwicklung in den letzten 5 Jahren

2016 plus 6,36 %.

2017 plus 11,94 %.

2018 minus 18,56 %.

2019 plus 24,94 %

2020 bislang minus 2,64 %.

Bei vielen Brokern kannst Du mit einem DAX ETF einen Sparplan einrichten, mehrere Broker führen die Sparraten kostenfrei aus.

ETF-Sparpläne sind flexible und kostengünstige Instrumente für den Vermögensaufbau und die Altersvorsorge. Sparraten können jederzeit an die aktuellen Lebensbedingungen angepasst und bei Bedarf zeitweilig ausgesetzt werden.

Wenn Du die 150 Euro im Monat nicht in die DAX-Rente der Nürnberger Versicherung, sondern in oben beschriebenen ETF-Sparplan einzahlen würdest, käme nach 35 Jahren dieses Ergebnis heraus:

272.000 Euro vor Steuer.

63.000 Euro wurden von Dir eingezahlt.

209.000 Euro an Zinsen und Zinseszinsen hast Du erhalten.

Bei der DAX-Rente der Nürnberger wären gemäß Darstellung des Anbieters maximal 193.000 Euro zusammengekommen. Wie die Nürnberger Versicherung angesichts aller Kosten auf diesen Wert kommt, ist für mich nicht nachvollziehbar. Es handelt sich meiner Meinung nach um eine Prognose aus sehr optimistischer Sicht. Fakt ist aber, dass die 63.000 Euro Kapital vom Versicherer garantiert werden und nicht verloren gehen können.

Fakt ist aber auch, dass der DAX ohne CAP über die Laufzeit hinweg knapp 80.000 Euro an Mehrrendite erwirtschaftet. Welche Risiken beim ETF-Sparplan auf den DAX wirklich eingegangen werden müssen, schauen wir uns in den nächsten Abschnitten an.

Risiko Totalverlust

Ein Verlust der gesamten Investition würde bedeuten, dass die 30 Konzerne im DAX keinen Cent mehr wert wären. Für Experten ist diese Situation unvorstellbar, weil sie gleichzeitig das Ende des bisherigen Wirtschaftssystems bedeuten würde.

Indes zeichnen Gegner der Finanzmärkte dieses Bild gerne, um vor Engagements zu warnen. Auch Versicherer spielen mit den Ängsten ihrer Kunden und garantieren bei eigenen Produkten zumindest die eingezahlten Beiträge.

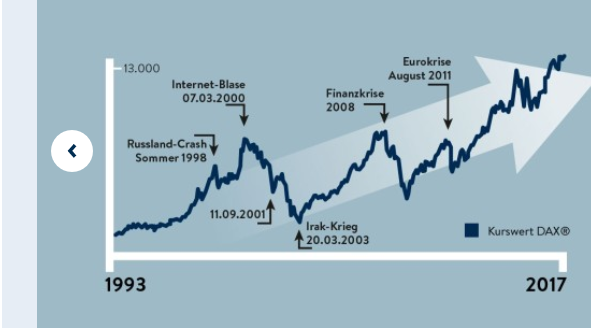

Massive Kursverluste im Rahmen von Krisen

Seit der Jahrtausendwende haben mehrere Turbulenzen die Kurse der großen Aktienindizes in den Keller geschickt. Innerhalb weniger Tage mussten Anleger 30, 40 % und mehr Verlust in Kauf nehmen. Nach jedem Ereignis erholten sich die Notierungen recht schnell und erreichten neue Höhen.

Das Phänomen ist leicht erklärt: Große Marktteilnehmer nutzen die Situation zum rechtzeitigen Verkauf von Aktien respektive ETF-Anteilen und lösen damit erschreckende Kurslawinen aus. Die selben Akteure steigen nach 50, 100 oder mehr Basispunkten wieder ein und verdienen an der Differenz riesige Summen. Sehr schön war die Aktion im März 2020 zu beobachten. Die Kurse von MSCI World und DAX fielen zunächst dramatisch und erholten sich innerhalb weniger Tage.

Anleger, die hysterisch auf die Talfahrt reagierten und im ungünstigen Moment verkauften, realisierten damit herbe Einbußen.

Welche Bewertung könnte sich aus dem Vergleich ergeben?

Bei diesem Test bleibt die finale Bewertung von Produkt und Anbieter Dir überlassen. Meinen Erfahrungen entsprechend gibt es aber mindestens 3 mögliche Szenarien.

Entscheide Dich für die DAX-Rente der Nürnberger Versicherung?

Meiner Meinung nach handelt es sich bei der Rentenversicherung um ein auf Sicherheit und moderate Rendite ausgerichtetes Produkt. Du kannst nur wenig gewinnen, aber nichts verlieren. Und darum geht es den meisten Interessenten. Zuerst kommt die wohltuende Sicherheit, anschließend arrangiert man sich mit der bescheidenen Rendite und vor der Rentenlücke angekommen, folgt ein Erwachen mit Schrecken.

Seitens der Kosten komme ich zu einer moderaten Bewertung, 0,84 % Effektivkosten beim Provisionstarif sind vergleichsweise wenig. Die Rentenlücke kann von der DAX-Rente allerdings mit 150 Euro Beitrag im Monat nicht geschlossen werden.

Kombination aus DAX-Rente und Eigenengagement

Wer Sicherheit mit ausreichender Rendite kombinieren möchte, kann sowohl in die DAX-Rente der Nürnberger als auch in einen ETF-Sparplan auf den DAX einzahlen. Das kostet zwar 35 Jahre lang 300 Euro im Monat, hat aber mehrere Vorteile:

- Wer sein Kapital auf risikoarme und risikoreiche Positionen aufteilt, investiert leichter und schläft ruhiger.

- Durch die Beitragsgarantie der DAX-Rente wird das Risiko um 50 % reduziert, die Chancen des ETF-Sparplans bleiben jedoch erhalten.

Nach 35 Jahren ist eine Gesamtsumme von 465.000 Euro vorhanden. Mehr als genug zum Schließen der Rentenlücke. Mit dem ETF-Sparplan können bei passendem Auszahlungsplan über den Renteneintritt hinaus Erträge erzielt werden.

Alles in den ETF-Sparplan

Anleger mit größerer Risikobereitschaft verzichten auf den Vermögensaufbau über die DAX-Rente der Nürnberger Versicherung und investieren das verfügbare Kapital in einen ETF-Sparplan. Die Wenigsten entscheiden sich hierbei jedoch für den DAX und dies aus folgenden Gründen:

- Nur 30 Unternehmen aus einem Land.

- Unsichere Zukunft nach dem Brexit.

- Häufige Krisen in der EU.

- Etwa 65 % der DAX-Aktien befinden sich in der Hand von ausländischen Aktionären.

Wer langfristig in einen Aktienindex investieren möchte, wünscht sich, meinen Erfahrungen entsprechend, globale Ausrichtung mit vielen Unternehmen aus den unterschiedlichsten Branchen.

Der Weltindex von Morgan Stanley Capital International erfüllt diese Anforderungen in jeder Hinsicht.

Er beinhaltet mehr als 1.650 mittelgroße und große Gesellschaften aus 23 industrialisierten Ländern in 5 Regionen. Der Index deckt etwa 80 % der investierbaren Börsenwerte der industrialisierten Welt ab und seine Wertentwicklung ist über mehrere Jahrzehnte transparent nachvollziehbar.

In den letzten 20 Jahren erzielte der MSCI World eine jährliche Wertsteigerung von knapp 8 %, obgleich mehrere globale Krisen das Ergebnis verschlechterten. In der BRD sind aktuell 18 ETFs auf den Weltindex verfügbar, die Gesamtkostenquoten pro Jahr variieren je nach Anbieter zwischen 0,11 und 0,25 %.

Hätte ein Anleger sich für den MSCI World ETF entschieden, wären aus 150 Euro im Monat nach 35 Jahren

- 346.000 Euro geworden.

- 63.000 Euro Einzahlungen.

- 283.000 Zinsen und Zinseszinsen.

- Bei 300 Euro Einzahlung im Monat verdoppelt sich das Ergebnis.

Der Test bietet Dir 3 mögliche Herangehensweisen an die Altersvorsorge. Meiner Meinung erreichst Du Dein Ziel mit der DAX-Rente nur in den seltensten Fällen. Dafür ist der Vermögensaufbau ausgesprochen risikoarm.

Als sinnvoll erachte ich die Kombination aus DAX-Rente und ETF-Sparplan auf den Deutschen Aktienindex, weil sie attraktive Rendite mit zeitgemäßer Sicherheit verbindet.

Wer sich einigermaßen mit den Finanzmärkten auskennt, schließt seine Rentenlücke mühelos mit einem ETF-Sparplan. Langfristig entwickelt sich jeder Aktienindex in einem Aufwärtskanal in Richtung Norden. Dadurch entsteht nach 12 bis 15 Jahren eine Art Beitragsgarantie. Selbst eine große Krise kann den Kurs nicht mehr in den negativen Bereich drücken.

Bilde Dir anhand meiner Darstellungen eine Meinung zur privaten Altersvorsorge und fange so bald wie möglich mit dem Investieren an.

Dein Depotstudent Dominik

Zusammenfassung: Ich spreche für diese Rentenversicherung aufgrund von Kosten und Performance keine Empfehlung aus. Für a) die meisten Selbstentscheider empfehle ich ETF-Portfolios als hervorragende Möglichkeit zur Geldanlage und für b) Menschen, die eine Finanzberatung wünschen, empfehle ich diesen Erfahrungsbericht zur unabhängigen Finanzberatung von mir.

Tipp: Um in Aktien, ETFs und Fonds zu investieren, benötigst Du ein Wertpapier-Depot. Die besten Anbieter findest Du in der folgenden Übersicht:

Ich empfehle vor allem:

Die besten Depots (mit fetter Prämie) gibt’s hier: DEPOTVERGLEICH

Hier wird Trade Republik mit 0 € angegeben, was so nicht stimmt.

ich habe im Vergleich 400 Trades pro Jahr mit einem Volumen von 70000 Euro Depotwert angegeben. Alles bei 0€ – jedoch kostet 1 Order 1€, die Haltedauer im 1. Jahr, glaube ich, auch 1 Euro. So wie dargestellt stimmt das also nicht.