- Outbank vs. Finanzguru: Welche App ist besser? - 24. Juli 2024

- Ginmon VL Erfahrungen: Was taugt das Angebot wirklich? - 24. Juli 2024

- Plus500 Copy Trading: Möglichkeiten & Alternativen - 24. Juli 2024

Ich möchte ein schnell wachsendes Depot, habe aber nicht genug Geld, um mein Vorhaben in die Tat umzusetzen. Der Vermögensaufbau würde viele Jahrzehnte dauern und ich möchte meine Chancen nutzen, um in relativ kurzer Zeit ein Depot in schöner Höhe aufzubauen. Deshalb bewerte ich hier die Möglichkeit, Aktien (eigentlich: Indexfonds) mittels eines Wertpapierkredits zu finanzieren.

Aktien mit Fremdkapital zu kaufen funktioniert – nicht nur, aber auch – mittels Wertpapierkredit. Ein Wertpapierkredit ist eine Art Lombardkredit, genauer gesagt ein sogenannter Effektenkredit bzw. Effektenlombardkredit. Der Kreditnehmer hat dabei die Möglichkeit, seine Wertpapiere als Sicherheit zu hinterlegen und dadurch attraktive Zinskonditionen zu bekommen.

Aufgepasst!

Klicke Dich hier zum Angebot von Degiro*

Gliederung der Artikelserie ETFs auf Kredit.- Einleitung Artikelserie: ETFs auf Kredit

- Ausgangssituation: Mit wenig Kapital zum dicken Depot

- Aktien kaufen mit Wertpapierkredit – ich bin nicht irre!

- ETFs mit Annuitätendarlehen: harte Zahlen

- Blitzupdate zum ETF-Kauf auf Kredit

- Mein neues Leben auf Pump und erstaunliche Wahrscheinlichkeiten

- Aktienkauf mit Ratenkredit und Wertpapierkredit – Kombination der Götter

- Haus auf Kredit? Nö, aber Aktien – knallharter Vergleich

- Meine Erfahrung – Kredit aufnehmen als Student

- Der Fernseher auf Raten macht mich reich

- Ultimative Selbsttilgungstabelle 1 – ETFs auf Kredit

- Break-even: Aktienrendite vs. Zinssatz beim Investmentkredit

- Ultimative Selbsttilgungstabelle 2 – ETFs auf Kredit

- Break-even: Laufzeit vs. Zinssatz beim Investmentkredit

- Debit Geld und Finanzrahmen DEGIRO – so funktioniert‘s!

- Fazit: Ich kaufe ETFs auf Kredit

Inhalt

Die Mechanik beim Aktienkauf auf Wertpapierkredit

Zunächst ein paar Annahmen:

- Über die Zeit nehme ich einen Wertpapierkredit über 50.000 € auf.

- Ich bin fähig und bereit, monatlich etwa 1.000 € zu investieren.

- Durchschnittlich und langfristig 7 % Rendite auf dem Aktienmarkt

- Hauptkredit: Wertpapierkredit

- Absicherungen: Rahmenkredite und Dispo

Diese Punkte arbeiten wir jetzt Schritt für Schritt durch. Da wird dann auch geklärt, aus welchem Grund überhaupt Sicherheitsnetze erforderlich sind. Die folgenden Zahlen der Sicherheitsnetze (und die Idee derselben) stammen dabei aus einer Artikelserie von Atypisch Still.

Die Basis: Wertpapierkredit Degiro mit 1,25 % variabel

Sicherheitsnetz 1: Rahmenkredit ING-DiBa mit 6 % variabel

Sicherheitsnetz 2: Rahmenkredit VW Bank mit 6,5 % variabel

Sicherheitsnetz 3: Dispositionskredit DKB Bank 6,9 % variabel

Beachten: Die Sicherheitsnetze sollten den Wertpapierkredit vollständig tilgen können! Bei 50.000 € Wertpapierkredit sollten also auch 50.000 € aus den Sicherheitsnetzen drin sein.

Die Grundsatzidee dahinter: Ich hätte die Aktien ja sowieso über die Zeit gekauft. Im Normalfall bespare ich sie monatlich, während ich sie bei einem Wertpapierkredit dagegen bereits besitze und nur noch abzahle. Und dadurch in diesem Zeitraum von der Wertentwicklung profitieren kann – aber auch Kursverluste erleiden kann.

Aktienkauf mittels Wertpapierkredit ist geil, denn:

- Gewinne „ohne“ eigenes Kapital möglich

- Niedriger Zinssatz

- Hohe Summen möglich

- Selbsttilgungseffekt

- Tilgung ohne Beschränkungen

Ein Wertpapierkredit über 50.000 € mit einem Zins von 1,25 % fordert im Jahr 625 € und monatliche 52 €. Man macht mit den Aktien aber im Schnitt 3.500 € Gewinn im Jahr oder 292 € im Monat.

Sagen wir, Du hast Ausschüttungen von 4 %. Das sind 2.000 € im Jahr. Du musst aber nur 625 € an Zinsen zahlen. Die restlichen 1.375 € kannst Du dafür verwenden, den Wertpapierkredit zu tilgen. Super, oder?

Ja, das ist erst mal super. Es gibt aber große Gefahren!

Genau genommen gibt es zwei entscheidende Gefahren:

- Ich muss plötzlich mehr als nur die Zinsen zahlen

- Der Kredit wird unprofitabel, da der Zinssatz höher ist als die erwartete Rendite von 7 %

1 Ich muss plötzlich mehr zahlen. Wieso denn das?

Die Bank gibt Dir nur einen Kredit zu günstigen Konditionen, weil Du Ihr garantierst, dass Du einen Gegenwert bietest, den sie im Notfall an sich nehmen bzw. verkaufen kann. Standardaktien haben eine Beleihungsgrenze von um die 70 %. Mit 1.000 € in Standardaktien könntest Du von diesen 1.000 € also maximal 700 € Wertpapierkredit in Anspruch nehmen. Sollte der Kurs jetzt allerdings etwas fallen, oder auch sehr stark fallen, kann es ungemütlich werden.

Wenn es einen Crash gibt, die Aktien nur noch 300 € wert sind und daher eine Beleihungsgrenze von 210 € haben, heißt von der Bank:

„Ähm, irgendwie reicht ihre Beleihungsgrenze nicht mehr.“, „Schießen Sie bitte wieder Geld nach“ (= „Kaufen Sie Aktien mit eigenem Geld!“) oder „Tilgen Sie Ihren Kredit bis Sie nur noch maximal 210 € in Anspruch nehmen“ und irgendwann „Wir verkaufen Ihre Aktien, da Sie nicht reagiert haben.“

Natürlich wirst Du keinen Wertpapierkredit aufnehmen, der 100 % der Beleihungsgrenze ausmacht. Aber selbst mit 50 % der Beleihungsgrenze mittels Wertpapierkredit zu hebeln kann extrem kritisch werden.

Alles blöd. Und so wenig planbar. Bei 1.000 € Wertpapierkredit auf Aktien geht das ja noch. Aber Margin Calls (= Geld nachschießen) bei 50.000 € Depotwert? Aua!

Rechnen wir mal kurz:

Wir haben ein Depot aus Aktien von 100.000 € mit 50 % Fremdkapital und einer Beleihungsgrenze von 50 %. 50 % Beleihungsgrenze wären beispielsweise typisch für breit diversifizierte Indexfonds. Bedeutet, dass unser Depot für die Bank momentan 50.000 € Wert ist. Das entspricht genau unserer Kredithöhe. Bei einer mittleren Kursschwankung von 10 % bedeutet das, dass unser Depot der Bank 45.000 € wert ist. Wir müssen also bereits bei dieser mickrigen Schwankung der Aktien mindestens 5.000 € Differenz ausgleichen. So mal eben. Die Situation im Crash mit -80 % kann sich dann jeder selbst ausmalen. Dann hat das Depot eine Beleihungsgrenze von 10.000 € und wir dürfen 40.000 € zahlen, um die Kredithöhe zu verringern. Wenn wir aber gar nicht tilgen möchten, müssen wir für 80.000 € Aktien kaufen. Denn die 80.000 € in Aktien sind durch die Beleihungsgrenze 40.000 € wert. Dann haben wir im gesamten Depot eine Beleihungsgrenze von 50.000 € und sind wieder am Limit. Autsch, autsch, autsch!

Geht man das etwas vorsichtiger an und macht nur 30 % Fremdkapital, tut es im Crash trotzdem weh. Dann sind es ebenfalls 10.000 € Beleihungsgrenze und man darf immer noch mindestens mit 20.000 € ankommen. Viel Spaß dabei. 😀

Daher auch die Sicherheitsnetze. Diese sollen genau dieses Szenario abfangen. Dann wird Geld nachgeschossen, indem Dispositions- und Rahmenkredite in die Höhe gefahren werden. Und das mag auch funktionieren. Zumindest rutscht man nicht direkt in die Privatinsolvenz. 😉 Bezahlen muss man den Wertpapierkredit trotzdem irgendwann. Und ob man im Crash die Nerven hat, da noch großartig mit dem Dispositionskredit und den Rahmenkrediten rumzuspielen, bleibt erst mal jedem selbst überlassen.

2 Zinssatz steigt

Im ersten Schritt passiert erst mal nicht viel bei einer Zinserhöhung. Die Zinsen steigen vielleicht auf 3 % oder 4 % und das Investment kann weiterhin laufen gelassen werden. Irgendwann steigen sie möglicherweise noch weiter und es kommt zur Grenze der Profitabilität. Das ist natürlich sehr ärgerlich und zwingt einen, den Kredit abzubezahlen. Man möchte ja kein unprofitables Investment am Laufen halten.

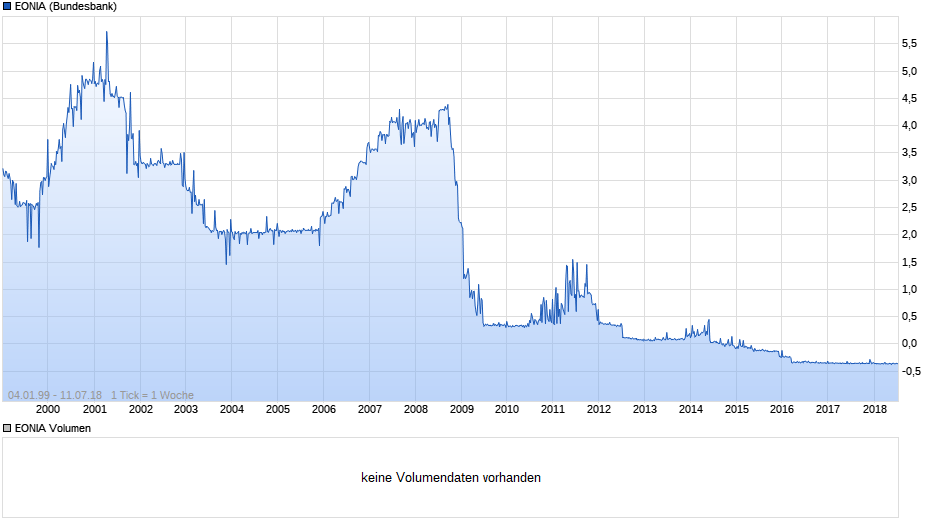

Der Zinssatz setzt sich (beispielsweise bei Degiro) aus dem EONIA + 1,25 % Aufschlag zusammen. Da der EONIA momentan negativ ist, wird 0 % als Basis genommen, sodass wir bei den 1,25 % an Zinsen landen. Im Folgenden ist die historische Entwicklung dargestellt.

Ja, die Zinserhöhung muss auch erst mal stattfinden und wenn jemand davon überzeugt ist, dass die Zinsen weiterhin niedrig bleiben, ist das auch in Ordnung. Ohne Glaskugel gibt es aber auch hier keine Sicherheit und ich bin nicht unbedingt begeistert davon, dass die Möglichkeit besteht, mein Investmentvorhaben „morgen“ abbrechen zu müssen.

Keine Gefahr, aber ein Risiko: Aktienmarkt spielt nicht mit

Es garantiert natürlich niemand, dass der Aktienmarkt im Zeitraum der Inanspruchnahme des Wertpapierkredits auch tatsächlich um 7 % p. a. steigt. Er kann auch ganz lässig mal um 80 % einbrechen. Er kann auch mal einen Seitwärtsgang über ein paar Jahre machen. Der Aktienmarkt kann eigentlich sogar ziemlich viel Unfug treiben. Und das bedeutet für Dich: Verluste, die ohne Wertpapierkredit nicht möglich gewesen wären, werden durch denselben erst möglich.

Positiv ausgedrückt kann er auch weiterhin in ungeahnte Höhen schnellen und Dich reich machen. Damit würde ich aber nicht rechnen. 😀

Aufgepasst!

Klicke Dich hier zum Angebot von Degiro*

Meine Kritik am Investieren auf Wertpapierkredit

1 Die Grundannahme

Jährlicher Zuwachs von 7 %. Es ist korrekt: Der Aktienmarkt stieg in der Vergangenheit langfristig und gemittelt um über 7 %. Langfristig. Gemittelt. Es gibt absolut keine Garantie, dass der Markt dieses Jahr die 7 % erreicht, dass er nächstes Jahr um 7 % zunimmt oder dass er das in fünf Jahren tut.

Da stimmt für mich in der Überlegung irgendwas nicht. Ich kann keinen Kredit über einen unbestimmten Zeitraum aufnehmen und erwarten, dass die Aktien dann genau in diesem Zeitraum jährlich um 7 % steigen – oder zumindest mehr an Wert zunehmen als der Kredit kostet. Das ist ja gerade das problematische am Aktienmarkt. Diese Annahme funktioniert gemittelt über mindestens 10 – 15 Jahre. Sonst nicht. Und auf Basis einer unzutreffenden Prämisse soll dann mittels Wertpapierkredit gehebelt werden?

Hört sich für mich nicht zu 100 % überzeugend an. Die Anlagedauer ist schlicht nicht bekannt. Und was diese Anlagedauer angeht, gilt: Der Zinssatz entscheidet, nicht Du!

2 Der variable Zinssatz nervt

Solange der Zinssatz unter diesen 7 % bleibt, ist erst mal alles in Ordnung. Klar, wenn der Zins 5 % oder 6 % kostet, lohnt sich das Ganze auch nicht mehr so besonders. Wenn er allerdings weiter steigt und das Investment unprofitabel wird, sollte der Kredit zügig getilgt werden! Nur: Nach welcher Dauer wird es denn unprofitabel? Nach einem halben Jahr? Nach einem Jahr? In zwanzig Jahren?

Spekulieren kann man ja bekanntlich viel. So kann man sich auch anmaßen, die Leitzinspolitik vorherzusehen. Aber Antizipation in einem derartigen Maße? Naja, ich weiß ja nicht.

Wenn die Zinsen in zwei Jahren schön geklettert sind und ich meinetwegen 50.000 € als Wertpapierkredit aufgenommen habe, stehe ich blöd da. Denn ich habe nicht einfach nur einen Hebel mit ordentlich Cash. Nein, der Hebel kostet auch noch eine schöne Stange Geld. Möglicherweise mehr als er mir einbringt. Und dann ist Tilgen angesagt!

Richtig schön wird es dann, wenn dieser hohe Zins innerhalb zweier Jahre kommt und der Aktienmarkt in diesem Zeitraum nicht sein Soll erfüllt hat – was er ja ohnehin nur langfristig tut. Ich heble mich ins Jenseits. Dann kann ich das Projekt nach zwei Jahren abbrechen und tilge in den Folgejahren noch meine unprofitable Unternehmung. Pech gehabt!

3 Kredite dienen als Sicherheitsnetze für den Wertpapierkredit

Allein schon der Gedanke grenzt an Perversion. Wenn der Aktienmarkt fällt, muss bei einem Wertpapierkredit gehandelt werden. Zum Beispiel, indem man Geld nachschießt. Tja, ich habe aber kein Geld mehr. Sonst würde ich ja keinen Wertpapierkredit für meinen Aktienkauf in Anspruch nehmen.

Ich bin nicht in der Lage, einen Kredit zu bezahlen? Na, das ist doch kein Problem! Dann nehme ich eben einen Kredit auf!

Ja, das mag funktionieren. Immerhin hat man sich die Rahmenkredite etc. im Voraus zusichern lassen. Aber wie charmant ist dieser Gedanke wirklich: Bei Leitzinserhöhung und Börsencrash extrem teure Kredite aufzunehmen, um einen Wertpapierkredit abbezahlen zu können? Es gibt Charmanteres!

Mir ist die ganze Geschichte mit den Sicherheitsnetzen etwas zu heikel

Kredite mit Krediten absichern. Das funktioniert zwar in der Theorie. Die Praxis ist aber das Entscheidende. Was tun, wenn doch irgendetwas schief geht?

Beispiele: Rahmenkredit irgendwie nicht mehr verfügbar. Bank streikt, weil es (sei es auch ein unbegründetes oder nicht zutreffendes) Problem mit Deiner Bonität gibt. Oder die Bank ist am Ende, kann kein Geld mehr rausgeben. Du hast aber damit geplant und stehst jetzt blöd da.

Oder Deine Konditionen verschlechtern sich: Das Vorhaben wird immer unprofitabler.

Ich gebe zu: Diese Sorge ist vielleicht sogar etwas irrational, da selbstverständlich dafür gesorgt werden sollte, dass die Kredite zur Absicherung bereits genehmigt worden sind. Mögliche Unwägbarkeiten tun dann aber noch viel mehr weh.

Vergleich mit einem Ratenkredit

Ein Wertpapierkredit über 50.000 € mit einem Zins von 1,25 % fordert im Jahr 625 € und monatliche 52 €. Das ist verdammt wenig dafür, dass man ein Depot mit 50 k besitzt.

Ein Ratenkredit über 50.000 €, der normal etwas höher verzinst wird – z.B. mit 2,5 % – und 7 Jahre Laufzeit hat, fordert 7.800 € im Jahr bzw. 650 € im Monat.

Der Unterschied: Nach 7 Jahren habe ich immer noch einen Wertpapierkredit laufen, während ich beim Ratenkredit schon regelmäßig tilgte und nach 7 Jahren frei bin. Der Wertpapierkredit ist einfach da und fordert Zeit für Zeit seine Zinsen ein. Er bleibt in seiner Höhe also grundsätzlich erst mal bestehen. Kommt darauf an, wie mit den Ausschüttungen umgegangen wird – möglich ist ja, dass sie für die Tilgung verwendet werden. Was aber nur begrenzt Sinn macht, wenn man seiner Investmentidee treu bleiben möchte. Denn wenn das Investment noch profitabel ist, möchte ich ja überhaupt nicht tilgen!

Wer selbst nochmal nachrechnen oder ausprobieren möchte, kann das auch jetzt kurz vor meinem Fazit tun. Es ist nur wichtig zu verstehen, dass man immer mit den eigenen Daten anfragen muss, um ein belastbares Angebot zu erhalten.

Fazit

Ich halte nichts davon, das Depot im größeren Stil mittels Wertpapierkredit zu beleihen – es also beispielsweise mit 50 % Fremdkapital laufen zu lassen. Als langfristiger Hebel, der vielleicht 10 % vom Aktienwert ausmacht und über entsprechend lange Zeiträume aufrechterhalten wird, ist das nicht immer eine schlechte Idee. Dann drohen (realistisch betrachtet) keine Margin Calls und ich möchte den Kredit auch überhaupt nicht abbezahlen. Es ist also möglich, dass ich den Kredit einfach über Dekaden laufen lasse, solange der Zinssatz es zulässt. Da das aber schwer vorauszusehen ist, sollte der Wertpapierkredit bei einer Erhöhung des Leitzinssatzes zügig getilgt werden können. Und das kann ich persönlich bei 50.000 € auf keinen Fall.

Im nächsten Artikel zeige ich Dir, wie das Ganze mit einem Ratenkredit funktioniert – und ich kann gleich verraten: Das ist die von mir präferierte Kreditart.

Dein Depotstudent Dominik

Aufgepasst!

Klicke Dich hier zum Angebot von Degiro*

Disclaimer: Geld anlegen kann sich finanziell lohnen, aber es ist nicht ohne Risiko. Sie können (einen Teil) Ihre(r) Einlage verlieren.

Starte endlich in 3 Schritten durch!

1. Schritt: Vermeide die wichtigsten Fehler!

1. Schritt: Vermeide die wichtigsten Fehler! Hole Dir kostenlos mein eBook:

Die 11 häufigsten Fehler bei der Geldanlage

2. Schritt: Informiere Dich!

zum Beispiel auf meiner Website depotstudent.de.

Ein absolutes Muss: Kostenlose Pflichtlektüre zum Thema Geldanlage*

Ein zweites absolutes Muss: Der Bestseller auf Amazon*

3. Schritt: Eröffne ein eigenes Depot und beginne zu investieren!

Du magst es einfach und günstig?

Nette theoretische Rechnung. Ich kenn ein paar Spezialisten die auf Pump im Aktienmarkt spekulieren.

Ich kann jedem nur dringend raten: Investiert NIEMALS fremdes Geld!!!

Denn die Kunst ist nicht, Geld zu verdienen, sondern es zu behalten!

Schönes Wochenende

Sebastian

Hi Sebastian,

was ist denn für Dich der Hauptgrund, der gegen das Investment auf Pump spricht?

Setzen diese „Spezialisten“ das mittels Wertpapierkredit, Ratenkredit oder irgendwie anders um? Und welche Finanzprodukte werden verwendet? Wäre ganz spannend. 😀

Dir auch noch ein schönes Restwochenende!

Viel spannender als die Frage, ob es Sinn macht, Aktien auf Pump zu kaufen, ist die Frage nach dem richtigen Zeitpunkt.

Wenn wir davon ausgehen, dass die Märkte kurzfristig stark schwanken, aber langfristig durchschnittlich 7% Rendite abwerfen, dann brauchen wir ein Maß für die erwarteten (wahrscheinlichen) Renditen der Folgejahre. Und dafür benötigen wir weder hellseherische Fähigkeiten noch eine Glaskugel. Wir müssen einfach nur auf das aktuelle Shiller PE Ratio schauen – und das ist derzeit verdammt hoch.

In dieser Situation Aktien auf Pump zu kaufen, halte ich für ziemlich gewagt. 2009 wäre ein guter Zeitpunkt gewesen.

Viele Grüße

Götz

Hallo Götz,

bessere Einstiegszeitpunkte gibt es leider immer. Auch wenn ich den Punkt bzgl. Shiller PE Ratio gut nachvollziehen kann. Nur: Wie handhabst du das dann mit Deinen Wertpapieren? Jetzt mal ganz unabhängig vom Investieren auf Pump. Kaufst Du trotzdem in Zeiten mit hohem Shiller PR Ratio? Oder investiert Du dann nicht mal Eigenkapital bis das Verhältnis wieder auf ein „erträgliches Maß“ (wie immer das aussehen mag) gesunken ist?

In Zeiten von hohem Shiller senke ich die Aktienquote meines Portfolios, indem ich verstärkt in andere Assetklassen investiere. Vorhandene Aktien/ETFs werden allerdings nicht verkauft. Vielleicht schreibe ich bei Gelegenheit mal einen Beitrag darüber. Falls es dich interessiert, kannst du aber z.B. auch hier schauen: https://retirementresearcher.com/long-term-conservative-investors-and-valuation-based-asset-allocation-strategies/

Danke für die Verlinkung dieses guten Artikels! Mir scheint der Ansatz gut nachvollziehbar, auch wenn ich der Shiller Ratio teils skeptisch gegenüberstehe. Durchaus eine nützliche Kennzahl, die in der Vergangenheit zu recht guten Interpretationen der Marktsituation geführt hat. Ob ich meine Investitionsentscheidungen (stark, etwas oder überhaupt nicht) davon beeinflussen lasse, muss ich zukünftig noch entscheiden. 🙂

Spannendes Thema. Ich habe dazu auch mal etwas geschrieben. Ich nutze den Wertpapierkredit gerne für kurzfristige Chancen. Wenn ich also genau weiß, dass ich demnächst eine größere Zahlung, z.B. eine Steuererstattung oder eine Bonuszahlung im Job, erhalte. Warum dann also warten, bis das Geld da ist und Chancen verpassen?

Aber das muss natürlich jeder für sich selbst entscheiden. Und ich mache es auch nur kurzfristig (nie länger als ein halbes Jahr) und maximal bis 15% meines Depotwerts.

Den Ansatz finde ich auch interessant. Ohne die genaue Vorgehensweise zu kennen, vermute ich, dass es sich um einen Value-Ansatz handelt, bei dem Chancen im Sinne von Kursrücksetzern von Aktien der Watchlist wahrgenommen werden. Oder wie kann man sich solche „Chancen“ vorstellen?

Ich finde es gut, dass du dem Hebel durch Fremdkapital nicht so abgeneigt bist wie die meisten anderen „schlauen“ Aktienkäufer, die einfach nur blind das „kaufe Aktien niemals auf Kredit“ nachplappern.

Es gibt eben bestimmte Vorteile, aber auch natürlich Nachteile, die man berücksichtigen muss. Man kann diesen aber auf unterschiedlichem Weg begegnen. Der Ansatz mit dem Ratenkredit ist tatsächlich am naheliegendsten.

Wichtig ist in jedem Fall, dass man sich aktiv gegen den Draw Down schützt. Hier kommmt ein gutes Risikomanagement zum tragen.

Freut mich, dass es Dir auch nicht so ganz zusagt, dass dieses ewige „Kaufe Aktien niemals auf Kredit“ wieder und wieder angepriesen wird ohne es jemals hinterfragt zu haben.

Das Risikomanagement ist wirklich wichtig. Wenn das fehlt, fehlt der entscheidende Baustein, durch den so etwas langfristig funktionieren kann.

Hi,

ich bin erst jetzt auf deinen wirklich guten und ausführlichen Artikel gestoßen, da ich mich momentan ebenfalls mit Wertpapierkrediten beschäftige.

Allerdings habe ich eine etwas andere Sicht auf die Dinge.

Mein Ansatz sieht folgendermaßen aus:

Immer, wenn ich bspw. 2000€ Eigenkapital in gute Unternehmen investiere (das einfach einmal vorausgesetzt :)) nehme ich genau die Hälfte, sprich 1000€ an Fremdkapital in Form von Debit Geld (Degiro, mit Zuteilung auf) und investiere diese dann in Reits.

Ziel ist es so mir einen REIT-Anteil von ca. 30% gesehen auf das Gesamtkapital ins Depot zu holen und somit auch einen Fremdkapitalanteil von 30%.

Die Variante mit dem Wertpapierkredit habe ich für mich gewählt um möglichst schnell bzw. schneller ein möglichst großen Depotwert zu erreichen. Ausschüttungen werden in dieser Ansparphase reinvestiert.

Ab einer von mir festgelegten Depotgröße, werde ich Dividenden und meine Sparrate vorerst nutzen um die Fremdkapitalquote gen 0% zu bringen.

Für mich ist der Wertpapierkredit ein Werkzeug schneller an mein Ziel zu kommen und in jüngeren Jahren von den Erträgen meines Depots mir mehr als einen schönen Haarschnitt leisten zu können.

Ich würde mich freuen Meinungen,Anregungen und Kritik zu dieser Strategie zu hören

Mit freundlichen Grüßen

Jann

Hi Jann,

im Fazit des Artikels und im Laufe der Artikelserie habe ich meine Kritik dahingehend relativiert, dass ich selbst mit einem Fremdkapitalanteil (Wertpapierkredit) von etwa 10-15 % arbeite. Einfach aus dem Grund, dass es dann höchstwahrscheinlich keine Margin Calls geben wird.

Inwiefern unterscheidet sich also Deine Sichtweise von meiner Sichtweise? Außer dass Du das Risiko von Margin Calls durch den höheren Anteil an Fremdkapital im Kauf nimmst?

Dass man mittels Wertpapierkredit bereits in jungen Jahren einen hohen Depotwert erreichen kann, ist grundsätzlich richtig. Aber ein hoher Depotwert hat noch nichts damit zu tun, ob sich das Unterfangen wirklich gelohnt hat. Wenn der Aktienmarkt z.B. 2 Jahre recht hoch steht und Du über diesen Zeitraum mit Wertpapierkredit sehr „teuer“ eingekauft hast, bist Du ja schlechter dran, als wenn Du ohne Wertpapierkredit gearbeitet hättest. Ob es sich lohnt oder nicht, kommt natürlich immer auf den Kursverlauf an und wie sich Deine variablen Zinsen entwickeln. Mit den Zinsen bezahlst Du dafür, dass Du die Papiere früher in Deinem Besitz hast und daher von der Wertentwicklung profitieren kannst. Wenn die Wertentwicklung allerdings negativ ist, hast Du sozusagen doppelt verloren. 😉

Grüße

Erst einmal vielen Dank für deine Artikel, ich finde sie sehr hilfreich! Worüber ich selbst gerade nachdenke: Es gibt eine Art, mehr Fremdkapital mittels Wertpapierkredit aufzunehmen und trotzdem das Risiko für Margin Calls gering zu halten. Dazu nimmst du Anleihen (hinzu).

Hier eine Vergleichsrechnung:

– Sagen wir du hast 1000€ Eigenkapital, dass du in Aktien(fonds) stecken möchtest.

– Sagen wir, deine Aktien(fonds) haben 70% Beleihungsgrenze und deine Anleihen 80%.

– Du willst so investieren, dass du bei 80% Kurseinbruch nichts nachschießen musst.

Variante ohne Anleihen:

Du kannst 163€ Kredit nehmen. Dann hast du am Start 1.163€ Aktien. Sie brechen nun auf 233€ ein, also auf 20% des Werts. Du hast nun noch 163€ Beleihungsgrenze, also 70% der 233€. Du musst also gerade so nichts nachschießen.

Variante ohne Aktien:

Du nimmst 700€ Kredit auf und steckst den in Anleihen. Dein Eigenkapital steckst du aber in Aktien. Dann hast du am Start 1.000€ Aktien. Sie brechen auf 200€ ein. Du hast nun 140€ Beleihungsgrenze für deine Aktien und 560€ für deine Anleihen. Du musst also nichts nachschießen.

Wenn du hier Anleihen mit 2,5% erwarteter Rendite nimmst, kommst du insg. bei einer höheren Rendite heraus als bei der Variante ohne Anleihen. Beide Varianten lassen sich auch kombinieren. Du kannst z.B. auch 82€ Kredit für Aktien und 350€ Kredit für Anleihen nutzen.

Natürlich ist die Variante mit Anleihen hier etwas naiv gerechnet: Da Anleihen ihr eigenes Risiko mitbringen, müsste man auch den Fall betrachten, dass die Anleihen an Wert verlieren bzw. generell das kombinierte Risiko seiner Anlagen betrachten. In wesentlich mehr Detail sind Wertpapierkredite mit Risikomix in https://www.goodreads.com/author_blog_posts/20208533-managing-your-money-like-a-billionaire-part-1 betrachtet.

Viele Grüße

Daniel